15 Января 2006 г.

Институт банкротства во всем мире считается одной из важнейших юридических процедур, регулирующих отношения хозяйствующих субъектов на рынке, поэтому вполне понятно стремление российского законодателя разработать такой закон о банкротстве, который бы позволил установить стабильную, надежную систему правоотношений, прав и обязанностей субъектов в ситуации несостоятельности.

Ни для кого не секрет, что зачастую цивилизованный механизм процедуры банкротства превращается в инструмент передела, его стали использовать как средство для устранения собственника. Особенность процедуры банкротства в России – его ликвидационный характер. Новый закон «О несостоятельности (банкротстве)» призван, по замыслу его авторов, восстановить репутацию процедуры банкротства.

Действие закона во времени

По общему правилу Закон регулирует отношения, возникшие после его вступления в законную силу. Что касается дел о банкротстве, которые были возбуждены в соответствии с Федеральным законом от 8 января 1998 г. № 6-ФЗ «О несостоятельности (банкротстве)» (далее – Закон № 6-ФЗ) и производство по которым велось в момент вступления Закона в силу, применяются положения Закона № 6-ФЗ до окончания конкретной процедуры (наблюдение, внешнее управление, конкурсное производство). А с момента введения следующей процедуры правоотношения будут регулироваться согласно положениям нового Закона (ст. 233 Закона).

Меры по восстановлению платежеспособности должника

Меры по восстановлению платежеспособности должника в период внешнего управления могут проводиться самые разные.

Это тоже важно знать:

Банкротство юридических лиц 2020 года: пошаговая инструкция по проведению процедуры

В этом случае финансовый управляющий должен ориентироваться только на их целесообразность.

В результате может быть произведено:

- закрытие убыточных производств;

- открытие новых цехов для перепрофилирования компании;

- переквалификация сотрудников;

- закупка нового оборудования.

В этом случае управляющий может пойти на крупные расходы, если они будут одобрены кредиторами и обещают в перспективе принести большую прибыль компании.

Кроме этого, управляющий может продать часть имущества должника для погашения кредитов.

Еще одной мерой восстановления экономики предприятия является привлечение финансовых средств третьих лиц с целью пополнения уставного капитала компании.

Понятие несостоятельности

Критерии и признаки несостоятельности остались теми же. В соответствии со ст. 2 Закона, несостоятельность – это неспособность должника удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение трех месяцев с даты, когда они должны были быть исполнены. Но Закон изменил размер задолженности должника, которая может повлечь подачу кредитором заявления в арбитражный суд о возбуждении дела о банкротстве. Исходя из минимального размера оплаты труда, установленного в данное время, размер требований к должнику по сравнению с Законом № 6-ФЗ увеличился в два раза (по отношению к должнику – юридическому лицу размер требований составляет 100 тыс. руб., а к должнику- гражданину – 10 тыс. руб.). Законом введено также важное положение, касающееся требований кредиторов к должнику. Теперь в соответствии с п. 3 ст. 6 Закона все требования кредиторов к должнику должны быть в обязательном порядке подтверждены вступившим в законную силу приговором суда, арбитражного суда, третейского суда.

Новый закон расширяет круг лиц, которые могут быть признаны несостоятельными (банкротами). В соответствии с п. 2 ст. 1 Закона несостоятельными (банкротами) могут быть признаны все юридические лица, за исключением казенных предприятий, учреждений, политических партий и религиозных организаций (п. 2 ст. 1 Закона), в то время как согласно положениям Закона № 6-ФЗ в отношении некоммерческих организаций, действующих в форме потребительского кооператива, благотворительного или иного фонда, банкротство не могло быть возбуждено.

Обеспечение процедуры банкротства

Советы юристов:

1. Проходила процедуру банкротства и, чтобы вывести из — под удара имущество сдала его в аренду дочери. Заключили договор. Я признана банкротом. Теперь у дочери проблемы. Она брала кредит, платила два года, потом потеряла работу, платить нечем. Банк подал заявление в суд, потребовал обеспечение иска в виде ареста имущества. Машин, дач, земли у нас нет, жильё единственное. Речь идёт о домашнем имуществе. Что можно сделать в этой ситуации?

1.1. Речь идёт об ипотеке?

Вам помог ответ?ДаНет

1.2. Нет. Квартира в долевой собственности.

Вам помог ответ?ДаНет

1.3. Надежда, здравствуйте. Банк хочет арестовать долю дочери в квартире? Или о каком имуществе идёт речь? Чтобы снять арест нужно либо выплатить долги, либо быть признанным банкротом.

Вам помог ответ?ДаНет

Консультация по Вашему вопросу

8

звонок с городских и мобильных бесплатный по всей России

2. Юр.лицо признано банкротом завершена реализация имущества и процедура банкротства вообще. По одному из кредитов залоговых (частично погашен реализованным имуществом) был поручитель — физическое лицо — есть исполнительный лист на поручителя (выданный до завершения процедуры банкротства). Имеет ли силу этот исполнительный лист или нужно через суд просить, об отмене мер по обеспечению иска или подавать на банкротство этого поручителя. Речь идет о сумме 1,5 млн. руб.

2.1. Здравствуйте Надежда Юрьевна! Согласно п. 4 ст. 149 закона «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ, конкурсное производство (последняя стадия процедуры банкротства) считается завершенным, а организация ликвидированной со дня внесения в ЕГРЮЛ соответствующей записи. Следовательно, требование к поручителю о погашении долга должника-банкрота должно быть предъявлено до этого дня. Дальше взыскивайте с поручителя оставшуюся часть.

Вам помог ответ?ДаНет

3. Подскажите пожалуйста нужно ли платить госпошлину при Ходатайство о принятии дополнительных мер по обеспечению сохранности имущества должника в рамках процедуры банкротства?

3.1. В данном случае это не является ни исковым заявлением, не жалобой Поэтому такие ходатайства государственные пошлиной не облагаются.

Вам помог ответ?ДаНет

4. Бывшая теща брала кредит в Сбербанке. Я предоставил залогавое имущество автомобиль в обеспечении кредита. По решению что-то там, в общем дело в том что идет процедура банкротства. Назначен временный управляющий. Вопрос состоит в том: имеет ли право временный управляющий так сказать забрать это имущество? Ведь договор залога у мены был с банком.

4.1. Нужно с ним решать вопрос, с документами ознакомиться.

Вам помог ответ?ДаНет

4.2. Здравствуйте! Как действующий арбитражный управляющий отвечаю. 1) Временный управляющий не имеет право ничего забирать, только возможны обеспечительные меры через суд о запрете распоряжаться и т.д. этим имуществом 2) А вот когда конкурсное производство введено, то конкурсный управляющий уже является руководителем (генеральным директором) и имеет право распоряжаться имуществом. 3) Если мы про банкротства гражданина говорим, то соответственно в реализации имущества процедуре финансовый управляющий имеет право распоряжаться имуществом.

Вам помог ответ?ДаНет

5. Готовлюсь к процедуре банкротства по ранее взятым кредитам в 5 банках, получал их без поручителей и без обеспечения. Все кредиты оплачивал, пока мог. Все они свыше 500.000 т.р. Кредиты получал в Москве, в настоящее время зарегистрирован в Новосибирске. Есть ли какие ограничения в связи с количеством банков? И где я должен инициировать процедуру, по месту получения или по месту получения кредита?

5.1. Ограничений нет. заявление подается в арбитражный суд по месту регистрации.

Вам помог ответ?ДаНет

6. Какую сумму может назначить суд для обеспечения процедуры банкротства физ лица установлены ли пределы таких сумм.

6.1. Миниму 10 тыс. руб на одну процедуру для оплаты финансового управляющего + на иные судебные расходы (это не установлено, ориентировочно 15-20 тыс. руб.). Но это не основная часть затрат на банкротную процедуру. Арбитражный/финансовый управляющий Виталий Снытко.

Вам помог ответ?ДаНет

7. В 2007 году брал ипотечный кредит. Было 2 созаемщика. В 2008 году потерял работу. Месячный платеж был неподъемный 32000 рублей. Платить перестал. Банк тянул до 2009 года и предъявил иск в суд. Квартиру забрали в счет обеспечения долга, а судом принято решение что мы солидарно еще остались должны 870000 рублей. Далее наши долги ушли судебным приставам. И остаются там висеть по сей день. Я решил начать процедуру банкротства физ. лица поэтому и заинтересовался снимут ли с моих созаемщиков долги?

7.1. Нет, не снимут именно в силу их статуса СОзаемщиков.

Вам помог ответ?ДаНет

8. Попала в сложную ситуацию, имеются долги по кредитам, до февраля 2020 года платила исправно, был дополнительный доход, в это же время ушла в декретный отпуск, о сложившейся ситуация банк уведомляла, просила реструктуризацию, банк отказал, сумма долга около 500 тысяч рублей, недвижимости нет, из имущества машина, находится в залоге у юридического лица, в качестве обеспечения по займу, его пока в силах платить, скажите если начать процедуру банкротства физ. лица, машину выставят на торги?

8.1. Здравствуйте. Да, и машину выставят. Банкротство — это длительная, муторная и дорогостоящая процедура…

Вам помог ответ?ДаНет

9. Работаю на опасном промышленно производстве, зарплату не платят с марта месяца, но приходиться работать по обеспечению жизнедеятельности предприятия. Пошли слухи что предприятия будет банкротится, что сделать чтобы получить зарплату в случаи банкротства? Может уволиться раньше этой процедуры? Как узнать, что предприятия признали банкротом?

9.1. Здравствуйте! В данном случае Вам необходимо срочно обратиться в суд с исковым заявлением о взыскании заработной платы. Срок давности для обращения в суд — 3 месяца (ст.392 ТК РФ)

Вам помог ответ?ДаНет

9.2. Узнать о банкротстве можно через налоговую А вм лучше уже сейчас подать иск в суд о взыскании долга по зарплате.

Вам помог ответ?ДаНет

10. Взяли кредит на предприятие ООО под обеспечение недвижимости и оборудования, я являюсь поручителем. С предприятия я ушел, если заемщик не сможет оплачивать кредит пойдет ли банк на реструктуризацию или начнется процедура банкротства, какие могут быть последствия и как мне можно выйти из поручителей.

10.1. Здравствуйте, банк обратится в суд с иском о взыскании залога.

Вам помог ответ?ДаНет

10.2. Банк обратится с иском о взыскании задолженности. С заемщика и поручителя солидарно. Суд удовлетворит требования и обратит взыскание на предмет залога. Дальнейшее развитие событий может идти по нескольким сценариям.

Вам помог ответ?ДаНет

11. Банк предоставил заемщику кредит, обеспеченный ипотекой недвижимого имущества заемщика. В отношении заемщика началась процедура банкротства. Конкурсный управляющий не принял меры по обеспечению сохранности заложенного имущества. Можно ли на конкурсного управляющего возложить ответственность за это?

11.1. Конкурсный управляющий будет обязан возместить должнику, кредиторам и иным лицам причиненные убытки.

Вам помог ответ?ДаНет

12. Решением суда мне были возмещены (как ответчику) убытки, причиненных обеспечением иска. Однако Должник не желает выплачивать мне сумму определенную судом – более 1 млн. рублей. Мне посоветовали начать процедуру банкротства Должника – ООО. Имеются ли в этом случае признаки банкротства? Сумма то долга внушительная — более 1 миллиона рублей.

12.1. Под несостоятельностью (банкротством) понимается неспособность должника удовлетворить требования кредиторов по оплате товаров (работ, услуг), в том числе обеспечить обязательные платежи в бюджет и внебюджетные фонды, в связи с превышением обязательств должника над его имуществом или неудовлетворительной структурой баланса должника. Внешним признаком несостоятельности (банкротства) является приостановление текущих платежей, если должник не обеспечивает или заведомо не способен обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков их исполнения (ст. 1 Закона «О несостоятельности (банкротстве) предприятий»). Исходя из Вашего вопроса должник просто не желает выплачивать денежные средства, соответственно Ваши действия — получаете исполлист и направляете таковой в подразделение судебных приставов для принудительного исполнения.

Вам помог ответ?ДаНет

13. Действительно ли при прекращении основного обязательства (в данном случае процедуры банкротства) договор залога теряет силу? На основе каких правовых норм это происходит? С завершением процедуры банкротства в отношении основного должника основная задолженность больше не подлежит взысканию. Как в этом случае снять залог с имущества принадлежащего 3-му лицу, предоставленного им в обеспечение основного обязательства должника.

13.1. В этом случае залог прекращается автоматически в силу закона. Необходимо предоставить определение Арбитражного суда в УФРС.

Вам помог ответ?ДаНет

Консультация по Вашему вопросу

8

звонок с городских и мобильных бесплатный по всей России

14. Оспаривание правомерности привлечения привлеченных лиц для обеспечения деятельности конкурсного управляющего в процедуре конкурсного управления (банкротство).

14.1. Конечно может.

Вам помог ответ?ДаНет

14.2. Для удовлетворения жалобы на действия конкурсного управляющего, связанные с произведенными им расходами на проведение процедур банкротства должника, советую: 1) доказывать возможность выполнения арбитражным управляющим своих обязанностей без привлечения специалистов и, следовательно, наличия наличия потребности в их услугах; 2) доказать несоответствие балансовой стоимости активов должника произведенным расходам на проведение конкурсных процедур, превышающим их лимит; 3) обратить и акцентировать внимание суда на отсутствие актов приема-передачи работ (услуг), выполненных (оказанных) специалистами, привлеченными арбитражным управляющим для обеспечения своей деятельности при проведении конкурсного производства.

Вам помог ответ?ДаНет

15. 22.11.2007 г. АС наложил обеспечительные меры по взысканию текущей задолженности — арест на р/сч. 21.11.2007 г. на предприятии введена процедура банкротства. Ходатайство об отмене обеспечения оставлено без удовлетворения. Правомерно ли это, принимая во внимание п. 3 ч. 1 ст. 63 ФЗ О несостоятельности?

15.1. Неправомерно, при банкротстве возможно принимать обеспечительные меры только в отношении имущества, которое находится в споре.

Вам помог ответ?ДаНет

16. К вопросу о ходатайстве об обеспечении иска №117901 от 22 октября 2003 г. 13:31. Уважаемый Вячеслав Алексеевич, да процедура наблюдения введена, до слушания дела о банкротстве 27 ноября сего года.

16.1. Уважаемая Валерия! Если вынесено постановление о введении процедуры наблюдения по заявлению о банкротстве, то с даты вынесения арбитражным судом определения о введении наблюдения требования кредиторов по денежным обязательствам могут быть предъявлены к должнику только с соблюдением порядка предъявления требований к должнику в рамках Закона о банкротстве, в силу ст. 63 Закона «О несостоятельности (банкротстве)». Суд в этом случае вынесет определение об оставлении Вашего искового заявления без рассмотрения. В рамках процедуры банкротства обязательства должника по выплате заработной платы решаются представителем работников и арбитражным управляющим. С уважением,

Вам помог ответ?ДаНет

Участники процедуры банкротства

Статьей 34 Закона установлен закрытый перечень лиц, участвующих в деле о банкротстве, к которым относятся:

- должник;

- арбитражный управляющий;

- конкурсные кредиторы;

- уполномоченные органы;

- федеральные органы исполнительной власти РФ, органы исполнительной власти субъектов, муниципальные органы;

- лица, предоставившие обеспечение для проведения финансового оздоровления.

Из списка исключены государственный орган по делам о банкротстве и финансовому оздоровлению, а также прокурор и добавлены лица, предоставившие обеспечение для проведения финансового оздоровления.

Отличие внешнего управления от стадии финансового оздоровления

Финансовое оздоровление и внешнее управление — это две реабилитационные стадии процедуры банкротства. Они вводятся в отношении должника и преследуют главную цель — сохранить компанию в качестве рыночного субъекта. Обе процедуры предоставляют льготные условия по ведению деятельности и вводятся по решению суда либо первого собрания кредиторов.

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Звоните: 8 800 511-39-66

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

Это тоже важно знать:

Особенности банкротства стратегических предприятий и организаций

ИнформацияПринципиальные отличия между этими двумя стадиями заключаются в организации финансово-экономической реабилитации организации-должника. На стадии оздоровления руководство сохраняется за менеджментом компании (с ограничением полномочий), а в случае внешнего управления эти функции ложатся на плечи управляющего, назначенного судом.Между стадиями внешнего управления и финансового оздоровления есть отличия и по методам, принимаемым для восстановления работы должника. Финансовое оздоровление в общем смысле является рассрочкой для погашения кредиторской задолженности под определенные гарантии. При внешнем управлении применяется комплекс мер по изменению стратегии ведения юридического лица.

Обращение о признании банкротом

В статье 7 Закона по сравнению с предыдущим Законом расширен круг лиц, имеющих право на обращение в арбитражный суд с заявлением о признании должника банкротом. Если раньше таким правом обладали должник, кредитор и прокурор, то теперь к ним добавлены еще и уполномоченные органы – федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ и органы местного самоуправления, которые представляют в деле о банкротстве интересы государства.

Обращаем внимание, что с заявлением о признании должника банкротом кредитор может обратиться в арбитражный суд только при соблюдении следующих условий:

- требования кредитора подтверждены решением суда, арбитражного суда, третейского суда;

- истекло 30 дней со дня направления исполнительного листа в службу судебных приставов.

Уполномоченный орган вправе обратиться в арбитражный суд, если:

- имеется решение налогового или таможенного органа о взыскании задолженности за счет имущества должника;

- прошло 30 дней со дня вынесения такого решения.

Поэтому заявитель обязан приложить к заявлению, во-первых, вступившее в законную силу решение суда, арбитражного суда, третейского суда или решение уполномоченного органа; во-вторых, доказательства направления (предъявления к исполнению) исполнительного документа в службу судебных приставов и его копии должнику (наряду с другими документами, указанными в ст. 39 Закона).

Процедура банкротства может быть эффективным механизмом управления долгом

Более 125 млрд рублей поступило в бюджет в 2020 году по итогам работы налоговых органов по сопровождению процедур банкротства, заявил заместитель руководителя ФНС России Константин Чекмышев на совещании-семинаре с территориальными налоговыми органами. Добиться таких результатов удалось благодаря новым подходам к инициированию банкротств, а также более активной работе по привлечению к субсидиарной ответственности, по оспариванию сделок, взысканию платежей и др.

Большая роль в этом направлении отведена цифровизации, добавил Константин Чекмышев: «Современные аналитические системы позволяют определить, в том числе скрытые активы и пассивы должника, выявить реальных бенефициаров бизнеса, определить круг взаимоотношений с другими участниками сделки. Это основа эффективной стратегии по управлению долгом».

Начальник управления обеспечения процедур банкротства Кирилл Харитонов, в свою очередь, рассказал, что треть от поступлений в банкротстве – это добровольное погашение задолженности в рамках согласительных процедур. «Процедуры банкротства должны быть экономически эффективными для государства как кредитора. В то же время должнику должно быть выгоднее вернуть долг бюджету, чем уклоняться от уплаты. С одной стороны, развиваются механизмы противодействия злоупотреблениям, а с другой — для лиц, соблюдающих закон, ФНС России предлагает согласительные процедуры для выхода из финансового кризиса. Это позволяет бизнесу сохранить свои компании, рабочие места, а государству получать регулярные поступления в бюджет», — отметил Кирилл Харитонов.

Отдельное внимание на семинаре-совещании уделили взаимодействию структурных подразделений налоговых органов по работе с задолженностью, обеспечению процедур банкротства, а также правового и контрольного блоков. «Высокая эффективность взыскания задолженности достигается только за счет объединения специалистов нескольких направлений. Важно начинать работать с долгами до их возникновения. Мы создали критерии, по которым налогоплательщик сам может оценить свои риски. Проектный подход доказал свою эффективность – поступления по итогам его реализации за три года выросли в четыре раза», — добавил Кирилл Харитонов.

В этом году изменился формат подобных совещаний. Наряду с традиционными докладами прошли интерактивные мероприятия, на которых представители регионов смогли обсудить ключевые положения действующего законодательства и подходов в работе. Так, в режиме «круглого стола» участники разобрали основные проблемы обжалования сделок должника и возражений на фиктивные требования кредиторов. Регионы, которые достигли положительных результатов по взаимодействию с правоохранительными органами, провели мастер-классы по организации работы. Более 20 регионов участвовали в подготовке предложений по стратегии сопровождения юридически сложных дел о банкротстве.

// ФНС

Арбитражный управляющий

Главным действующим лицом всей процедуры банкротства является арбитражный управляющий, статус которого значительно изменен Законом.

Статьей Закона введено два новых признака, которым должен удовлетворять арбитражный управляющий: он должен быть гражданином РФ, а также членом саморегулируемой организации. Лицензирование деятельности арбитражных управляющих канула в лету, но требования к кандидатуре управляющего стали жестче. Так, согласно п. 1 ст. 20 Закона арбитражный управляющий должен:

- быть зарегистрирован в качестве индивидуального предпринимателя;

- обязательно иметь высшее образование;

- иметь стаж руководящей работы не менее чем два года в совокупности;

- сдать теоретический экзамен по программе подготовки арбитражных управляющих;

- пройти стажировку сроком не менее шести месяцев в качестве помощника арбитражного управляющего;

- являться членом саморегулируемой организации.

Арбитражный управляющий не должен иметь судимости за преступления в сфере экономики, а также за преступление средней тяжести, тяжкие и особо тяжкие преступления.

Помимо указанных выше обязательных требований конкурсные кредиторы (собрание кредиторов) вправе сами предъявлять к арбитражному управляющему дополнительные требования, закрытый перечень которых установлен ст. 23 Закона:

- требование о наличии у кандидата высшего образования в конкретной сфере (юридическое, экономическое или иное);

- требование о наличии у кандидата определенного стажа работы на должностях руководителя предприятия в какой-то конкретной отрасли;

- установление количества процедур банкротства, проведенных кандидатом в качестве арбитражного управляющего.

Важной новеллой Закона является введение финансовой ответственности арбитражных управляющих путем страхования их ответственности. Каждый арбитражный управляющий должен ежегодно заключать договор страхования ответственности с последующим его возобновлением на тот же срок. Минимальная сумма финансового обеспечения должна быть не менее 3 млн. руб. (п. 8 ст. 20 Закона). Кроме того, арбитражный управляющий обязательно дополнительно страхует гражданскую ответственность по конкретному делу в размере, зависящем от балансовой стоимости активов должника.

Утверждение кандидатуры арбитражного управляющего

Закон существенно изменил порядок утверждения арбитражного управляющего (ст. 45 Закона). Если раньше в соответствии с Законом № 6-ФЗ кандидатуру арбитражного управляющего выбирало собрание кредиторов, а арбитражный суд лишь утверждал соответствующую кандидатуру, то теперь собрание кредиторов вправе лишь предоставить в суд заявку с требованиями к кандидату с указанием размера вознаграждения и саморегулируемой организации, членом которой должен являться кандидат.

Арбитражный суд в свою очередь направляет предоставленный собранием кредиторов запрос в указанную саморегулируемую организацию, которая составляет список из трех кандидатов, расположенных в порядке уменьшения их соответствия заявленным требованиям. Из заявленного списка должник и кредиторы имеют право отвести по одной кандидатуре. Соответственно оставшийся кандидат и утверждается арбитражным судом. Если ни одна из сторон, участвующих в деле, не отвела ни одной кандидатуры, то суд назначает арбитражного управляющего, кандидатура которого занимает высшую позицию в списке.

Следует указать, в каких случаях арбитражный суд должен отказать в назначении арбитражного управляющего. По ранее действовавшему законодательству такому назначению препятствовало наличие судимости, дисквалификация, а также опыт арбитражного управления по этому же делу. Теперь невозможно утверждение кандидатуры, если (п. 8 ст. 20 Закона):

- кандидат является заинтересованным лицом по отношению как к должнику, так и к кредиторам;

- в отношении кандидата введена процедура банкротства;

- кандидат дисквалифицирован;

- отсутствует договор обязательного страхования ответственности;

- арбитражный управляющий не возместил убытки, причиненные ранее должнику, кредиторам, третьим лицам при исполнении обязанностей.

Контрольная работа: Правовые основы проведения процедур банкротства

Выполнила: ст. гр. АУС-08-2

Филимонова Н.А.

Проверил:

Чита 2010

Содержание

1. План внешнего управления и включенные в него мероприятия по восстановлению платежеспособности должника.

2. Банкротство отсутствующего должника

3. Задача

Список использованных источников

1. План внешнего управления и включенные в него мероприятия по восстановлению платежеспособности должника

Внешнее управление с экономической точки зрения представляет собой реструктуризацию организации-должника: введение моратория на удовлетворение требований кредиторов к должнику, восстановление платежеспособности за счет реализации комплекса специальных мер по существу являются элементами финансового реструктурирования.

В соответствии с пунктом 2 статьи 74 и пунктом 1 статьи 82 Федерального закона «О несостоятельности (банкротстве)» (далее по тексту — Закон) назначенный арбитражным судом для реализации процедуры внешнего управления арбитражный (внешний) управляющий должен разработать план внешнего управления. При этом Законом не предусматривается детальная регламентация формы и содержания плана внешнего управления.

План внешнего управления — план особого вида, при его разработке необходимо одновременно учитывать:

— требования Закона к данному документу,

— требования, предъявляемые к плану хозяйственной деятельности должника — юридического лица.

План внешнего управления, как и любой иной план, — это документ, который должен содержать описание поставленной цели, а также качественные и количественные характеристики последовательно осуществляемых действий, направленных на достижение этой цели в установленные сроки. Приводимые в плане показатели, характеристики и расчеты, должны быть обоснованными и взаимоувязанными.

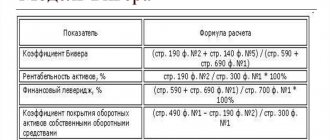

Поскольку внешнее управление — это процедура, применяемая к должнику в целях восстановления его платежеспособности (статья 2 Закона), то для оценки ее результативности большое значение имеет законодательно установленный критерий восстановления платежеспособности должника.

Из данных норм Федерального закона «О несостоятельности (банкротстве)» следует, что в плане внешнего управления должен найти отражение размер требований кредиторов по денежным обязательствам и обязательным платежам должника, попавшим в соответствии со статьей 70 Закона под мораторий.

При этом необходимо учитывать, что в течение срока действия моратория неустойки (штрафы, пени) и иные финансовые (экономические) санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, а также подлежащие уплате проценты не начисляются, а на суммы основного долга по денежным обязательствам и недоимки по обязательным платежам, имеющиеся на дату введения внешнего управления, начисляются проценты в размере и порядке, которые предусмотрены ст.395 Гражданского кодекса Российской Федерации.

Оценка размера требований кредиторов должна базироваться на данных реестра требований кредиторов, ведение которого осуществляется внешним управляющим, а не на данных бухгалтерского баланса должника на последнюю отчетную дату.

Для того чтобы иметь необходимую для прогнозной оценки результативности процедуры внешнего управления информацию, в план внешнего управления следует включать и расчеты процентов, начисляемых на сумму требований кредиторов по денежным обязательствам и (или) обязательным платежам.

Кроме мораториальных требований, в плане должен найти отражение и размер требований к должнику о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании задолженности по оплате труда. Однако в силу того, что данные требования могут погашаться в период внешнего управления, при расчете прогнозной величины потребности в свободных денежных средствах для расчетов с кредиторами, внешнему управляющему следовало бы учитывать эти требования только в той части, которая не может быть погашена в течение внешнего управления.

Так формируется оценка величины потребности в свободных денежных средствах, которые по завершении внешнего управления могут быть направлены на удовлетворение требований кредиторов по денежным обязательствам и обязательным платежам должника. Следовательно, главная задача, подлежащая решению при разработке плана внешнего управления — найти и показать в плане основные источники формирования у должника средств для расчетов с кредиторами в установленных размерах.

Данные средства могут быть сформированы (накоплены) за счет реализации мер, направленных на восстановление платежеспособности должника. Предусмотрены следующие меры по восстановлению платежеспособности должника:

— перепрофилирование производства;

— закрытие нерентабельных производств;

— ликвидация дебиторской задолженности;

— продажа части имущества должника;

— уступка прав требования должника;

— исполнение обязательств должника собственником имущества должника — унитарного предприятия или третьим лицом (третьими лицами);

—> ЧИТАТЬ ПОЛНОСТЬЮ

Саморегулируемая организация

Саморегулируемая организация арбитражных управляющих – некоммерческая организация, которая удовлетворяет следующим признакам (ст. 2 Закона):

- основана на членстве;

- создана гражданами РФ;

- включена в единый государственный реестр саморегулируемых организаций;

- цели деятельности – регулирование и обеспечение деятельности арбитражных управляющих.

Права и обязанности саморегулируемой организации определены в ст. 22 Закона.

Так как процесс создания таких организаций и урегулирования всех организационных вопросов займет определенное время, законодатель установил переходный срок – один год, в течение которого такое требование к арбитражным управляющим, как членство в какой-либо саморегулируемой организации, не является обязательным (п. 5 ст. 231 Закона).

Порядок введения внешнего управления

Введение стадии внешнего управления осуществляется арбитражным судом согласно решению 1-го собрания кредиторов банкрота или на основании судебного постановления (стат. 75, № 127-ФЗ). Достаточной причиной для подобного мероприятия является наличие возможности восстановления платежеспособности юрлица. Как и санация, внешнее управление подразумевает льготную деятельность должника, направленную на изменение приоритетов менеджмента компании с целью поиска выхода из кризисной ситуации.

С даты ввода процедуры управления прежнее руководство лишается полномочий (могут сохраняться технические функции), внедряется мораторий на кредиторские обязательства, управляющий осуществляет работу согласно законодательным правам и обязанностям, принятые ранее меры для обеспечения расчетов отменяются.

Опубликование сведений о процедурах банкротства

Важное новшество Закона, обеспечивающее дополнительную защиту прав кредиторов. В отличие от Закона № 6-ФЗ, когда обязательному опубликованию подлежали сведения лишь о введении окончательной процедуры по отношению к должнику – конкурсного производства (статьи 50 и 100 Закона № 6-ФЗ), теперь в соответствии со ст. 28 Закона должна публиковаться информация не только о введении конкурсного производства, но и о введении наблюдения. Если количество кредиторов превышает сто или их количество не может быть определено, то обязательному опубликованию подлежат сведения о начале каждой. Такая обязанность возложена на арбитражного управляющего, который в течение трех дней со дня получения соответствующего судебного акта направляет эту информацию в официальное издание, которое в свою очередь обязано опубликовать полученную информацию в десятидневный срок (статьи 54, 28 Закона). До определения Правительством РФ официального издания, в котором публикуется информация о делах по банкротству, эти сведения подлежат опубликованию в «Российской газете» (п. 6 ст. 231 Закона).

Основные функции банкротства

Посредством института банкротства происходит организация воздействия субъекта, упорядочивание социально-экономических отношений, которые возникают в случае неспособности должника удовлетворению требований кредиторов. Институт банкротства включает в себя:

- Законодательство, устанавливающее правила проведения процедуры,

- Судебную систему, в качестве механизма осуществления процедуры,

- Институт специалистов для проведения процедуры несостоятельности,

- Государственные органы, которые обеспечивают проведение государственной политики в этой сфере,

- Общественное мнение.

Замечание 1

Главной функцией банкротства является то , что это процедура призвана стимулировать руководителей или собственников компании к стремлению соблюдать финансовую дисциплину и вовремя гасить свои обязательства.

Помимо этого, при наличии угрозы банкротства возникает стремление к своевременной разработке комплекса антикризисных мер, которые могут быть направлены на оздоровление бизнеса.

Готовые работы на аналогичную тему

- Курсовая работа Функции банкротства 450 руб.

- Реферат Функции банкротства 280 руб.

- Контрольная работа Функции банкротства 210 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Преодоление кризисной ситуации целью восстановления регулярности платежей. Еще одной важной функцией банкротства является надежная защита прав кредитора, способствующие снижению их рисков и позволяющие улучшить условия получения кредита предприятиями (удлинение сроков займов, снижение процентных ставок, предоставление удобных схема погашения кредита).

Переход активов к эффективным собственникам посредством применения цивилизованной процедуры банкротства позволяет повысить результативность использования факторов производства и конкурентоспособность предприятия, приводит к улучшению общей экономической конъюнктуры и функционирования рыночного механизма.

Посредством перехода активов к эффективным собственникам при применении процедуры несостоятельности, может повысить эффективность использования их факторов производства, а также конкурентоспособность фирмы, что может привести оптимизации экономической системы в целом и правильного функционирования механизма рынка.

Следующей функцией банкротства является удешевление конкурсных процедур.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Наблюдение

Процедура наблюдения подверглась определенным изменениям.

Теперь процедура наблюдения вводится не сразу после принятия заявления (ст. 56 Закона № 6-ФЗ), а по результатам рассмотрения арбитражным судом обоснованности требований заявителя (ст. 62 Закона). Наблюдение вводится сразу лишь по заявлению самого должника. Следует отметить, что арбитражный суд в отдельном заседании рассматривает обоснованность требований заявителей в любом случае, даже если со стороны должника или иных лиц нет никаких возражений. По результатам такого рассмотрения требования кредиторов либо включаются в реестр требований кредиторов, либо признаются необоснованными и не принимаются (ст. 71 Закона).

Как и ранее, с момента введения наблюдения органы управления должника (руководитель) не отстраняются от руководства. Однако новый Закон (ст. 69) предусмотрел возможность замены руководителя должника арбитражным судом по ходатайству временного управляющего на иное лицо. Кроме того, также по заявлению временного управляющего арбитражный суд вправе вынести решение в отношении руководителя о запрете совершать какие-либо сделки или действия либо совершать их только с согласия управляющего. Наблюдение оканчивается с момента вынесения арбитражным судом определения о введении следующей процедуры банкротства, утвержденной первым собранием кредиторов. Так, возможно введение финансового оздоровления, внешнего управления, конкурсного производства либо вообще прекращение дела и утверждение мирового соглашения (ст. 75 Закона).

Положительные и отрицательные стороны для кредиторов

Деятельность внешнего кредитора направлена на восстановление платёжеспособности юридического лица (к физическим лицам процедура не применяется) путём проведения различных эффективных экономических мероприятий. Таким образом, положительная сторона для потерпевшей стороны заключается в создании условий, при которых им будут возвращены долги ответчика.

Это тоже важно знать:

Кто такой конкурсный управляющий: его полномочия и обязанности

Причём они вправе утверждать разработанный управляющим план действий, если он их устраивает, либо отклонить его и дождаться следующего, если часть из пунктов вызывает сомнение. То есть во время внешнего управления на руководящем уровне именно собрание кредиторов является действующим временным органом.

Правда, у такой процедуры могут быть и отрицательные последствия. Учитывая, что срок внешнего управления довольно длительный, времени на взыскание долгов потребует много. И далеко не всегда даже утверждённый кредиторами план управляющего гарантирует финансовое оздоровление компании-должника. Таким образом, спустя 2 года они могут остаться ни с чем и вновь подавать заявку на банкротство юридического лица-ответчика.

Санация

Финансовое оздоровление – новая процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности (ст. 2 Закона). Финансовое оздоровление вводится на срок не более двух лет.

Финансовое оздоровление вводится в следующих случаях (ст. 75 Закона):

- если собрание кредиторов приняло соответствующее решение, – по инициативе руководителя должника, который обязан предложить ввести эту процедуру;

- если первое собрание не приняло никакого решения относительно следующих процедур и если имеется ходатайство учредителей (участников), собственника имущества должника или третьих лиц, – при условии предоставления обеспечения исполнения обязательств должника в соответствии с графиком погашения задолженности;

- если имеется ходатайство указанных выше субъектов и банковская гарантия в качестве обеспечения исполнения обязательств должника по графику.

Законом установлены определенные правила подачи ходатайств для каждой категории лиц, и они имеют определенные различия. Однако принципиальные требования заключаются в том, что к ходатайству должен прилагаться график погашения задолженности с указанием срока ее погашения и доказательства предоставления обеспечения исполнения должником обязательств в соответствии с графиком погашения задолженности (статьи 77, 78 Закона). Причем графиком погашения задолженности должно быть предусмотрено начало погашения задолженности не позднее чем через месяц со дня вынесения определения о введении финансового оздоровления и погашение требований кредиторов ежемесячно, пропорционально, равными долями в течение года со дня начала удовлетворения требований кредиторов. Исполнение должником обязательств в соответствии с графиком погашения задолженности может быть обеспечено: залогом (ипотекой); банковской гарантией; государственной или муниципальной гарантией; поручительством; иными способами, не противоречащими Закону. Ходатайство не может быть обеспечено удержанием, задатком или неустойкой.

В случае если лица, предоставившие обеспечение исполнения должником обязательств, не исполнили свои обязательства в пятидневный срок со дня обращения к ним административного управляющего, то тогда к ним применяются меры гражданской ответственности (ст. 91 Закона). Если же такие лица обеспечили исполнение должником обязательств перед кредиторами, то они получают право регрессного требования к должнику после прекращения производства по делу о банкротстве или в ходе конкурсного производства в составе требований кредиторов третьей очереди (п. 4 ст. 89 Закона). Для проведения финансового оздоровления арбитражным судом утверждается арбитражный управляющий (который на данном этапе называется административным управляющим), права и обязанности которого определены в ст. 83 Закона. В ходе финансового оздоровления органы управления должника продолжают осуществлять свои полномочия, но с ограничениями, установленными ст. 82 Закона. По итогам рассмотрения результатов финансового оздоровления арбитражный суд принимает одно из следующих решений:

- определение о прекращении производства по делу о банкротстве, если непогашенная задолженность отсутствует и жалобы кредиторов признаны необоснованными;

- определение о введении внешнего управления при наличии возможности восстановить платежеспособность должника;

- решение о признании должника банкротом и об открытии конкурсного производства при отсутствии оснований для введения внешнего управления и при наличии признаков банкротства.

Понятие, признаки и цели банкротства

Банкротство как правовое явление возникло в РФ и странах ближнего зарубежья относительно недавно.

Ещё 25 лет назад никакой законодательной базы для признания компаний и частных лиц финансово несостоятельными не существовало, поскольку рыночная экономика только начала своё становление на просторах бывшего СССР.

Первый закон о банкротстве был принят в 1992 году. С тех пор нормативные акты много раз менялись, так как менялась экономическая действительность в России и соседних странах.

Сегодня в РФ действует Закон о несостоятельности от 2002 года.

До октября 2020 года стать банкротами могли только юридические лица – компании, фирмы, организации. В связи с развитием института кредитования назрела необходимость в изменении правовых нормативов.

Сегодня объявить себя банкротом могут и рядовые граждане – физические лица и индивидуальные предприниматели. Закон о банкротстве физлиц нацелен на цивилизованное решение вопросов, связанных с нарушением долговых обязанностей.

Подробнее о том, что такое банкротство – в соответствующей статье ресурса.

Цели и виды банкротства

Сразу скажу, что банкротство как факт не освобождает от долгов. Финансовая несостоятельность фирм и граждан – это возможность выполнить обязательства по долгам альтернативными способами и хотя бы частично освободиться от давления со стороны кредиторов.

Это тоже важно знать:

Как осуществляется банкротство некоммерческой организации с долгами

Пока должник обладает недвижимым и движимым имуществом, он будет продолжать рассчитываться по долгам, пока не погасит их полностью. Другое дело, что форма погашения задолженности будет принципиально иной.

Для предприятий долгосрочной целью банкротства является либо закрытие, либо кардинальная реорганизация бизнеса. Частные лица инициируют процедуру несостоятельности с целью прекратить прогрессирующий рост долгов по кредитам.

В настоящее время наблюдается массовый кредитный дефолт – люди, которые в своё время набрали потребительских и ипотечных займов, в период кризиса испытывают трудности с выплатой долгов.

Если говорить простым языком, доходы населения упали, стоимость жизни возросла, а долговые обязательства стали трудновыполнимыми.

Не улучшились дела и юридических лиц: кризис последних лет привёл к разорению множество компаний, особенно в сфере малого и среднего бизнеса.

Я как рядовой гражданин лично наблюдаю чуть ли не ежеквартальную смену вывесок в офисном здании напротив окон собственной квартиры – предприятия въезжают в новое помещение и уже через несколько месяцев сворачивают свою деятельность ввиду банкротства.

Есть несколько видов банкротства:

- Реальное банкротство – когда компании не могут восстановить свою платежеспособность самостоятельно в результате финансовых потерь. У предприятий просто нет капитала, чтобы вести полноценную деятельность.

- Временное банкротство (оно же условное) – когда активы предприятия повышаются, а пассивы наоборот. Такое происходит, если, например, у компании скопились излишки нереализованной продукции.

- Ложное банкротство. Намеренное объявление о своей несостоятельности с целью ввести в заблуждение кредиторов или добиться с их стороны послаблений и льгот. Данный вид деятельности преступен и чреват уголовной ответственностью.

- Умышленное банкротство – ещё один вид противоправных деяний. Преднамеренное банкротство осуществляется владельцами компаний с целью личной наживы или в интересах других лиц.

Задача судебных органов – как раз понять, с каким видом банкротства они имеют дело и инициировать соответствующую правовую процедуру.

Признаки банкротства

Главный признак несостоятельности компании или гражданина – неплатежеспособность: лицо не может оплачивать свои кредитные счета и имеет долги по кредитам. В наличии явная нехватка финансовых средств, а расходы превышают доходы.

Это формальные признаки банкротства.

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Задать вопрос

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

Есть и неформальные симптомы разорения, которые можно заметить до наступления реальной финансовой несостоятельности.

К ним относятся следующие факты:

- в бухгалтерских документах во множестве присутствуют неточности;

- отчетные бумаги подаются с опозданием;

- внешний баланс предприятия меняется;

- долги по зарплате сотрудникам растут;

- выплаты инвесторам компании задерживаются или прекращаются;

- меняется ценовая политика.

Лица, заинтересованные в выяснении финансового состояния фирмы, могут инициировать дело о банкротстве в суде, если получат на это соответствующие полномочия.

О банкротстве юридических лиц на сайте есть отдельная статья.

Внешнее управление

Срок внешнего управления увеличен Законом с двенадцати до восемнадцати месяцев, причем, как и ранее, он может быть продлен еще на шесть месяцев (ст. 93 Закона, ст. 68 Закона № 6-ФЗ). Ранее согласно Закону № 6-ФЗ органы управления должника в ходе внешнего управления вообще устранялись от управления должником. Теперь же органы управления должника ряд своих полномочий сохраняют (п. 2 ст. 94 Закона). Эти полномочия касаются, во-первых, вопросов деятельности органов управления акционерными обществами (например, решение об увеличении уставного капитала, размещение дополнительных акций, проведение собрания акционеров), во-вторых, таких вопросов, как продажа предприятия должника, замещение активов должника, избрание представителя учредителей должника, заключение соглашения между третьими лицами и органами управления должника о совершении крупных сделок или предоставлении денежных средств для исполнения обязательств должника.

Следует отметить, что, как и раньше, кредитор вправе предъявить свои требования в любой момент внешнего управления. Но такие требования должны быть обязательно подтверждены судебным актом, а также должны направляться не только должнику (как было раньше, см. ст. 75 Закона № 6-ФЗ), а в арбитражный суд и внешнему управляющему (п. 1 ст. 100 Закона). Новый Закон в ст. 109 вводит дополнительные меры по восстановлению платежеспособности должника: увеличение уставного капитала должника за счет взносов участников и третьих лиц, размещение дополнительных обыкновенных акций, замещение активов должника (под которым понимается создание на базе имущества должника одного или нескольких открытых акционерных обществ).

Одной из важных мер восстановления платежеспособности должника является также продажа предприятия. Рассмотрим подробнее положения Закона, касающиеся этой меры.

Несмотря на то что ст. 110 Закона в целом воспроизводит ст. 86 Закона № 6-ФЗ, в ней имеются важные новеллы, на которые следует обратить внимание.

Так, Законом определено само понятие предприятия для целей данного Закона (чего не было в Законе № 6-ФЗ). Согласно п. 1 ст. 110 Закона под предприятием понимается имущественный комплекс, предназначенный для осуществления предпринимательской деятельности. Объектом продажи могут также служить филиалы и иные структурные подразделения должника – юридического лица. Теперь продажа предприятия осуществляется путем открытых торгов в форме аукциона, за исключением случая, когда в состав имущества входит ограниченно оборотоспособное имущество. То есть положение Закона № 6-ФЗ о том, что закрытые торги могут вводиться планом внешнего управления, исключено, что позволит исключить процедуру банкротства как способ передела собственности. Кроме того, начальная стоимость предприятия устанавливается теперь, как и прежде, собранием (комитетом) кредиторов, но только на основании рыночной стоимости, которую должен определить независимый оценщик. Таким образом, уменьшается возможность скупки предприятия за бесценок. Кроме того, начальная цена не может быть ниже минимальной цены продажи предприятия, определенной органами управления должника при обращении с ходатайством о продаже предприятия (п. 5 ст. 110 Закона). Закон также подробным образом регламентировал типичную ситуацию, когда торги по продаже предприятия не могут состояться из-за отсутствия заявок на участие. В таком случае могут предприниматься еще попытки продажи предприятия, причем цена предприятия может неоднократно снижаться, но не ниже цены, определенной органами управления должника (п. 7 ст. 110 Закона).

Что такое внешнее управление предприятием

Превентивное внешнее управление как процедура банкротства – это вводимый арбитражным судом комплекс мероприятий, направленных на восстановление прежней платежеспособности банкрота посредством передачи руководящих функций независимому внешнему управляющему. Переход к данному этапу осуществляется по итогам результатов стадии финансового оздоровления (стат. 92 № 127-ФЗ) при условии соответствия следующим признакам:

- Установлена возможность восстановления нормальной платежеспособности компании-должника в утвержденные сроки.

- Собранием кредиторов представлено в арбитражный суд ходатайство о переходе к этапу внешнего управления.

- Выявлены факты, свидетельствующие о возможности восстановления платежеспособности банкрота уже после подачи в суд ходатайства о признании банкротства и, соответственно, переходу к стадии конкурсного производства.

Это тоже важно знать:

Какие последствия ожидают должника при банкротство физических лиц

Важнейшее отличие внешнего управления состоит в отстранении от руководства предприятием действующих лиц высшего звена и передаче полномочий внешнему управляющему, который вправе уволить прежнюю администрацию (п. 1 стат. 94 № 127-ФЗ) и распоряжаться на свое усмотрение имуществом юрлица.

Конкурсное производство

Что касается процедуры конкурсного производства, то здесь Закон также содержит ряд нововведений. Изменился порядок определения судьбы имущества, относящегося к объектам социальной инфраструктуры. Все эти объекты разделены на две группы (ст. 132 Закона). К первой относятся объекты жилищного фонда, а ко второй – дошкольные образовательные учреждения, общеобразовательные учреждения, лечебные учреждения, спортивные сооружения, объекты коммунальной инфрастуктуры, относящиеся к системе жизнеобеспечения. Если раньше Закон № 6-ФЗ обязывал должника все указанные выше объекты передать органам местного самоуправления, то теперь Закон определяет другой порядок. Должник сначала пытается продать объекты, относящиеся ко второй группе, путем проведения торгов в форме конкурса. Причем покупатели таких объектов должны после проведения торгов заключить с органом местного самоуправления дополнительное соглашение о целевом использовании приобретенных объектов. Если же какие-то объекты социальной инфраструктуры не были проданы, то они вместе с жилищным фондом подлежат передаче органам местного самоуправления, которые обязаны их принять. В случае отказа или уклонения муниципальных органов от принятия таких объектов конкурсный управляющий правомочен обратиться в арбитражный суд (п. 9 ст. 132 Закона).

Новыми являются положения ст. 146 Закона, в соответствии с которой должник может избежать признания его банкротом, если:

- конкурсный управляющий, опираясь на данные финансового анализа, сочтет, что платежеспособность должника может быть восстановлена;

- в отношении должника не вводилось финансовое оздоровление или (и) внешнее управление.

В таком случае конкурсный управляющий в течение месяца созывает собрание кредиторов для рассмотрения вопроса об обращении в арбитражный суд с ходатайством о введении внешнего управления. Если собранием кредиторов одобрено такое предложение, то такое ходатайство подается в суд. Оно должно содержать информацию о сроке внешнего управления и требования к кандидатуре внешнего управляющего. Арбитражный суд может утвердить такое решение, но только при наличии у должника имущества, необходимого для осуществления самостоятельной хозяйственной деятельности. И наконец, изменилась очередность погашения требований кредиторов. Расширен перечень требований, которые погашаются вне очереди за счет конкурсной массы. К указанным ранее Законом № 6-ФЗ обязательствам по судебным расходам, по выплатам арбитражным управляющим, по текущим коммунальным и эксплутационным платежам, а также обязательствам перед кредиторами, которые возникли в период после принятия заявления о признании должника банкротом, добавлены:

- задолженность по заработной плате, возникшая после принятия арбитражным судом заявления о признании должника банкротом, и по оплате труда работников должника, начисленная за период конкурсного производства;

- иные расходы, связанные с проведением конкурсного производства;

- расходы на проведение мероприятий по недопущению возникновения техногенных и (или) экологических катастроф или гибели людей (в случае если прекращение деятельности должника может повлечь такие последствия).

Те же кредиторы, требования которых погашаются после внеочередных задолженностей, разделены на три очереди (в отличие от Закона № 6-ФЗ, в котором было предусмотрено пять очередей):

- первую очередь образуют граждане, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, а также за моральный вред (в Законе № 6-ФЗ компенсация за моральный вред не была указана);

- вторую очередь составляют работающие или работавшие по трудовым договорам, которым должник должен выплатить выходные пособия и оплату за труд, а также лица, которым должник должен выплатить вознаграждения по авторским договорам;

- в третью очередь производятся расчеты со всеми другими кредиторами, включенными в реестр (в том числе с кредиторами, требования которых обеспечены залогом имущества должника).

Когда вводится внешнее управление

Внешнее управление при банкротстве начинает фактически работать после официальной передачи прав от прежнего руководителя компании новому управляющему. Утверждение кандидатуры внешнего управляющего осуществляется судом путем составления определения (стат. 96 № 127-ФЗ). Чтобы предприятие могло воспользоваться законной возможностью процедуры, необходимо доказать суду, что восстановить полную платежеспособность реально. Целью является не только возврат компании к нормальной жизнедеятельности, но и полное удовлетворение кредиторских требований.

Внешний управляющий – права и обязанности (стат. 99 № 127-ФЗ):

- Распоряжаться активами банкрота согласно плану внешнего управления и с соблюдением законодательных ограничений.

- Заключать мировой договор от имени банкрота.

- Отказываться от исполнения ранее заключенных должником договоров.

- Ходатайствовать в суд о признании ранее заключенных должником сделок недействительными и заявлять о взыскании причиненных убытков вследствие действий/бездействия органов управления банкрота.

- Прочие права.

- Принять по инвентаризации имущество банкрота.

- Включить в федеральный реестр данные о результатах инвентаризационной процедуры в срок до 3 дней (рабочих) с момента ее завершения.

- Составить и представить на утверждение собранию кредиторов план внешнего управления.

- Вести в соответствии с законодательными требованиями финансовый, статистический, бухгалтерский учет и отчетность.

- Заявлять возражения по требованиям кредиторов.

- Принимать все возможные меры для исполнения обязательств перед банкротом.

- Вести данные в реестре кредиторских требований.

- Выполнять мероприятия, предусмотренные разработанным планом управления, и своевременно информировать комитет о предпринимаемых действиях.

- Представлять собранию кредиторов в виде отчета итоговые результаты проводимых мероприятий.

- Прочие обязанности.

Мировое соглашение

Как и прежде, на любой стадии банкротства должник, конкурсные кредиторы и уполномоченные органы вправе заключить мировое соглашение. Теперь Законом подробно урегулированы особенности заключения мирового соглашения в ходе каждой процедуры банкротства (статьи 151-154 Закона). Более подробно в Законе раскрывается понятие о содержании мирового соглашения, определяется порядок обжалования и пересмотра определения арбитражного суда об утверждении мирового соглашения, порядок расторжения мирового соглашения.

В заключение отметим, что хотя новый Закон и не закрыл все лазейки для фиктивного или преднамеренного банкротства, а также не разрешил ситуацию, когда предприятие попадает под процедуру банкротства по вине государства, которое не платит за заказанную продукцию, тем не менее этот Закон является несомненным шагом вперед по целому ряду причин:

- лучше обеспечены права и законные интересы кредиторов;

- защищены права добросовестных собственников (учредителей, участников) организации-должника;

- изменен статус и процедура регулирования деятельности арбитражного управляющего в сторону повышения его ответственности за свои действия;

- установлены особенности регулирования отдельных категорий должников;

- введена новая стадия – финансовое оздоровление;

- более подробно урегулированы все стадии процедуры банкротства и т.д.

Однако будут ли на самом деле в полной мере реализованы положения нового Закона, покажет только арбитражная практика.

За весь месяц