Если в деятельности предприятия возникает риск банкротства, прежде всего это может быть связано с финансовыми и юридическими вопросами, которые могут привести к исключению предприятия из ЕГРЮЛ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Чтобы избежать банкротства необходимо:

- предварительно разобраться с методами предотвращения неплатежеспособности юридического лица;

- правильно вести отчетную документацию.

Это говорит о том, риск банкротства предполагает, прежде всего, кризис в деятельности предприятия, выход из которого возможно только с помощью специальных методов финансового управления.

Что это?

Под риском следует понимать наступление негативных обстоятельств для предприятия, в результате которых юридическое лицо не в состоянии выполнять взятые обязательства перед кредитором.

Это значит, что последствием банкротства является тяжелое финансовое состояние, которое выражается в несостоятельности такого лица.

Признаки

В ФЗ «О несостоятельности» закреплены признаки банкротства, которые заключаются в следующем (статья 3 ФЗ № 127):

- невозможность удовлетворить требования кредитора;

- невозможность проводить обязательные платежи;

- невозможность исполнения возложенных на юридическое лицо обязательств в течение трех месяцев с момента, когда они действительно должны быть выполнены;

- рост дебиторской задолженности;

- отсутствие продаж.

Причины

Причины, которые приводят к риску стать банкротом, заключаются в следующем:

- убыточная деятельность предприятия;

- рост долгов по кредитам;

- использование займов с целью погашения долговых обязательств перед кредиторами;

- низкая ликвидность;

- отсутствие руководствующего звена;

- ранее заключенные соглашения стали неэффективными;

- стоимость акций резко падает.

Законодательная база

Основным законодательным актом является ФЗ «О несостоятельности» № 127.

Существуют нормативные акты, которые регулируют деятельность определенных хозяйственных обществах, а именно:

- ФЗ «Об обществах с ограниченной ответственностью»;

- ФЗ «Об акционерных обществах».

Регистрация деятельности юридического лица поводится на основании специального закона, а именно «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Риски в сфере финансов

Понятие

Финансовый риск — это вероятность появления убытков либо неполного получения доходов относительно прогнозируемой суммы. По другому определению, финансовый риск — это любое событие, в результате которого финансовые итоги по проекту окажутся ниже ожидаемых.

Крайней степенью проявления (реализации) финансового риска является инициация процедуры банкротства организации — ситуация, при которой юридическое лицо не в состоянии осуществлять погашение долгов и перечислять необходимые платежи в бюджет и внебюджетные фонды. В связи с этим зачастую понятия «риск банкротства» и «финансовый риск» отождествляются.

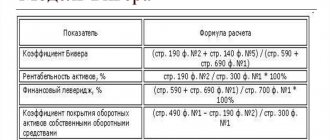

Оценка риска банкротства осуществляется на основе расчёта ряда финансовых показателей банкротства, сравнения полученных значений с нормативными и анализа их динамики.

Существует много способов и моделей его прогнозирования: Альтмана, Таффера, Бивера, Беликова-Давыдовой (Иркутская модель), Казанского университета. Подробнее об использовании моделей прогнозирования банкротства предприятия читайте тут. В итоге всё сводится к определению соотношения размера долга и доходов предприятия, из которых указанный долг может быть погашен.

Зачастую понятия «риск банкротства» и «финансовый риск» отождествляются.

Причины банкротства предприятия

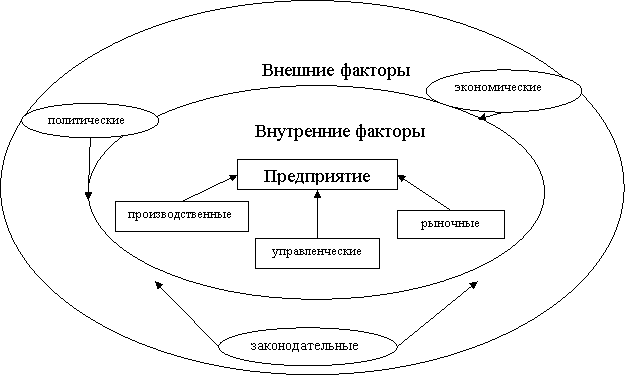

Риск банкротства может быть обусловлен как внешними причинами, на которые предприятие не может повлиять с должным эффектом, так и внутренними.

К первым относится:

- политическая или экономическая нестабильность;

- изменение законодательства (хозяйственного, налогового, финансового, регулирующего отрасль работы компании);

- колебания валютных курсов;

- поведение контрагентов;

- доходы населения (потребителей);

- отраслевые риски;

- уровень конкуренции;

- отсутствие административного ресурса и социальной важности компании (например, для градообразующего предприятия с большой вероятностью будут разработаны и приняты меры поддержки со стороны органов власти и местного самоуправления) и т. п.

В числе внутренних (связанных с хозяйственной деятельностью самого предприятия) причин банкротства можно назвать все факторы, снижающие доходы или повышающие издержки:

- Неэффективное управление, в том числе неграмотный финансовый менеджмент; склонность руководства компании к принятию рискованных решений в надежде на высокие по сравнению с другими проектами доходы; неудачная ценовая или в целом маркетинговая политика и т. п.

- Низкое качество продукции, отсутствие спроса на производимые товары.

- Неудачная организация производства, в том числе распределение производств отдельных товаров (или элементов продукции) по филиалам предприятия, расположенным на дальних расстояниях; логистика; организация снабжения и сбыта продукции; кооперация и специализация; системы энергоснабжения; организация ремонта; контроль качества, новизна используемых технологий и т. п.);

- Отсутствие организации труда и чёткой кадровой политики: включающей такие составляющие, как сменность работ; организация рабочих мест; санитарно-гигиенические условия, минимизация вредности; дисциплина; нормирование; расстановка и эффективное использование кадров; система обучения специалистов и привлечения профессионалов; стимулирование труда и другие.

Риски банкротства

Риски банкротства, в свою очередь, подразделяются на несколько видов:

- отраслевые;

- финансовые;

- проходящие на макроэкономическом уровне.

Финансовые

К финансовым рискам следует отнести прежде всего риски, связанные с невозможностью своевременного расчета по обязательствам перед кредиторами, а также риск упущенной выгоды.

Другие

Под отраслевыми рисками следует понимать рост или резкое падение цен на рынке в отношении тепло и водоснабжения, а также цен на электричество.

К негативным последствиям можно отнести и отсутствие спроса на произведенную продукцию.

Если говорить о макроэкономических рисках, то они связаны:

- с несовершенной системой налогообложения;

- с дефицитом гарантий со стороны государства.

Не стоит забывать и о периодических повышениях ставок на кредиты, инфляции и нестабильной ситуации в отношении курса валют.

Предприятия

Риски предприятия могут быть связаны с экономическими потерями, которые возникают в процессе осуществления хозяйственной деятельности, а именно при производстве определенных услуг или продукции.

Снижение рисков

При выборе конкретного метода минимизации рисков рекомендуется учитывать следующие правила:

- всегда прогнозировать величину потерь (последствия риска);

- не рисковать многим ради малого;

- не рисковать больше, чем это «разрешает» собственный капитал.

Всегда нужно определять максимально возможные потери по конкретному фактору (виду) риска, сравнить их с объёмом вкладываемых средств, а потом — с объёмом собственных средств. После этого можно понять, приведёт ли риск к процессу банкротства.

Простые способы снижения рисков

Это минимизация рисков «собственными силами» организации без привлечения сторонней финансовой помощи или проведения реорганизации предприятия. К ним относятся следующие:

- Избегание риска – отказ от операций и проектов, риск по которым велик; отказ от дорогого заёмного капитала.

- Диверсификация. Она представляет собой распределение финансовых вложений между разными активами или проектами, которые не связаны между собой. Таким образом, если по одному направлению капиталовложений будет получен отрицательный результат, то он может быть компенсирован прибылью по другому проекту или активу. Это позволит увеличить финансовую устойчивость предприятия.

- Лимитирование — это установление всевозможных пределов (лимитов), превышения которых следует избегать, например — на финансовые расходы, уровень дебиторской задолженности, размер кредитов или их соотношение с активами, размер вложений в один проект и т. п.

- Создание резервов для покрытия незапланированных (непредвиденных) расходов. Этот метод обычно используется при реализации какого-либо нового проекта, чтобы профинансировать внезапные дополнительные работы, компенсировать незапланированные изменения затрат и т. п. Кроме того, могут быть созданы резервы сырья и материалов, продукции на складе.

- Получение большего объёма сведений о предстоящем проекте (операции) и возможных результатах. Поскольку риски возникают в условиях неопределённости, то самый верный способ сделать качественный прогноз — это собрать как можно больше информации.

- Финансовые методы — снижение непроизводительных расходов; отказ от убыточных проектов и производств; продажа части неиспользуемого имущества для сокращения задолженности и другие.

Сложные способы

- Страхование — перенос «финансовой ответственности» в случае наступления риска на страховую компанию. В данном случае действует принцип «лучше пожертвовать малым, чтобы не потерять многое». Можно застраховать имущество, ответственность, потерю средств.

- Хеджирование — это страхование цены продукции от ненужного для её производителя падения или от нежелательного для потребителя роста. Оно осуществляется путём заключения контрактов на будущие покупки по фиксированной выгодной цене. Широко применяется в биржевой торговле.

- Распределение риска — его разделение между несколькими участниками проекта, в том числе осуществляющими его управление.

- Получение контроля над смежными производствами или компанией, работающей в связанной деятельности.

- Реструктуризация предприятия (слияние, разделение, присоединение, выделение, преобразование). Выделение (продажа) непроизводственных подразделений, например, передача в федеральную, региональную или муниципальную собственность объектов социальной сферы.

- Санация – финансовая помощь, полученная от учредителей юридического лица, его кредиторов или иных, связанных с предприятием лиц.

Таким образом, финансовые риски и, тем более риски банкротства, можно спрогнозировать, минимизировать или предотвратить. Для этого существует множество способов, применяемых в зависимости от ситуации. Залогом успеха при этом может служить профессиональная помощь юристов и финансовых консультантов.

Успехов и отсутствия крупных финансовых потерь!

Как уменьшить?

Уменьшить риск несостоятельно возможно, главное – это приступить к оздоровительным мерам на предприятии во время, т.е. сразу после выявления первых признаков банкротства.

Для этого понадобится оценить финансовые возможности предприятия, применив наиболее распространенные способы защиты от рисков неплатежеспособности:

- застраховать деятельность;

- перераспределить риски;

- применить на предприятии материальную ответственность;

- использование охраны;

- создание резервного фонда.

Процедура банкротства ОАО проводится в соответствии с требованиями Федерального законодательства. Что такое мировое соглашение в процедуре банкротства? Подробности в этой статье.

Финансовый риск: сущность и их классификация

Финансовые риски возникают в связи с движением финансовых потоков и проявляются в основном на рынках финансовых рисков. Эти риски характеризуются большим многообразием, и в целях эффективного управления ими целесообразно классифицировать их по различным признакам.

По возможности страхования финансовые риски подразделяются на две большие группы в соответствии с возможностью страхования: страхуемые и нестрахуемые.

Риск страхуемый — это вероятное событие или совокупность событий, на случай наступления которых проводится страхование. Страховщик обязан возместить потери доходов в полном объеме или частично при наступлении следующих событий: — остановка производства и сокращение объема производства в результате оговоренных событий; — банкротство; — непредвиденные расходы; — неисполнение договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке; — понесенные застрахованным лицом судебные расходы; — иные события.

Задача предприятия — рисковать расчетливо, не переходя ту грань, за которой возможно банкротство.

Следующий признак рисков — по уровню финансовых потерь: допустимый риск, критический риск, катастрофический риск. Допустимый риск — это угроза полной или частичной потери прибыли от реализации того или иного финансового проекта. В данном случае потери возможны, но их размер меньше ожидаемой прибыли. Критический риск связан с опасностью потерь в размере произведенных затрат на осуществление конкретной финансовой сделки. Катастрофический риск характеризуется тем, что финансовые потери по нему определяются частичной или полной утратой имущественного состояния предприятия. Этот риск приводит предприятие к банкротству.

По сфере возникновения финансовые риски следует разделить на внешние и внутренние. Источником возникновения внешних рисков является внешняя среда по отношению к предприятию, т.е. это риск, не зависящий от деятельности предприятия. Предприятие не может оказывать влияние на внешние финансовые риски, оно может только предвидеть и учитывать их в своей деятельности.

Внутренние риски — это риски, зависящие от деятельности конкретного предприятия, т.е. их источником является само предприятие. Данные риски могут быть обусловлены: — неквалифицированным финансовым менеджментом на предприятии; — неэффективной структурой активов предприятия; — неправильной оценкой хозяйственных партнеров; — чрезмерной приверженностью руководства предприятия к рисковым финансовым операциям; — нестабильным финансовым положением предприятия и другими аналогичными факторами.

По возможности предвидения финансовые риски подразделяются на следующие группы: прогнозируемые и непрогнозируемые. Прогнозируемые финансовые риски — это риски, наступление которых является следствием циклического развития экономики, смены стадий конъюнктуры финансового рынка, предсказуемого развития конкуренции и т.п.

По времени классифицирует на постоянный риск и временный риск. Постоянный финансовый риск характерен для всего периода осуществления финансовой операции или финансовой деятельности и связан с действием постоянных факторов. Временный финансовый риск носит временный характер, с данным видом риска предприятие сталкивается лишь на отдельных этапах осуществления финансовой операции. Эти риски состоят из двух групп: кратковременные и долговременные риски. Первые риски возникают от кредитного и инвестиционного рисков, а долговременные риски — от инфляционных рисков.

По возможным последствиям финансовые риски подразделяются на три группы: — риск, в результате наступления которого предприятие недополучает определенный объем дохода; — риск, в результате наступления которого предприятие несет экономические потери; — риск, в результате наступления которого предприятие может рассчитывать как на получение дополнительного дохода, так и на возникновение потерь.

По объекту возникновения риска также можно выделить три группы финансовых рисков, это: — риски отдельной финансовой операции, которые характеризуют в комплексе все финансовые риски, с которыми может столкнуться предприятие при осуществлении какой-либо финансовой операции; — риски различных видов финансовой деятельности, которые могут возникнуть в ходе осуществления какого-либо вида финансовой деятельности; — риски финансовой деятельности предприятия в целом включают в себя комплекс различных финансовых рисков, которые могут возникнуть при осуществлении предприятием финансовой деятельности.

По возможности дальнейшей классификации выделяют простые и сложные финансовые риски.

Сложные финансовые риски — это риски, которые включают в себя комплекс различных его подвидов. Сюда относится инвестиционный риск.

Инфляционный риск — вид финансовых рисков, заключающийся в возможности обесценивания реальной стоимости капитала, а также ожидаемых доходов и прибыли предприятия от осуществления финансовых сделок или операций в связи с ростом инфляции. Данный вид риска носит постоянный характер и сопровождает все финансовые операции предприятия в условиях инфляционной экономики.

Под налоговым риском следует понимать вероятность потерь, которые может понести предприятие в результате конъюнктурного изменения налогового законодательства или в результате ошибок, допущенных предприятием при исчислении налоговых платежей.

Кредитный риск — вероятность того, что партнеры-участники контракта окажутся не в состоянии выполнить договорные обязательства, как в целом, так и по отдельным позициям.

Имеются торговый кредитный риск и банковский кредитный риск. Для поставщика товаров данный риск заключается в способности клиента оплатить их в соответствии с договорными обязательствами.

Уровень кредитного риска повышается с увеличением суммы кредита и срока, на который он берется. Он может быть вызван следующими причинами: — спадом отрасли; спросом на продукцию, производимую предприятием; — невыполнением договорных отношений партнерами предприятия; — трансформацией активов предприятия; — форс-мажорными обстоятельствами.

Депозитный риск — вероятность возникновения потерь в результате невозврата депозитных вкладов предприятия в банках. Данный риск возникает редко и, как правило, в связи с неправильной оценкой и неудачным выбором банка для осуществления депозитных операций предприятия. Следует отметить, что этот риск имеет всеобщий характер. Он присущ условиям рыночной экономики.

Валютный риск — риск получения убытков в результате неблагоприятных краткосрочных или долгосрочных колебаний курсов на международных финансовых рынках. Валютные риски делятся на следующие риски: — трансляционный риск; — операционный риск или риск сделок; — экономический риск, который в свою очередь делится на прямой риск и косвенный риск.

Трансляционный валютный риск возникает при консолидации счетов иностранных дочерних компаний с финансовыми отчетами головных компаний. Операционный валютный риск возникает в ходе такой деловой операции, специфика которой обусловливает проведение платежа или получение средств в иностранной валюте не в момент заключения сделки, а спустя какое-то время. Экономический валютный риск — это вероятность сокращения выручки или возможность получения прибыли в связи с изменением валютных курсов. Этот риск носит долговременный характер и связан с тем, что предприятие производит расходы, в одной валюте, а получает доходы в другой. В результате любые изменения валютных курсов могут отразиться на финансовом положении предприятия.

Инвестиционный риск — вероятность возникновения финансовых потерь в процессе осуществления инвестиционной деятельности предприятия. Имеются два вида этого риска: риск финансового инвестирования и риск реального инвестирования. Этот вид классифицируется по уровню оценки, причинам возникновения, виду потерь.

Следующий вид финансовых рисков — процентный риск. Данный вид риска возникает из-за непредвиденных изменений процентной ставки на финансовом рынке. Этот риск приводит к изменению затрат на выплату процентов или доходов на инвестиции и, следовательно, к изменению ставки доходности на собственный капитал и на инвестиционный капитал по сравнению с ожидаемыми ставками доходности.

Причиной возникновения процентного риска является изменение конъюнктуры финансового рынка под воздействием внешней предпринимательской среды, роста или снижения предложения свободных денежных ресурсов, государственного регулирования экономики и других факторов.

В первую очередь с процентным риском сталкиваются банки и инвестиционные компании, однако данный финансовый риск соответствует предприятиям, которые используют для финансирования своей деятельности банковские кредиты, а также вкладывают временно свободные денежные средства в активы, приносящие доходы в виде процентов.

Значительный объем займов и капиталовложений предприятия осуществляют на условиях плавающей процентной ставки. В этом случае подлежащие уплате или получению проценты в течение действия договора периодически пересматриваются и приводятся в соответствие с текущей рыночной ставкой.

Бизнес-риск — один из видов финансовых рисков, характерных в первую очередь для акционерных обществ. Заключается в невозможности для акционерного общества поддержать уровень дохода на акцию на неснижающемся уровне. Бизнес-риск возникает, как правило, в тех случаях, когда хозяйственная деятельность предприятия оказывается под воздействием определенных причин менее успешной, по сравнению с тем, что было запланировано.

Как спрогнозировать?

Спрогнозировать несостоятельность предприятия возможно, используя несколько научных подходов:

- первый основан на изучении финансовых данных, расчет которых проводиться на основании экономических коэффициентов, а также возможности считывать «баланс» предприятия;

- второй же подход прогнозирования основан на сравнении определенной компании с компаниями-банкротами, данный подход дает возможность изучить ошибки на основании сравнения данных исследуемого предприятия.

Сравнивая данные подходы, первый является более эффективным, однако имеет несколько недостатков:

- компания, которая имеет финансовые трудности, как правило, несвоевременно предоставляет отчеты, в результате чего некоторые данные являются недоступными;

- если же отчет содержит далеко не те результаты, которые необходимо предоставить, их чаще всего просто «подрисовывают».

Диагностика

Чтобы избежать угрозы банкротства, необходимо назначить диагностику компании, т.е. оценить деятельность.

Правильно оценив риски, которые влияют на финансовую состоятельность компании, можно найти наиболее подходящий способ выведения компании из банкротства.

Основными причинами несостоятельности компаний являются внешние и внутренние факторы.

На внешние факторы влияет нестабильная экономическая и политическая ситуация в государстве.

На внутренние же факторы влияет развитие и направление деятельности самой компании, а именно:

- недостаточная квалификация руководства;

- отсутствие достаточного капитала для развития;

- нерациональное использование доходов;

- отсутствие развития на предприятии.

Для того, чтобы избежать банкротства нужно периодически проводить анализ как производимой продукции, так и доходов предприятия, оценивать обстоятельства, которые могут повлечь несостоятельность.

Как правило, именно внутренние факторы влияют на негативные последствия компании.

Нужно помнить, что анализ обстоятельств должен заканчиваться оценкой влияния таких обстоятельств на деятельность компании.

Оценка

В отношении проведения оценки рисков несостоятельности существует несколько точек зрения.

Так, одна точка зрения заключается в том, что проводя оценку необходимо за основу использовать факторы, которые непосредственно могут повлиять на дальнейшее развитие компании, выстроив их в определенной иерархии.

На основании такой оценки можно будет проработать план «оздоровления» по всем факторам.

Используя комплексный анализ финансовой состоятельности необходимо использовать финансовые показатели компании также в иерархическом порядке, т.е. назначить критерии и показатели, проработав их по значимости для оценивания рисков.

Риск банкротства как угроза экономической безопасности предприятия

Библиографическое описание:

Дмитриева, И. В. Риск банкротства как угроза экономической безопасности предприятия / И. В. Дмитриева, А. Р. Иванова. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы V Междунар. науч. конф. (г. Москва, июнь 2020 г.). — Москва : Буки-Веди, 2020. — С. 114-117. — URL: https://moluch.ru/conf/econ/archive/222/12608/ (дата обращения: 09.09.2020).

В современных условиях проблема экономической безопасности является актуальной, поскольку предприятия работают в условиях разных внешних и внутренних рисков, а конкурентная экономическая среда скрывает многочисленные угрозы. Одним из таких рисков является риск банкротства предприятия, т. к. в условиях рыночной экономики неотъемлемой частью является такое явление как банкротство предприятий, не способных конкурировать на рынке, это обуславливает важность понимания сущности банкротства и разработку действий по улучшению финансового состояния предприятия.

Угроза банкротства за последнее время стала реальной для многих предприятий так например по данным Единого Федерального реестра сведений о банкротстве за период 2009–2016 года рост предприятий объявленных банкротами остается на достаточно высоком уровне (рис.1)

Рис. 1. Число предприятий, объявленных банкротами за период 2009–2016 г.

Мировая практика свидетельствует оттом, что банкротство –неизбежное явление любого современного рынка, который использует несостоятельность в качестве рыночного инструмента перераспределения капитала и отражает объективные процессы структурной перестройки экономики.

Однако любой риск, а банкротство- это несомненно риск для экономической безопасности предприятия, можно предопределить и постараться свести к минимуму последствия его наступления.

Итак, что же такое банкротство предприятия? И как оно влияет на экономическую безопасность предприятия? Именно два этих вопроса, были рассмотрены автором.

Как показал анализ научной литературы [1…], банкротство — это отказ компании платить по своим обязательствам, с юридической точки зрения банкротство — это признание арбитражным судом абсолютная неплатежеспособность должника и неспособность в связи с этим осуществлять свою экономическую деятельность, направленную на погашение долгов.

По мнению автора, банкротство — это кризисная ситуация, на решение или нахождения так называемого «выхода» из которой должно быть обращено все внимание системы экономической безопасности предприятия.

Для определения наличия признаков банкротства должника учитываются:

‒ размер задолженности за переданные товары;

‒ выполненные работы;

‒ оказанные услуги;

‒ суммы займа с учетом процентов, подлежащих уплате должником;

‒ размер задолженности, возникшей вследствие неосновательного обогащения;

‒ размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов (за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни или здоровью);

‒ обязательств по выплате выходных пособий и оплате труда лиц, работающих по трудовому договору;

‒ обязательств по выплате вознаграждения по авторским договорам;

‒ обязательств перед учредителями (участниками) должника, вытекающих из такого участия [2].

Важной составляющей в системе экономической безопасности предприятия, должна быть диагностика состояния предприятия, выявление слабых и сильных сторон, а также своевременное преодоление и предотвращение кризисных ситуаций.

Диагностика банкротства представляет собой комплекс мер по выявлению параметров кризисного развития предприятия и возможности его банкротства в будущем.

Несомненно, деятельность предприятия следует рассматривать как взаимодействие внешних и внутренних факторов.

Факторы, влияющие на возникновение кризиса на предприятии, изображены на рисунке 2.

Рис. 2. Факторы, влияющие на возникновение кризиса на предприятии.

Защитой от воздействия внутренних и внешних угроз выступает система экономической безопасности предприятия, которая представляет собой совокупность мероприятий, обеспечивающих экономическую безопасность организации.

Экономическая безопасность- это состояние предприятия, при котором оно может нормально функционировать для достижения своих стратегических целей, при существующих внешних условиях и их изменениях в определенных пределах [4].

Результатом обеспечения экономической безопасности предприятия является стабильность (устойчивость) его функционирования, эффективность финансово-экономической деятельности (прибыльность), личная безопасность персонала.

Таким образом, в период, когда предприятие находится в «зоне риска», политика экономической безопасности должна стать агрессивной. В связи с тем, что для выхода из кризисной ситуации предприятие должно применять стратегические мероприятия, которые представлены в таблице1.

Таблица 1

Методы снижения риска банкротства.

| Методы | Способы реализации |

| Устранение неплатежеспособности | Устранение неплатежеспособности путем продажи ликвидных активов; экономия на условно-переменных затратах; |

| Восстановление финансовой устойчивости | Совершенствование бизнес-процессов, направленные на повышение эффективности. Увеличение конкурентоспособности товаров и услуг. Изменение маркетинговой политики; |

| Обеспечение финансового равновесия | Проведение локальных мероприятий по улучшению финансового состояния. Реорганизация предприятия. Предоставление государственных и муниципальных гарантий выполнения обязательств перед кредиторами при условии сокращения ими долговой нагрузки; |

| Диверсификация | Позволяет фирме осуществить равномерное распределение капитала среди различных видов хозяйственного регулирования, что позволит направлениям с прибыльными инвестициями компенсировать убыточные аспекты хозяйства предприятия. |

| Перепланирование производства | В том случаи, если товары или услуги предприятия не будут конкурентоспособными на рынке, предприятию необходимо выпускать новую продукцию, это будет возможно только в том случаи, если предприятие будет обеспечено многофункциональным оборудованием; |

| Продажа части неликвидного имущества | Позволит предприятию получить дополнительную прибыль для покрытия текущих обязательств.. |

Для реализации всех этих методов необходимо обеспечить такое состояние предприятия, при котором риск воздействия других угроз минимизируется, а это можно достичь только при эффективной системе экономической безопасности предприятия.

Литература:

- Богомолов, В. А. Введение в специальность «Экономическая безопасность». Учебное пособие. Гриф УМЦ «Профессиональный учебник». Гриф НИИ образования и науки / В. А. Богомолов. — М.: ЮНИТИ, 2012. — 279 c,

- Байкина С. Г.: Учет и анализ банкротств. — М.: Дашков и К, 2011

- Беляева О. Банкротство по-новому // ЭЖ-Юрист, 2010, № 7

- Федеральный закон от 26.10.2002 № 127-ФЗ (в ред. от 29.12.2014) «О несостоятельности (банкротстве)»

- Адамова В. Б., Марков П. А., Спахова Н. М. Проблемные вопросы практики применения законодательства о банкротстве // Вестник Арбитражного суда города Москвы, 2008, № 4.

Основные термины

(генерируются автоматически)

: экономическая безопасность предприятия, банкротство, предприятие, размер задолженности, экономическая безопасность, возникновение кризиса, кризисная ситуация, обязательство, состояние предприятия, устранение неплатежеспособности.

Последствия

Если руководствующее звено проигнорирует и не обратит внимание на возникающие признаки банкротства, последствием такого пассивного поведения может стать неплатежеспособность компании.

Результатом таких действий может стать:

- открытие производства по банкротству;

- финансовое оздоровление;

- назначение конкурсного производства;

- выполнение обязательств перед кредиторами;

- назначение конкурсного управляющего;

- на основании предоставленного суду отчета о результатах проведения удовлетворения требований кредиторов, конкурсное производство может быть прекращено;

- ликвидация юридического лица.

Существуют определенные последствия банкротства юридического лица. Как подать на банкротство физ. лица? Смотрите тут.

Какие требуются документы для оформления банкротства физического лица? Полный перечень здесь.

Таким образом, компании, в деятельности которых выявлены первые признаки банкротства должны провести оценку деятельности предприятия и разработать комплекс мер по их устранению.

В противном случае наступят негативные последствия в виде прекращения деятельности предприятия и признания его банкротом.

Используя вышеперечисленные советы можно избежать всевозможных рисков банкротства и оздоровить хозяйственную деятельность юридического лица.

Масштабы риска банкротства, оценка финансового и других кризисов

Для того чтобы выявить степень угрозы предприятию, необходимо провести оценку производственно-хозяйственной деятельности. Самыми распространенными и опасными для компаний и предприятий являются отраслевые, финансовые региональные, макроэкономические риски. Отраслевые тесно связаны с рынком сырья. Они могут подразумевать сниженные или завышенные цены на сырье и комплектующие детали. Существенное влияние оказывает стоимость тепла, воды, электроэнергии. Риски банкротства также могут быть финансовые – связанные с покупкой или реализацией выпущенной продукции. Региональный финансовый риск вызван нечастым использованием производственных ресурсов. Существенное влияние оказывает финансовая неразвитость экономики и инфраструктуры. Все эти факторы в значительной мере могут отразиться на экономике предприятия, важно дать им правильную характеристику и оценку во избежания банкротства и использовать подходящие методы.

Макроэкономический финансовый риск может быть вызван неразвитостью межторговых отношений, отсутствием каких-либо государственных гарантий, неактивным участием в национальной экономике. Существенное влияние на риск оказывает повышение процентных ставок в банках, инфляция, нестабильность курса валют. Для того чтобы предотвратить риск, необходимо тщательно проанализировать и дать оценку всем отраслям, которые способствуют его появлению. Важно провести диагностику предприятия и выявить, на каком этапе находится банкротство.

Факторы, которым следует дать оценку и выявить банкротство, подразделяются на 2 основных типа: внешние и внутренние. Внешние типы риска не зависят от руководителя предприятия или от организации в целом, в то время как внутренние напрямую зависят от деятельности организации. Внешние факторы риска зависят от общего экономического развития страны, учитываются обстоятельства, оказывающие негативное влияние на общую хозяйственную деятельность. Как результат может возникнуть риск банкротства. Принимаются во внимание рыночные факторы, оценка которых крайне необходима. В данном случае происходит анализ товарных и финансовых отношений, проводится незамедлительная оценка обстоятельств, которые способствуют появлению риска, связанного с банкротством. Следует применять эффективные методы по предотвращению кризиса.

Внутренние факторы чаще становятся причиной банкротства предприятия. Среди них можно выделить те, которые связаны с производственной, финансовой деятельностью и развитием инвестиционных отношений. После того как все факторы риска банкротства проанализированы, необходимо дать оценку их влияния на кризисное состояние предприятия. На кризис предприятия может влиять один из вышеперечисленных факторов риска либо несколько. Важно выявить степень влияния на кризисное состояние каждого из факторов, определить состояние предприятия и дать подробную оценку сложившимся обстоятельствам.

Риск неплатежеспособности заключается в том, что компания не сможет выполнить свои обязательства перед контрагентами в силу нехватки наличных средств или других высоколиквидных активов. Основными факторами, влияющими на риск неплатежеспособности, являются возможность компании привлекать, в случае необходимости, заемные средства и самостоятельно генерировать денежный поток путем продажи собственных активов.

Компания может ограничить риск неплатежеспособности, поддерживая необходимое количество ликвидных активов, но их избыток ведет к недополучению прибыли. На риск неплатежеспособности влияет скорость, с которой компания может превратить ликвидные активы в наличные средства. Выделяют три источника возникновения риска неплатежеспособности: системный, индивидуальный и технический.

Системный риск возникает в том случае, когда в расчетных системах не окажется необходимого количества денежных средств или средства не будут в указанные сроки переведены по назначению. Такой риск может возникнуть и в результате ошибочных действий регулирующих органов. Повлиять на данный фактор риска неплатежеспособности отдельные участники рынка не в состоянии, и системный риск следует воспринимать как неизбежный.

Индивидуальный риск состоит в возможном изменении мнения участников рынка о платежеспособности компании и соответствующем пересмотре отношения с ней. Поводом могут послужить как объективные, так и субъективные факторы. Во избежание данного вида риска ликвидности компаниям можно порекомендовать следить за своей репутацией на рынке и обращать внимание на корпоративную культуру, чтобы пресечь возможность нежелательной утечки информации о состоянии компании.

Технический риск состоит в несбалансированной структуре будущих платежей и является наиболее серьезной составляющей риска неплатежеспособности. В нем выделяют две составляющие: 1) несбалансированность ожидаемых доходов и расходов и 2) высокая неопределенность размеров будущих платежей.

Первую составляющую можно легко минимизировать. Неопределенность будущих платежей требует поддержания резерва ликвидных средств. Как правило, в качестве таких средств компания использует заемные средства или ликвидные активы, которые можно быстро перевести в денежные средства.

В кризисных ситуациях оба эти источника могут оказаться недоступны в нужном объеме. Для снижения данного вида риска следует проводить исторический анализ структуры платежей компании для планирования объема ликвидных средств.

Для управления технической составляющей риска ликвидности рекомендуется следующий алгоритм: 1) провести анализ известных будущих платежей; 2) составить прогноз появления возможных будущих обязательств; 3) выделить для каждого ожидаемого платежа детерминированную и стохастическую части; 4) оценить с помощью вероятностных методов ожидаемое значение стохастических платежей и их возможный разброс; 5) составить зависимость необходимого объема ликвидных средств от времени и оценить максимальную и минимальную величину данного объема; 6) оценить способность компании по привлечению средств, при необходимости пересмотреть структуру будущих платежей.

Популярные статьи:

Риски неплатежеспособности клиента

Эти риски связаны с нетрудоспособностью и нетрудоустроенностью клиента и должны лежать на нем. Однако банки, стараясь избегать ситуаций, в которых придется использовать процедуру реализации залога, требуют от клиента, чтобы он застраховал в пользу банка свою жизнь и трудоспособность на сумму получаемого кредита.

Основные риски смерти и потери трудоспособности могут быть застрахованы посредством стандартных полисов страхования от несчастных случаев. Но банкам следует обратить внимание на ряд стандартных исключений из покрытия по такому полису. Обычно не выплачивается возмещение в случаях, если смерть или потеря трудоспособности наступили во время любого вида опьянения, занятий спортом, в результате самоубийства или умысла со стороны потерпевшего, а также вследствие ряда хронических заболеваний.

Значительная часть обычных исключений будет снята, если страхователем станет банк, а не клиент.

Неисполнение обязательств участниками процесса ипотечного кредитования

Данный риск может быть значительно снижен, если участники будут иметь страховки, защищающие от основных опасностей, связанных с их деятельностью:

v клиент – полис добровольного медицинского страхования, страхования ответственности (автогражданской и перед совладельцами дома) и страхования имущества;

v поручитель клиента – полисы страхования имущества (особенно недвижимого), перерыва в производстве и гражданской ответственности;

v банк – полис страхования «от всех банковских рисков»;

v риэлтер – полис страхования ответственности риэлтера;

v страховая компания – договоры перестрахования ответственности.

Следует отметить, что в нашей стране значение наличия страхового полиса явно недооценивается даже банками, профессионально наиболее близкими к страхованию. Западный банк не станет разговаривать о кредитах ни с большой фирмой, ни с частным лицом, предварительно не убедившись в наличии у них полисов страхования их основных интересов. Причем наличие полиса имеет более глубокий смысл, чем просто гарантия платежеспособности клиента. Полис свидетельствует, во-первых, о наличии имущества, причем профессионально оцененного страховой компанией, во-вторых, о серьезности и основательности самого страхователя.

Подводя итоги, можно сделать следующие выводы.

1. Участвующая в процессе ипотечного кредитования страховая компания может принять на себя основные риски природного и техногенного характера, а также риск нанесения физического ущерба, вызванного противоправными действиями или неосторожностью.

2. Для исключения необоснованного сужения страхового покрытия целесообразно заключение непосредственно банком договоров страхования предмета залога и трудоспособности клиента. Это позволяет снизить издержки страховой компании, которая в данном случае получает необходимые для страхования данные в первично обработанном виде. Соответственно снижается и стоимость страховки. Очевидно и удобство для клиента, который может все действия, связанные с получением кредита, совершить в одном месте.

3. Для снижения риска неисполнения обязательств участниками процесса ипотечного кредитования банку целесообразно в число общих требований, предъявляемых им к клиентам, поручителям и т.п., включать требование о представлении полисов страхования основных рисков.

В настоящее время Санкт-Петербургский филиал страхового общества газовой промышленности «СОГАЗ» разработал пакет документов, учитывающих рассматриваемые в дипломной работе особенности рисков ипотечного кредитования, тем не менее, принятые документы нуждаются в доработке, поскольку предлагаемый в дипломе подход позволяет существенно снизить риски участвующего в ипотечном кредитовании банка и уменьшить стоимость кредита.

Страхование как инструмент снижения рисков при ипотечном кредитовании

Кредитные организации, кредитующие население на приобретение жилья в рамках долгосрочной ипотечной программы, должны обязательно использовать в качестве одного из видов обеспечения специальную страховую программу. Ее необходимые элементы перечислены ниже.

1. Имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью заемщика – личное страхование.

Личное страхование должно включать страхование жизни и потери трудоспособности заемщика. Страховыми случаями должны являться следующие события, совершившиеся в период действия договора страхования как на территории Российской Федерации, так и за ее пределами:

v смерть застрахованного из-за любой причины;

v частичная или полная утрата трудоспособности застрахованным (присвоение ему статуса инвалида) в результате несчастного случая. При этом дата формального завершения процедуры присвоения гражданину статуса инвалидности не должна оказывать влияния на отнесение указанного случая к страховому.

Размер страхового возмещения не должен зависеть от группы инвалидности, присвоенной застрахованному лицу.

2. Имущественные интересы, связанные с владением, пользованием и распоряжением имуществом – имущественное страхование.

Первым объектом имущественного страхования должно являться жилье, предоставляемое в ипотеку в качестве обеспечения кредита. Второй объект страхования – право собственности владельца на такое жилье. Договор страхования должен покрывать риск утраты владельцем права собственности на жилье по любой причине, за исключением его отчуждения собственником с согласия залогодержателя и отчуждения в результате обращения взыскания на предмет страхования ипотечным кредитором. Страховым случаем для данного вида страхования должно являться вступившее в законную силу решение суда, в результате которого заемщик утратил права собственности на предмет ипотеки (в т.ч. случившееся после окончания срока страхования, если судебный иск был подан в период действия договора страхования).

Страхование осуществляется за счет средств заемщика. Страхователем по договорам страхования должен являться заемщик. Первым выгодоприобретателем по договорам страхования должна являться кредитная организация, предоставившая ипотечный кредит на приобретение квартиры. В случае уступки прав требования по кредитному договору на вторичном ипотечном рынке права первого выгодоприобретателя должны перейти к новому кредитору.

В последнее время как на федеральном, так и на региональном уровнях прорабатываются различные программы с использованием ипотечного механизма в качестве обеспечения исполнения обязательств. В частности, постановлением правительства Москвы №625 от 11.08.1998г. была принята Концепция развития ипотечного кредитования в Москве, в которой, в частности, определена и программа страхования, реализуемая при ипотечном кредитовании. Составными элементами данной программы являются:

v имущественное страхование как основной элемент страховой программы. Страхование предмета залога (жилья, принадлежащего физическому лицу – заемщику) является обязательным условием, обеспечивающим интересы залогодержателя – кредитора. Договор страхования заключается с заемщиком за его счет;

v страхование гражданско-правовой ответственности участников рынка ипотечного жилищного кредитования. В качестве примера такого страхования может рассматриваться страхование ответственности оценочных организаций, осуществляемое в соответствии с Законом Москвы №3 от 11.02.1998г. «Об оценочной деятельности в городе Москве»;

v страхование жизни и трудоспособности физических лиц – заемщиков. Оно проводится в рамках добровольного страхования от несчастных случаев, когда это предусмотрено в качестве одного из внутренних условий кредитования, действующих в банках – кредиторах. Страхование осуществляется в пользу банка – кредитора;

v страхование кредитных рисков. Осуществляется в рамках добровольного страхования предпринимательского риска финансовых институтов (например, банков – кредиторов), участвующих в московской ипотечной программе. Банк – кредитор страхует в свою пользу риск убытков из-за нарушения физическим лицом – заемщиком своих обязательств по кредитному договору.

Сумма страхового возмещения определяется в соответствии с требованиями кредитного договора и на каждую конкретную дату периода кредитования должна быть не менее остатка обязательств заемщика по обеспечиваемому обязательству. Необходима разработка специальной страховой ипотечной программы, при которой будет происходить постепенное уменьшение суммы страхового возмещения (с исполнением заемщиком обязательств по частичному погашению ипотечного кредита), но не будет происходить т.н. «недострахования». Страховое возмещение должно поступать

на специальный счет первого выгодоприобретателя.

Срок действия договоров страхования должен быть не менее срока кредитования либо заключаться на срок не менее 12 месяцев с последующим продлением договоров.

Кредитор должен контролировать исполнение заемщиком обязательств по выплате страховых премий по договорам страхования, являющимся обеспечением по ипотечному кредиту. Рекомендуется выплачивать страховые премии периодически (ежеквартально, ежемесячно) равными частями в течение срока действия договора страхования одновременно с частичным исполнением обязательств по самому ипотечному кредиту.

Таким образом, комплект документов, регулирующих взаимоотношения сторон при страховании в процессе ипотечного кредитования, должен включать:

v договор страхования жизни и потери трудоспособности заемщика, заключаемый между заемщиком (застрахованным лицом) и страховой организацией – договор личного страхования;

v договор страхования риска утраты и повреждения квартиры – предмета залога, заключаемый между заемщиком и страховой организацией – договор имущественного страхования;

v договор страхования права собственности владельца квартиры – предмета залога, заключаемый между заемщиком и страховой организацией – договор имущественного страхования.

В России страхование имущества осуществляется на договорной основе. Из этого вытекает, что страховая сумма определяется и оговаривается договором страхования. Закон №4015-1 от 27.11.1992г. «Об организации страхового дела в Российской Федерации» установил, что размер страховой суммы не может превышать действительной стоимости имущества на момент заключения договора (ст. 10). Такая стоимость, зафиксированная в договоре, именуется страховой стоимостью имущества. Если страховая сумма, определенная договором страхования, будет превышать страховую стоимость имущества, договор считается недействительным в той части страховой суммы, которая превышает действительную стоимость имущества на момент заключения договора.

На основании указанной нормы страховые компании, как правило, устанавливают выплату по принципу пропорциональной (долевой) системы страхового обеспечения. Другими словами, когда страховая сумма ниже страховой стоимости застрахованного имущества, размер страхового возмещения сокращается пропорционально отношению страховой суммы к страховой стоимости имущества. Тогда сумма страхового возмещения (СВ) будет рассчитана следующим образом:

, где

ФУ – сумма фактического убытка; S – страховая сумма по договору;

ДС – действительная стоимость имущества.

При этом немаловажную роль играет определение величины страхового взноса, вносимого страхователем. В страховании имущества на длительный срок (в случае страхования имущества как залога при ипотечном кредитовании) для расчета суммы страхового взноса (SV), как правило, используется следующая формула:

, где

Т – тарифная ставка в процентах; n – срок страхования в месяцах.

Рассмотрим пример. Страхователь желает застраховать имущество, стоимость которого составляет 100 у. е., а страховая сумма по договору – 90 у. е. Необходимо рассчитать страховой взнос при сроке страхования 5 лет, ставке 5% и определить сумму выплаты при нанесении ущерба в сумме 50 у. е.

SV = 90 * 5 / 100 *5 = 0,225 у. е.

СВ = 50 * 90 / 100 = 45 у. е.

Таким образом, страховой взнос составит 0,225 у. е., а сумма возмещения – 45 у. е. На основании расчетов а также приведенных выше аргументов можно заключить, что определение реальной стоимости имущества, передаваемого в залог, является одной из важнейших задач как кредитора, так и заемщика. В этой связи рассмотрим некоторые аспекты оценки рыночной стоимости объектов ипотеки.