Понятие финансовой политики

Укрепление и распределение власти, строящееся на отношениях между национальными и социальными группами, а также классами, называется политикой. Политика проникает во все сферы жизни человека. Она может быть социальной и финансовой, международной и муниципальной, протекционистской, монетаристской, культурной, военной и так далее.

Замечание 1

Финансовая политика представляет собой комплекс мероприятий, направленных на максимально эффективное использование финансовых резервов и активов.

Субъектами финансовой политики выступают государственные органы управления, имеющие соответствующие полномочия. Объектами являются отношения, складывающиеся относительно оборота финансов. Функционально финансовая политика призвана выполнять следующие задачи:

- Поддерживать стабильность национальной валюты.

- Обеспечивать соблюдение интересов всех сторон отношений.

- Поддерживать необходимый уровень наполненности бюджета.

Воздействие на финансовую систему может быть прямым и косвенным. Прямое воздействие это процедуры лицензирования, создания согласованности работы бюджетной, налоговой, кредитно-денежной и инвестиционной политики. Косвенное влияние оказывается через поддержание справедливой конкуренции, комплекса взаиморасчетов между участниками отношений.

Готовые работы на аналогичную тему

- Курсовая работа Система показателей Бивера 440 руб.

- Реферат Система показателей Бивера 260 руб.

- Контрольная работа Система показателей Бивера 190 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Существуют неоклассический, классический, монетаристский, плановый и регулирующий подходы к реализации финансовой политики. В целом она существует для того, чтобы обеспечивать стабильность и независимость субъекта хозяйствования. Если речь идет о стране, то финансовая политика позволяет поддержать макроэкономических рост и развитие экономики.

Прогнозирование вероятности банкротства на основе модели Бивера

Вероятность банкротства предприятия – это одна из оценочных характеристик текущего состояния и обстановки на исследуемом предприятии. Проводя анализ вероятности ежемесячно, руководство предприятия может постоянно поддерживать вероятность на низком уровне Известный финансовый аналитикУильям Биверпредложил свою систему показателей для оценки финансового состояния предприятия с целью определения вероятности банкротства – пятифакторную модель.

Таблица 13 –Показатели Бивера

| Коэффициент | Формула расчета | Вероятность банкротства: |

| Коэффициент Бивера | (Чистая прибыль + Амортизация) / Среднее значение заемного капитала = (Стр. 2400 Форма 2 + Стр. 5640 Форма 5) / (Стр. 1400 Форма 1 + Стр. 1500 Форма 1) | незначительная — 0,4-0,45 (благополучные компании) средняя — менее 0,17 (за 5 лет до банкротства) высокая (в течение ближайшего года) — (-0,15) |

| Коэффициент текущей ликвидности | Средняя стоимость оборотных активов / (Наиболее срочные обязательства (П1) + Краткосрочные обязательства (П2)) = Стр. 1200 Форма 1 / (Стр. 1520 Форма 1 + Стр. 1510 Форма 1 + Стр. 1550 Форма 1) | незначительная — менее 3,2(благополучные компании) средняя — менее 2 (за 5 лет до банкротства) высокая (в течение ближайшего года) — менее 1 |

| Коэффициент экономической рентабельности, % | Чистая прибыль / Средняя стоимость активов = Стр. 2400 Форма 2 / Стр. 1600 Форма 1 | незначительная — 0,6-0,8 (благополучные компании) средняя — менее 0,4 (за 5 лет до банкротства) высокая (в течение ближайшего года) — (-0,22) |

| Финансовый леверидж, % | Средняя стоимость заемного капитала / Средняя стоимость пассивов = (Стр. 1400 Форма 1 + Стр. 1500 Форма 1) / Стр. 1700 Форма 1 | незначительная — 0,37 (благополучные компании) средняя — менее 0,5 (за 5 лет до банкротства) высокая (в течение ближайшего года) — менее 0,8 |

| Коэффициент покрытия активов собственными оборотными средствами | (Собственный капитал — Внеоборотные активы) / Средняя стоимость активов = (Стр. 1300 Форма 1 — Стр. 1100 Форма 1) / Стр. 1600 Форма 1 | незначительная — 0,4 (благополучные компании) средняя — менее 0,3 (за 5 лет до банкротства) высокая (в течение ближайшего года) — менее 0,06 |

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет.

Таблица 14 –Показатели Бивера

| Коэффициент | На начало года | На конец года | Абсолютное изменение, (+,-) | Относительное изменение, % |

| Коэффициент Бивера | ||||

| Коэффициент текущей ликвидности | ||||

| Коэффициент экономической рентабельности, % | ||||

| Финансовый леверидж, % | ||||

| Коэффициент покрытия активов собственными оборотными средствами |

Диагностика вероятности банкротства предприятия с помощью методики Альтмана.

Степень близости предприятия к банкротству определяется с помощью методики предложенной именно для российских предприятий (Z-счет Альтмана):

ZИ = 8,38К1 + К2 + 0,054К3 + 0,64К4, (1)

где К1 — собственный оборотный капитал / активы ((Стр. 1300 Форма 1 — стр. 1100 Форма 1) / Стр. 1600 Форма 1 );

К2- чистая прибыль / собственный капитал (Стр. 2400 Форма 2 / Стр. 1300 Форма 1);

К3 — выручка / активы (Стр. 2110 Форма 2 / Стр. 1600 Форма 1);

К4 — чистая прибыль / себестоимость продукции (Стр. 2400 Форма 2 / Стр. 2120 Форма 2).

Вероятность банкротства предприятия в соответствии со значением модели Zи определяется следующим образом:

Zи меньше 0 — вероятность банкротства максимальная (90-100%);

Zи = 0 — 0,18 — вероятность банкротства высокая (60-80%);

Zи = 0,18 — 0,32 — вероятность банкротства средняя (35-50%);

Zи = 0,32 — 0,42 — вероятность банкротства низкая (15-20%);

Zи больше 0,42 — вероятность банкротства минимальная (до 10%).

Диагностика вероятности банкротства предприятия Р.С. Сайфуллиной, Г.Г. Садыкова

Р.С. Сайфуллина, Г.Г. Садыков предложили использовать для оценки финансового состояния предприятий рейтинговое число (нормативное значение 1):

R = 2К0 + 0,1Ктл + 0,08Ки + 0,45Км + Кпр, (2)

где Ко — коэффициент обеспеченности собственными источниками финансирования;

Ктл— коэффициент текущей ликвидности;

Ки — коэффициент оборачиваемости активов (Выручка от продажи / Средняя величина активов = Стр. 2110 Форма 2 / Стр. 1600 Форма 1

);

Км — коммерческая маржа (рентабельность продаж);

Кпр — рентабельность собственного капитала.

Если значение итогового показателя R<1 вероятность банкротства предприятия высокая, если R>1, то вероятность низкая.

Финансовая политика предприятия

Предприятие является частью производственного процесса. Оно обладает собственными активами и финансами, которые стремится использовать максимально эффективно. Управление финансами в рамках работы объекта хозяйствования называется финансовой политикой. Она позволяет сохранять финансовую устойчивость и независимость, продолжать успешное функционирование на рынке.

Целью финансовой политики предприятия можно назвать построение механизма, способного обеспечить достижение стратегических и тактических целей, к которым может относится оптимизация капитала, обеспечение финансовой устойчивости, увеличение прибыли, достижение инвестиционной привлекательности, формирование новых источников привлечения финансовых средств. Тактические задачи зависят от основной стратегии предприятия. Они призваны поэтапно решать проблемы, чтобы достичь стратегической цели.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Разработка финансовой политики предприятия включает в себя:

- Анализ финансового и экономического состояния предприятия.

- Формирование учётной политики.

- Создание и внедрение кредитной политики предприятия.

- Управление расходами, в том числе амортизацией, затратами.

- Управление всеми типами доходов.

- Политика выплаты дивидендов.

Как и в любой другой сфере управления все начинается со всестороннего анализа внутренних и внешних факторов, способных оказать влияние на конечный результат. Для этого используются данные бухгалтерского учёта, управленческий отчётности, а также расчёт финансовых показателей. Получив всестороннее данные о текущем финансовом положении предприятия и его потенциале, далее разрабатывают учётную политику. Отталкиваясь от ее главных принципов, выстраивают отношения с кредиторами, акционерами, а также с государственными органами.

Методы и модели анализа

Понятие «оценки вероятности банкротства» подразумевает специально выработанный учеными алгоритм. Он является формулой, позволяющей оценить риск наступления банкротства. Специалистами были разработаны подходы, помогающие провести исследование ситуации на любой взятой фирме.

Модель Бивера

Под коэффициентом Бивера подразумевают рейтинг, использующийся для оценки банкротства предприятия. Вычисление предполагает соотношение чистой прибыли и суммарное число долгов с платежными обязательствами.

Автор выбрал из 30 имеющихся аналитических величин 5, способных эффективно спрогнозировать и охарактеризовать начало кризиса. Список представлен:

- активами или чистым финансовым оборотом;

- доходами;

- пассивами или удельным параметром займов;

- уровнем ликвидности;

- соотношением долгов и полученной прибыли.

Важно! К сильным сторонам относят прогноз сроков прихода к банкротству и применение рейтинга окупаемости. Если он показывает 0,2 единицы на протяжении 2 лет, то состояние оценивается как высокие риски несостоятельности.

Анализ по Биверу

Методы Альтмана

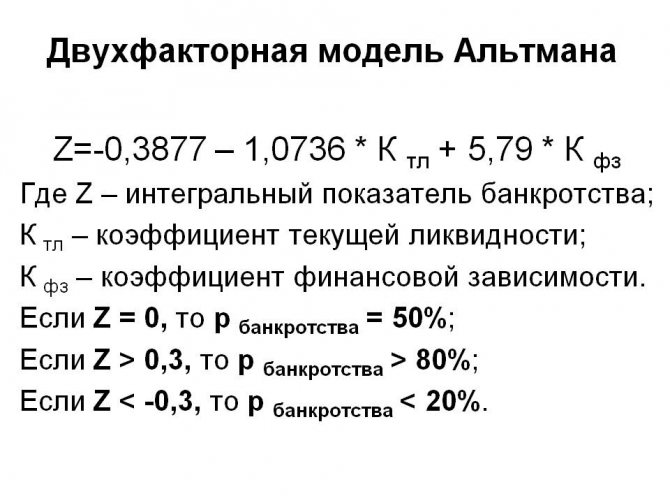

Двухфакторное моделирование использует дискриминантный анализ, необходимый для проверки коммерческих рисков. Основной целью разработки были попытки выяснить, как способ может использоваться на благополучных и проблемных фирмах.

В методе применяют два материальных параметра, соотношение которых позволяет сделать выводы о состоянии организации. К ним относят:

- степень ликвидности на момент проверки;

- общее количество займом в пассивном обороте.

Простая и уникальная формула послужила основой для разработки других вариантов проверки. Методика остается популярной в экономической практике на мировом уровне.

Важно! Способ позволяет с высокой точностью рассчитать развитие на протяжении ближайших 24 месяцев. К его минусам причислена слабая эффективность при попытках произвести вычисления на длительное время.

Двухфакторное моделирование

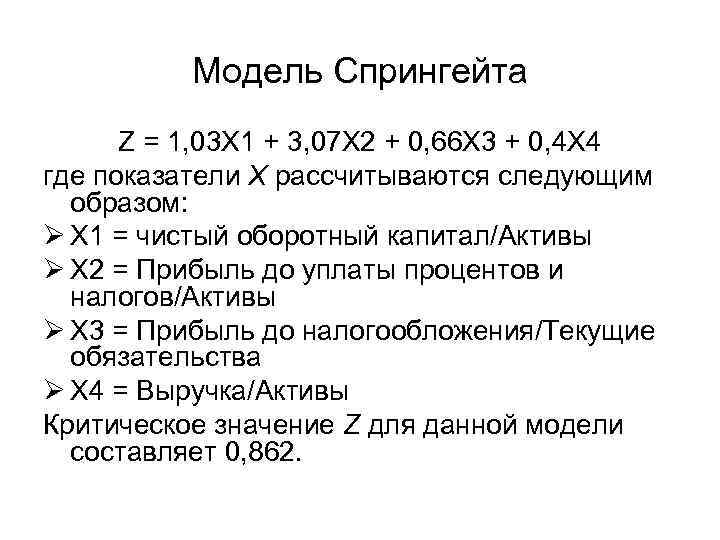

Модель Гордона-Спрингейта

Основой служит разработка Альтмана, он создан для оценки прогноза состоятельности. Автор предпочел использовать четыре составляющих, представленных:

- активами предприятия или индексом оборота;

- прибылью фирмы до отчисления налогов и процентами по задолженностям;

- краткосрочными обязательствами;

- чистым доходом.

Важно! Прибыль до отчисления в казну имеет важное значение, которое предопределяет итоговые результаты подсчетов. Определяющим ориентиром считается уровень продаж, при высоком — организация относится к успешным, при низком — к проблемным.

Модель Гордона-Спрингейта

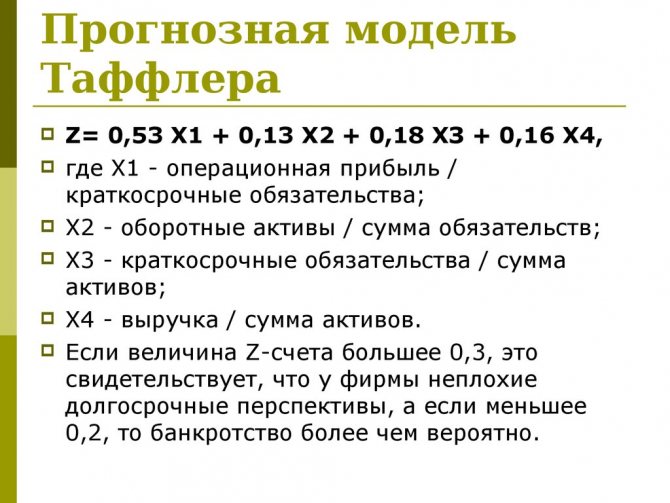

Формула Таффлера

Под тестом подразумевается подсчет вероятности разорения, в основе которого находятся финансовые индексы фирмы. При подсчете внимание уделяется четырем составляющим, представленным соотношением двух материальных рейтингов. Она основана на интегральной оценке угрозы некредитоспособности, в ней применяются определенные соотношения:

- полученный доход от продаж (до налоговых отчислений) и сумма имеющихся обязательств;

- объем текущих сбережений к общему количеству долгов;

- сумма задолженности к суммарному соотношению активов;

- выручка к капиталу.

Важно! Итоговые цифры позволяют вынести вердикт будущему предприятия. При результате, превышающем 0,3 единицы — положение стабильное, а если он не выше 0,2, то фирма находится под угрозой несостоятельности.

Формула Таффлера

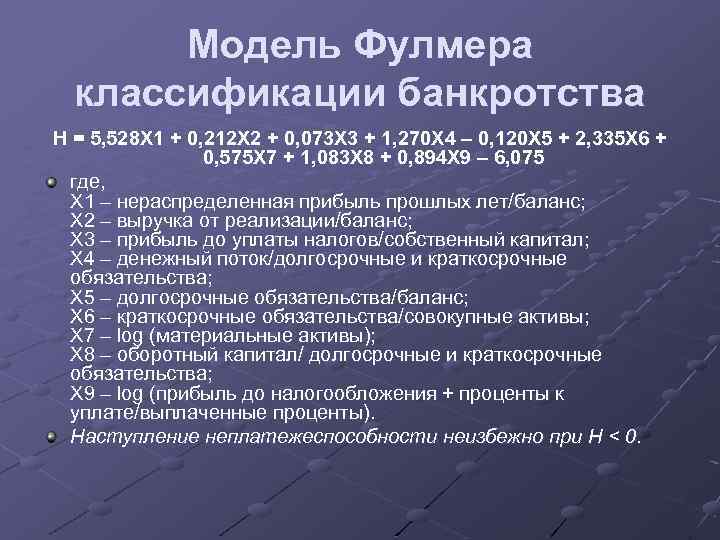

Формула Фулмера

Используется экономистами для выявления уровня платежеспособности и выявления вероятности разорения. При создании формулы автор пользовался информацией от шестидесяти компаний, половина которых показывала стабильность, а остальные показали критическое положение.

Специалисты относят формулу к точным прогнозам. При подсчетах на ближайший год вероятность полученных данных равна 98 %, при использовании формулы на два года — не ниже 81 %. Для подсчета вероятности входа в кризисное состояние автор пользовался определенными финансовыми показателями:

- нераспределенной прибылью за прошлые годы и балансом;

- доходом до налогов и собственным капиталом;

- стабильным денежным приходом, обязательствами долгосрочного и краткосрочного порядка;

- долгами с длительным аудируемым периодом выплаты и балансом;

- краткосрочными задолженностями и совокупными активами;

- материальными средствами;

- оборотным капиталом и обязательствами с долгосрочной или краткосрочной выплатой;

- прибылью до налогообложения и выплаченными процентами.

Важно! Согласно результатам, некредитоспособность наступает при отрицательных количественных значениях.

Формула Фулмера

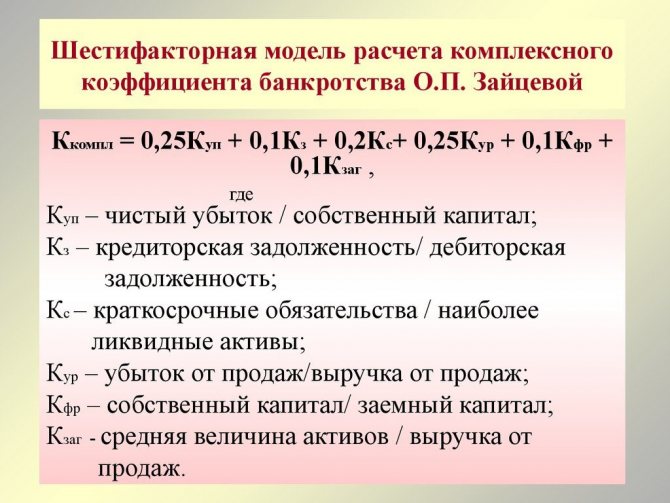

Формула Зайцевой

Использует разработку Альтмана. Отличием между двумя видами считается употребление исключительно частных коэффициентов, индивидуальных для каждого предприятия. В формулу входят следующие сведения и соотношения:

- чистый убыток к собственному капиталу;

- соотношение между кредиторскими и дебиторскими задолженностями;

- потери к количеству реализуемых товаров;

- коэффициент выручки и активов.

Важно! Шестифакторная разработка Зайцевой помогает выявить признаки банкрота на ранних стадиях вхождения в критическое состояние.

Шестифакторный расчет

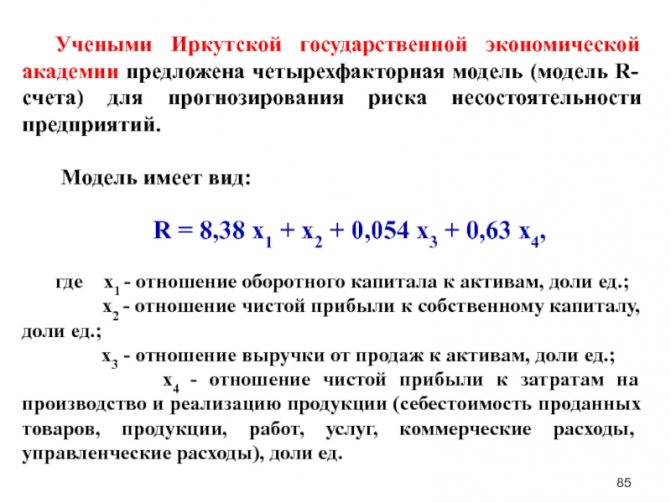

Модель ИГЭА

Относится к разработкам отечественных экономистов, что позволило повсеместно ее распространить. В плюсы записано то, что создание формулы производилось с учетом местных реалий и экономической нестабильности. Специалисты уверены, что российским фирмам лучше использовать пример ИГЭА для точного прогнозирования.

Основа представлена частными показателями и детерминантным способом анализа. Во время расчета применяются отдельные данные:

- оборотные капиталы организации;

- соотношение чистого дохода и собственных активов фирмы;

- коэффициент прибыли и баланс предприятия;

- отношение чистых доходов к затратам.

Важно! При получении отрицательных расчетных цифр риск разорения находится в границах от 90 до 100 %.

Практическое применение методики доказало, что она может использоваться для определения наступившего кризиса, при необходимости подсчета прогноза лучше пользоваться зарубежными способами вычисления.

Модель ИГЭА

Действия после анализа рисков

Аналитическое изучение степени потенциального и реального риска неплатежеспособности помогает на первоначальных этапах полностью ликвидировать угрозу и сохранить собственность. После диагностических мероприятий нужно принимать меры для восстановления стабильности организации и предупреждения последующих проблем.

Список мер представлен:

- модернизацией технологий и техники производства;

- изучением особенностей потребительского рынка;

- выплатой имеющихся задолженностей;

- увеличением темпа прибыли и экономического роста — для осуществления можно провести реализацию активов и оптимизацию продаж.

Компания должна реструктурировать долги, а если после завершения процедуры состояние не изменилось, то пройти процедуру признания банкротства. Правильная оценка имеющегося залогового имущества и применение определенных оценочных критериев помогут своевременно рассчитаться с кредиторами. Быстрый уход от разорения осуществляется реорганизацией или ликвидацией юридического лица.

При поиске надежных поставщиков, руководители предприятий задаются вопросом, как правильно выбрать финансовую организацию имеющую наименьший риск банкротства и какой из расчетов наиболее точный. Достаточно использовать одну из вышеуказанных формул онлайн и провести точные измерения по возможному или имеющемуся риску банкротства.

0

Автор публикации

не в сети 17 часов