Судебное разбирательство с банковской организацией позволяет гражданину взыскать незаконно удержанные средства, повысить кредитный рейтинг за счёт исправления ошибок в кредитной истории, получить компенсацию морального или материального ущерба, нанесённого неправомерными действиями финансового учреждения. Подать в суд можно на основании любых нарушений законодательства или договора, допущенных сотрудниками банка. На практике большинство судебных разбирательств посвящено взысканию неправомерно удержанных сумм (процентов по кредиту, вкладу), при этом истец (гражданин) требует компенсации материального ущерба и возврата причитающихся средств.

Подача искового заявления против банка и судебное разбирательство с финансовой организацией предполагают оплату государственной пошлины, судебных издержек, расходов на оформление документов. Многие истцы дополнительно оплачивают услуги адвоката, представляющего интересы гражданина в суде. Рассмотрение обстоятельств дела и вынесение решения может занять от нескольких недель до года и потребовать дополнительных расходов, поэтому перед подачей судебного иска нужно сопоставить предполагаемую сумму компенсации и величину издержек.

В каких случаях нужно подавать исковое заявление против банка в суд?

Клиентам, столкнувшимся с серьёзными нарушениями со стороны банковских организаций, на первом этапе рекомендуется изучить регламент финансовой организации, нормы законодательства и судебную практику. Дополнительно следует обратиться за консультацией к юристу, чтобы оценить перспективы положительного исхода дела. Например, судебные споры по вопросам неправомерного отказа банка в возврате вклада решаются за два-три слушания. Большинство клиентов подаёт судебные иски против банков в следующих ситуациях:

- Банк незаконно списал с текущего расчётного счёта клиента комиссии и другие обязательные платежи. Например, начисляется дополнительная комиссия за переводы между счетами клиента, открытыми в одном банке. Большинство финансовых организаций решает подобные вопросы в досудебном порядке, однако при отказе банка в мирном урегулировании спора клиент может обратиться в суд.

- Банк необоснованно отказался возвращать клиенту вклад и проценты по нему. Ввиду нестабильной экономической ситуации многие банковские организации стремятся сохранить объём наличных денежных средств, отказываясь выдавать клиентам суммы депозитов и процентов. Такие случаи характерны для банков, находящихся под надзором Центробанка РФ перед отзывом лицензии.

- Банк неправомерно заблокировал отдельную операцию или заморозил счёт клиента. Банковские организации автоматически списывают денежные средства со счетов клиентов по исполнительным документам (например, судебный приказ мирового судьи, исполнительный лист). Если финансовая организация списывает суммы без распоряжения государственных контролирующих органов, клиент может обратиться в суд.

- Банк значительно изменил условия договора, что ухудшило положение клиента. Например, банк резко снижает проценты по депозитам и устанавливает комиссию за досрочное изъятие вкладов. Клиент потерпел материальный ущерб, поэтому обращается в банк для взыскания суммы депозита, причитающихся процентов и компенсации вреда.

- Банк использует неправомерные методы взыскания просроченной задолженности. Например, плательщик ипотечного кредита получил требование о выселении из залоговой квартиры за просрочку платежа, банк неправомерно завысил сумму неустойки за задержку очередного взноса. Как правило, плательщики долгосрочных кредитов на крупные суммы обращаются в суд для получения компенсации и согласования графика платежей в принудительном порядке.

- Банк немотивированно отказал клиенту в реструктуризации или отсрочке платежей. Например, заёмщик лишился работы по сокращению, до возникновения первой просрочки обратился в банк для получения отсрочки платежей на период поиска работы (три месяца). Банк отправил клиенту письменный отказ в предоставлении льготных условий, поэтому гражданин обращается в суд для принудительного согласования отсрочки.

- Банк намеренно ввёл клиента в заблуждение относительно продуктов или услуг. Например, сотрудник банка скрыл от клиента дополнительные условия получения кредита, представил заведомо ложные сведения о процентных ставках, не предупредил о сумме ежемесячных платежей или скрыл другую важную информацию. На современном рынке финансовых услуг подобные случаи встречаются редко.

- Банк отправил в БКИ (бюро кредитных историй) ложную информацию. Российское законодательство предписывает банковским организациям передавать сведения о поданных клиентами заявках на кредит, а также фиксировать платёжную дисциплину по уже выданным займам. Иногда ввиду ошибок банковских работников в файл клиента заносится недостоверная информация, скоринговый балл (кредитный рейтинг) снижается, гражданин не может получить новые кредиты на выгодных условиях.

Перед подготовкой и подачей судебного иска клиенту следует направить письменную претензию в банк, чтобы соблюсти требования законодательства о досудебном порядке регулирования споров. В тексте досудебной претензии следует изложить контактные данные сторон, обстоятельства дела и требования заёмщика. Готовый документ можно передать лично или переслать по почте заказным письмом с уведомлением о вручении. После получения отрицательного ответа от банка можно обращаться в суд.

Какие МФО не подают в суд на должников?

Опять же, список МФО, которые не подают в суд на должников, составить не получится. Изредка всплывают истории о том, что та или иная микрокредитная про заемщика и не стала передавать материалы для решения проблемы с долгом в судебном порядке, но это – единичные случаи.

Почему МФО иногда не подают в суд на должников? Скорее всего, дело в ошибке сотрудника компании. В МКК работают люди, и люди имеют свойство ошибаться. Ваше дело могли потерять, уставший работник мог случайно пропустить вас в базе или забыть подготовить документы. Как видите, все эти причины – не более, чем везение.

Есть еще одна причина, по которой микрофинансовая компания может не подавать жалобу в судебные органы – если МКК боится «светиться» перед законом. Речь идет о черных кредиторах – компаниях без регистрации и лицензии. По закону, заемщик имеет право не возвращать взятый микрокредит, если его выдала МФО без регистрации. Черных кредиторов можно опознать по следующим признакам:

- договор кредитования составлен не по правилам, в нем всего пара страниц, пункты прав и обязанностей обеих сторон прописаны максимально размыто;

- компания активно пользуется услугами коллекторов;

- у МКК есть микрокредиты с процентной ставкой больше 1-го процента, и при этом кредит выдается на срок менее 365 дней.

Если повестки из суда нет, вас активно беспокоят коллекторы, и компания кажется вам подозрительной – позвоните в Центральный Банк России и спросите, есть ли у микрофинансовой организации, с которой вы имеете дело, регистрация. Если окажется, что лицензии нет – вам нужно самостоятельно обратиться в полицию и в суд.

Как выбрать суд для подачи иска?

Перед составлением искового заявления гражданину следует выбрать судебную инстанцию (или подсудность), учитывая требования законодательства и положения договора. Подача заявления с нарушением подсудности приведёт к отказу в рассмотрении иска, поэтому перед выбором суда нужно учесть ряд факторов:

- Положения договора, заключённого с банком. В большинстве кредитных договоров и соглашений на банковское обслуживание указывается адрес конкретного суда. Информация расположена в части договора, посвящённой порядку разрешения споров. В соглашении может быть указан третейский суд (разбирательство ведётся частным лицом или организацией-арбитром), суд общей юрисдикции (мировой судья или районный суд). Иногда в договоре указывается альтернативная подсудность — возможность сторон (банка и клиента) выбирать любой суд для рассмотрения дела.

- Статус клиента, подающего исковое заявление. Если истец (составитель судебного иска) является юридическим лицом или имеет статус частного предпринимателя, нужно обращаться в арбитражный суд. Обычно в договоре указывается адрес суда, если нужной информации нет, истец может выбрать любой арбитраж, расположенный по юридическому адресу отделения банка.

- Сумма искового заявления (для частных лиц). Если клиент пытается взыскать суммы, не превышающие 50 тысяч рублей, следует обращаться к мировому судье. Если сумма иска больше, нужно подавать документы в районный суд, выбрав инстанцию с учётом юридического адреса отделения банка.

- Наличие иска от банковской организации. Если клиент планирует подать встречное исковое заявление (банк подал иск первым), дело должен рассматривать суд, разбирающий заявление банка. Такой порядок называется альтернативной подсудностью.

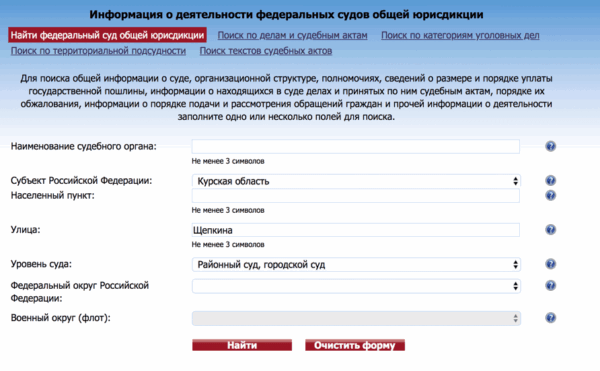

Обычно клиент должен подать исковое заявление в суд, определённый положениями договора с банком. Если информации о подсудности в договоре нет, нужно оценить сумму иска, учесть статус истца (частное лицо, организация или ИП) и наличие встречных заявлений от финансовой организации. Узнать реквизиты подходящего суда можно на сайте проекта ГАС (государственная автоматизированная система) Правосудие по адресу sudrf.ru.

Ошибка в определении нужного суда приводит к отказу в рассмотрении иска, поэтому гражданину рекомендуется проконсультироваться с юристом перед подачей документов. Подача иска сопровождается уплатой государственной пошлины, поэтому целесообразно заранее определить подсудность.

Что бывает за неуплату по кредиту?

Трудно не согласиться с утверждением о том, что кредит лучше выплачивать вовремя и в полном объеме. Это понимают все. Но в жизни любого человека может возникнуть такая ситуация, которая исключает возможность платить по своим долговым обязательствам.

Особенности проблемных долгов

Бывают и такие случаи, когда человек осознанно игнорирует свои обязательства перед банком, надеясь на то, что «как-то оно будет» и «может, пронесет». Все заемщики, которые допускают просрочки, делятся на 2 типа: вынужденные и злостные неплательщики. Между ними есть значительное различие.

- Злостный нарушитель набирает ссуды в многочисленных кредитно-финансовых учреждениях, а затем скрывается от кредитора, игнорирует звонки, не идет на контакт.

Банки принимают различные меры для борьбы с такими людьми и, в первую очередь, вносят неплательщиков в черные списки. Даже если пройдет довольно продолжительный промежуток времени, получить ссуду в банковской организации уже будет трудно, а вернее практически невозможно. Может быть, и найдется “лазейка”, но удастся взять лишь небольшую сумму.

- Вынужденные должники – это те, кто оказался в ловушке у неблагоприятных обстоятельств. Просрочки обычно связаны с задержками заработной платы, проблемами со здоровьем, другими проблемами, о которых следует обязательно сообщить кредитору. В таких случаях банки идут навстречу и могут предложить, например, услугу реструктуризации, подробнее о ней здесь.

Реструктуризация – пересмотр условий кредитного договора и их изменение, чтобы максимально удовлетворить интересы заемщика. Обычно процедура предполагает увеличение срока, чтобы снизить ежемесячный платеж. Однако, итоговые затраты на выплату ссуды значительно увеличиваются. С другой стороны, для тех, кто попал в сложную финансовую ситуацию, это один из лучших выходов.

Иногда могут предоставляться кредитные каникулы, то есть, отсрочка платежей по основному долгу, а только внесение процентов. В течение периода отсрочки у плательщика появляется возможность улучшить свое материальное положение.

Что бывает за неуплату

Заемщики часто интересуются, что бывает за длительные пропущенные платежи? Конечно же, банк не прощает таких клиентов, и чем дольше длится просрочка, тем больше будет ответственность.

Меры могут быть разными, смотря на размер долга и время просрочки. Например:

- повестки в суд,

- арест счета вашей зарплатной карты и списание средств оттуда,

- визиты коллекторов — как они работают с должниками, рассказываем здесь,

- запрет на выезд за границу в том случае, если банк выигрывает в суде,

- судебные приставы имеют право провести конфискацию залогового имущества, а также того имущества, которым вы владеете. В ход может пойти бытовая техника и электроника, драгоценности, предметы роскоши, автотранспорт, недвижимость и т.д.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Так или иначе, напоминания со стороны банка со временем не прекратятся, а станут более жесткими, к тому же, штрафы и пеня тоже будут возрастать.

Если должник не платит по займу и не выходит на связь с банком более, чем 90 календарных дней, последний имеет полное право подать на него в суд с заявлением о принудительном взыскании всей суммы долга с заемщика. Появление у человека задолженности по кредитному договору не является виной, несущей уголовную ответственность.

Так как для этого нужно доказать, что должник – злостный неплательщик, которые не совершает каких-либо действий для возврата денег, уклоняется от обязательств более полугода, имеет возможность платить, но сознательно не делает этого. Доказать, что клиент умышленно уклоняется от выплат можно только, если он сам признает свою вину.

Как узнать, что банк подал в суд

Чем больше и дольше ваша просрочка, тем больше вероятность, что банк подаст в суд для возврата своих денег. Обычно клиент узнает об этом через судебную повестку, которую получает по почте.

Можно проверить подлинность данного документа. Для этого нужно зайти на сайт суда, приславшего повестку и воспользоваться поиском по фамилии в соответствующем разделе.

В некоторых случаях вместо повестки могут позвонить. Но иногда такие звонки совершают и из банковской компании, и из коллекторских агентств, чтобы оказать давление на должника.

Случается, что звонят из банковской организации и сообщают о том, что был подан иск, но у вас еще есть возможность все уладить. Если о факте наличия искового заявления вы узнаете по телефону, то выясните название суда, дату и время заседания, чтобы проверить эту информацию на сайте.

Если вы не уточнили название, то поиск информации займет намного больше времени. Сначала определите, куда относится ваше место жительства и нахождение кредитора. Затем можно обратиться к интернет-порталу. Если вы не нашли своей фамилии, то иск не был подан.

Список банков, которые дают кредиты без отказа ⇒

Возможно, эти статьи также будут вам интересны:

Шесть советов в ситуации, когда банк подал в суд из-за неуплаты кредита

Итак, банк подал в суд. Что дальше? Конечно, нужно изо всех сил стараться не допускать подобных ситуаций, так как это отразится не только на ваших нервах, но и на вашей кредитной истории. Хотя судебное разюирательство – это не самое страшное, куда хуже иметь дело с коллекторами.

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

А на слушании у вас есть все шансы списать лишние штрафы и пени. Выработать правильную стратегию поведения и не наломать дров вам помогут рекомендации, приведенные ниже.

1. Первое, чего не стоит допускать ни в коем случае, это панику или депрессивные состояния. Помните, в любой, даже самой сложной ситуации можно найти свои положительные моменты – это раз; даже из самого, казалось бы, безнадежного положения всегда есть выход – это два.

Так что, соблюдаем первое (спокойствие и психологическое равновесие) и ищем возможность второго – оптимального варианта решения вопроса в свою пользу. Кстати, положительным моментом является прекращение начисления по вашему долгу пени и применения прочих штрафных санкций.

Детальнее об отмене штрафов читайте на этой странице

ТОП самых выгодных кредитов с низкими процентными ставками ⇒

2. Не стоит скрываться от суда. Даже если заявление от финансового учреждения уже находится на рассмотрении, можно попробовать договорится с кредитором о «полюбовном» решении вопроса, можно написать заявление на реструктуризацию или предоставлении услуги “кредитные каникулы”.

Как правило, начав судебное разбирательство, компании отказывают в подобных просьбах (как говориться: «раньше надо было думать»), но, попытаться стоит!

3. Если банковская организация не отреагировала положительно на ваши просьбы реструктуризовать долг или предоставить отсрочку, встречи с его представителем в суде уже не избежать.

Ни в коем случае не нужно игнорировать повестки! Вы должны показать себя с самой лучшей стороны, проявив такие качества, как ответственность, педантичность, исполнительность и так далее.

Это даст больше шансов, что судья услышит ваши доводы, которые вы будете предоставлять, чтобы объяснить, почему на протяжении такого длительного периода времени вы не платили, и примет по вашему делу положительное решение (для вас).Как судиться с банковскими учреждениями, читайте здесь

4. Не следует тянуть с обращением к опытному юристу. Предоставьте ему кредитный договор и сопутствующие документы.

Если в договоре будет обнаружен хоть один факт нарушения российского законодательства со стороны банка, у вас будут существенные шансы законным путем уйти от оплаты долга или его части.

Кроме этого, опытный специалист, повидавший не один десяток аналогичных дел, обладает ценными практическими знаниями в этой области и может найти какую-нибудь лазейку, которая поможет признать вас банкротом, добиться реструктуризации, а то и вовсе выиграть дело полностью в вашу пользу.

Так что, этот пункт (обращение за помощью к квалифицированному специалисту) особенно важен! Детальнее о банкротстве физлиц — на этой странице.

Если у вас нет юридического образования, то вы не сможете самостоятельно противостоять юристам из банка-кредитора, которые занимаются такими делами ежедневно. Рассказывать о тяжелом материальном положении и пытаться давить на жалость – бесполезно, так как будут рассматриваться только четкие аргументы со ссылками на статьи закона.

Подать заявку на кредит наличными прямо сейчас ⇒

5. Если все же будет вынесено решение в пользу банка, судебные приставы начнут исполнять свои обязанности, в которые входит продажа ценного имущества должника (если таковое имеется) с целью погашения всей суммы долга или ее части.

Можно не ждать приставов и реализовать свое ценное имущество самостоятельно. Существует возможность, что вынесут и более мягкое решение, просто назначив отчисление в пользу кредитора определенного процента от вашей заработной платы принудительно.

6. Следует знать, что есть определенные категории имущества, которое отнять не могут! Это государственные награды, памятные знаки, продукты питания, предметы обихода, одежда, обувь. Оставлять должника без суммы минимального прожиточного минимума тоже противозаконно.

По закону у человека не могут отобрать единственное жилье, причем не важно, старая ли это хрущевка или шикарная квартира в элитном доме. Однако иногда суды выносят решение по отчуждению части недвижимости. То есть, если у вас пятикомнатная квартира, то долг может быть покрыт за счет продажи ее части.

Список банков, которые выдают кредиты без проверки кредитной истории ⇒

Стоит также заметить, если иск был подан за ипотеку, то жилье списывается в первую очередь, независимо от того, есть ли у вас альтернативное.

Ну и напоследок, два важных нюанса

— разбирательства между должником и кредитором могут длиться месяцами и даже годами, на протяжении этого времени можно найти возможность не только повернуть ход дела в свою пользу, но и финансовые ресурсы для оплаты долга; — есть такое понятие, как «срок давности», по кредитам он составляет 3 года. Не забывайте об этом!

Как проходит заседание

Процесс по взысканию проходит в 2 этапа:

- Первый: предварительное заседание, на котором стороны знакомятся с материалами дела, подают дополнительные документы, узнают о дате второго заседания.

- Второй: основное слушание, в рамках которого проходит несколько заседаний. Ответчику необходимо серьезно подготовиться: возражения на исковые требования банка со ссылками на закон, детальные таблицы с расчетами выплат, документы, подтверждающие неспособность возвращать долг (например, справка об увольнении) и т.д.

Список банков, которые выдают деньги за час по паспорту ⇒

Что будет с должником после

После того, как суд вынес решение, заемщик может подать аппеляцию, но практика показывает, что это бесполезное дело и ничего не изменит. Аппеляция нужна, если вы хотите потянуть время, процесс затянется на 2 месяца. Также можно попросить предоставить рассрочку на несколько месяцев.

В течение этого времени вы сможете найти покупателей на ваше имущество и продать его выгодно. Если вы этого не сделаете, то оно все равно будет изъято судебными приставами и продано дешево.

Отправить заявку на кредит через интернет ⇒

Если вы захотите переписать свое имущество на родственников, то сделать это нужно было еще до решения. Иначе такие сделки будут оспорены, а кроме того, вас могут обвинить в мошенничестве.

Если после продажи всего у вас все равно не хватит денег на полную выплату долга, то скорее всего приставы свяжутся с вашим работодателем, после чего с вашей зарплаты ежемесячно начнут удерживать определенный суммы на погашение задолженности.

Бывает ли решенин в пользу заемщика

Выиграть дело при просроченном долге нельзя, но можно добиться уменьшения суммы. Обычно банки начисляют большие проценты и штрафы за нарушения, которые порой превышают сумму займа, выданного изначально.

Если вы не воспользуетесь помощью квалифицированного специалиста, то есть кредитного адвоката, то скорее всего в конечном итоге укажут всю сумму к оплате. Грамотный юрист поможет уменьшить ее в несколько раз.

Какой банк даст кредит с плохой кредитной историей ⇒

Могут ли посадить?

Наказание даже за самое злостное уклонение от выплат не предусматривает заключения под стражу. Однако, в УК РФ есть соответствующая статья о принудительных работах на срок до 2 лет.

Самые злостные неплательщики с просто огромными задолженностями все же могут лишиться свободы на полгода, если будет доказан факт мошенничество. Это не касается потребительских кредитов, которые не предполагают больших сумм.

Часто банки предпочитают обращаться в коллекторские агентства, что может быть более неприятно для заемщика, чем суд. Подробнее о деятельности таких компаний читайте здесь.

Как составить исковое заявление в суд?

Российское законодательство позволяет частным лицам и организациям составлять исковое заявление в установленной форме, важно указать реквизиты сторон (банк, истец и суд), предоставить подходящие доказательства и обосновать требования. В целом, от качества составления иска зависит позиция судьи во время первого слушания, поэтому документ нужно подготовить с соблюдением всех требований законодательства. Гражданин может выбрать один из трёх способов подготовки иска.

Оплата полного юридического сопровождения дела. В этом случае клиент (истец) обращается к юристу, оплачивает услуги по изучению материалов дела, подготовки правовой позиции (аргументы для выступления в суде) и составлению искового заявления. Юрист составит иск в соответствии с нормами законодательства и текущей судебной практикой, самостоятельно соберёт и представит доказательства. Такой вариант подходит клиентам, подающим иск на крупную сумму, не имеющим опыта взаимодействия с судебными инстанциями. В целом, подготовка иска юристом гарантирует принятие документа в суде.

Оплата первичной консультации юриста и самостоятельная подготовка иска. В этом случае истец оплачивает первую консультацию юриста, получает информацию о нюансах подготовки искового заявления, перспективах выигрыша дела. Сотрудник юридической консультации изучает материалы дела, предлагает клиенту способы защиты, знакомит с возможными стратегиями ведения судебного разбирательства. Такой вариант подходит для клиентов с ограниченным бюджетом, обладающих опытом взаимодействия с судебными инстанциями. Юрист или адвокат во время консультации оценит сложность дела и посоветует клиенту либо представлять свои интересы самостоятельно (если иск типовой и вероятность выигрыша высока), либо обратиться к адвокату (если вероятность выигрыша невысока).

Самостоятельное изучение судебной практики и подготовка иска. В этом случае истец изучает положения договора, банковский регламент по работе со схожими случаями, читает решения суда по аналогичным делам, знакомится с образцами заполнения искового заявления и подаёт документы самостоятельно. Такой вариант подходит клиентам, имеющим ограниченный бюджет, юридическое или финансовое образование, опыт общения с судебными органами. Самостоятельная подготовка документов и представление своей позиции в суде требуют свободного времени (разбирательство с банком занимает несколько месяцев). Самостоятельное выступление в суде целесообразно, если нарушение банка очевидно и гражданин располагает бесспорными доказательствами.

Как выиграть суд у банка по кредиту с большой просрочкой

Чтобы суд по кредиту прошел по сценарию должника и завершился в его пользу, нужно учесть каждую мелочь. В первую очередь – правомерны ли действия банка, не истек ли срок давности, не возникла ли просрочка по вине кредитной организации, не проводилось ли взыскание долгов с нарушениями и т.д.

Если передали дело, а заемщик не знает, как выиграть суд с банком по кредиту, лучше не рисковать и обратиться к адвокату. Профессиональные юристы, как никто, знают, что учитывает суд, какие нужно привести аргументы и доказательства и как правильно подготовиться к суду, сколько длится суд. Адвокат поможет снизить сумму долга, таким образом отработав свой гонорар, или провести дело так, что судебные издержки лягут на плечи проигравшей стороны, то есть банка.

Согласно законодательству, заемщик должен погасить сумму основного долга и начисленных процентов, штрафов, пеню. На практике суд, если обязал выплатить определенную сумму, он учел финансовое положение заемщика. Иногда он идет навстречу, но не всегда. После того, как пришло уведомление о начале исполнительного производства, имущество заемщика может быть продано, а с его доходов (зарплаты, пенсии и т.п.

) будет удерживаться до 50% от суммы поступлений в счет погашения. Юристы советуют всегда сохранять платежные документы и контролировать погашение даже после суда. В случае расхождений нужно проводить обжалование. Если вызывают в суд, нужно подготовить все документы и доказательства того, что платежи вносились. Выигрывать у банка непросто, но возможно.

Мировое соглашение

Оптимальный вариант для заемщика и кредитора – это мировое соглашение с банком по кредиту. Стороны приходят к определенному компромиссу, что позволяет урегулировать вопрос мирно.

Обычно банк-кредитор предлагает новые, более приемлемые условия погашения при потребительском, авто или ипотечном кредитовании, учитывая нынешнюю платежеспособность клиента.

Правила подготовки судебного иска против банка

Гражданину, подготавливающему иск самостоятельно, следует определиться с предметом и основанием заявления. Предмет иска — перечень требований, выдвигаемых гражданином (истцом) к банковской организации. Например, снизить процентную ставку по кредиту, выдать вклад и процентный доход. Основание искового заявления — перечень аргументов (положения договора, судебная практика, российские законы), подтверждающих позицию истца. Судебный иск состоит из нескольких блоков.

Контактные данные сторон. Исковое заявление начинается с наименования суда, индекса и адреса его местоположения, затем следует указать подсудность. Например, альтернативная подсудность согласно пункту 22 кредитного договора. Далее следуют сведения об истце, включающие ФИО, дату рождения, место регистрации, номер мобильного или рабочего телефона, также целесообразно указать адрес электронной почты. Сведения об ответчике должны содержать полное наименование банковской организации, регистрационные данные (ИНН, ОГРН), юридический адрес, номер телефона и электронную почту.

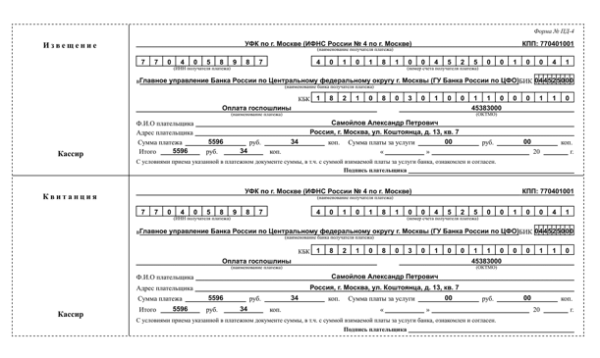

Сведения об иске. В конце шапки иска следует указать цену иска (сумма, которую планирует получить гражданин в качестве компенсации) и выплаченную государственную пошлину (величина сбора рассчитывается на сайте ГАС Правосудие). Расчёт цены иска следует предоставить отдельным документом, приложенным к заявлению.

Описание фактических обстоятельств дела. Основной объём искового заявления следует посвятить описанию сути спора со ссылками на подтверждающие документы и нормы законодательства. Текст рекомендуется разбить на подразделы, чтобы облегчить восприятие и рассмотрение иска. Например, клиент подаёт иск для возврата неправомерно начисленных процентов. В этом случае первый раздел иска посвящается описанию кредитного договора (со ссылками на конкретные положения), рассматривается платёжная дисциплина истца (со ссылками на выписку по счёту), затем указывается вина ответчика (приводится расчёт неправомерно начисленных процентов и ссылка на банковскую выписку). Второй раздел иска будет посвящён досудебной претензии клиента к банку (со ссылкой на сам документ и отказ банка) и перерасчёту процентных платежей. В заключительной части нужно указать необходимость подачи искового заявления.

Позиция истца по процессуальным вопросам. Истцу рекомендуется включить в заявление комментарии относительно подсудности и соблюдения претензионного (досудебного) порядка решения споров. Эта информация защитит истца от возможности перенести разбирательство в другой суд (удобный банку), а также обратит внимание суда на требования договора с банком. Например, сумма судебного иска против банка составляет 150 тысяч рублей, в договоре не указана подсудность. В разделе процессуальных вопросов истец ссылается на статью 24 ГПК (гражданский процессуальный кодекс) РФ и указывает необходимость рассмотрения иска в районном суде по месту регистрации банка согласно территориальной подсудности.

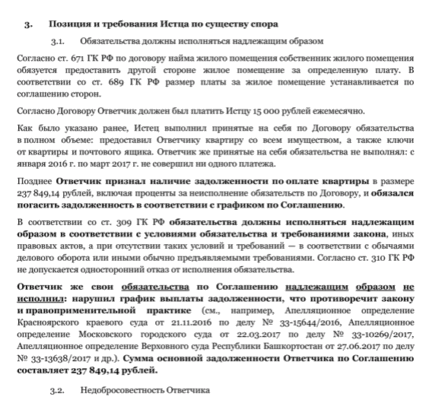

Требования истца по существу спора. В этом разделе гражданин должен изложить все нарушения, допущенные ответчиком за период действия договора со ссылками на законодательство и положения соглашения. Целесообразно указать на недобросовестность ответчика, отказ от досудебного регулирования спора, а также привести расчёт итоговой суммы платежей. При составлении требований следует подчёркивать вину банка, ссылаясь на приложения к исковому заявлению.

Просьбы истца (просительная часть иска). В заключении искового заявления следует изложить требования клиента к суду. Например, взыскать с банка сумму излишне начисленных процентов по кредиту в размере 150 тысяч рублей. Гражданину следует попросить возмещения государственной пошлины, уплаченной за составление иска, потребовать выплаты неустойки (за пользование деньгами клиента) в размере ключевой ставки ЦБ РФ (согласно статье 395 гражданского кодекса РФ).

Перечисление приложений к иску. После просительной части гражданин перечисляет все документы, приложенные к исковому заявлению. Клиенту банка нужно представить оригинал квитанции об оплате государственной пошлины, остальные документы можно подавать в виде нотариально заверенных копий. Если к иску прикладывается переписка по электронной почте, нужно получить у нотариуса протокол осмотра электронного почтового ящика. В конце документа должна стоять дата составления иска, ФИО и подпись истца.

В целом, исковое заявление нужно составлять максимально подробно, используя списки, ссылки на законы и положения договора. Подробные расчёты следует приводить в приложениях, гражданину рекомендуется подчёркивать виновность банка (ответчика). Готовый документ должен быть максимально прост для восприятия судьи.

Пробизнесбанк. Матчасть для сутяжников. Часть 2.

Как и обещал ранее, перехожу к части номер 2 практического руководства для тех кто спорит с Пробизнесбанком в лице АСВ в суде. Возможно вопросы снижения процентов за пользование кредитом и уменьшения платы по основному долгу кому-то могут показаться незначительными, если сравнивать с частью о снижении неустойки и понимая, что это наиболее трудоёмкая часть спора, но это не так.

Без понимания механизма начислений ежемесячных платежей не только не получится составить встречный расчёт, который будет отличаться в меньшую сторону от предложенного АСВ, но и не получится правильно применить сроки исковой давности. Другими словами придётся немного «напрячься». В отличие от первой части обещаю не только много букв, но ещё и много цифр, поэтому людям придерживающихся в школе точки зрения о том, что «математика в реальной жизни никогда не понадобится (с)» посвящается …

Итак, если посмотреть на любой кредит глазами потребителя, то общая сумма платежей банку будут зависеть от:

- размера основного долга,

- процентов по кредиту и срока его погашения,

- неустойки,

- и иных ненужных обычному человеку начислений: плат за навязанную страховку, разного рода комиссий банку, и т. д. в зависимости от фантазии составителей договора.

Про неустойку было рассказано в первой части статьи, переходим к процентам за пользование кредитными средствами, основному долгу и срокам давности.

Как известно, по общему правилу, проценты за пользование кредитом не подлежат снижению судом о чем устал уже говорить ВС РФ. Здесь правда следует оговориться, что для микрозаймов это очень даже возможно, например когда размер процентов противоречит ФЗ от 2 июля 2010 года № 151 «О микрофинансовой деятельности и микрофинансовых организациях». Но, поскольку в случаях с банками, данный закон не применим, то будем считать, что проценты пользование кредитом платить придётся. Для тех кто будет возражать есть Постановление Пленума Верховного Суда РФ N 13, Пленума ВАС РФ N 14 от 08.10.1998 «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами».

Итак, о порядке расчёта кредитных платежей.

Что бы сразу не отпугнуть вступлением наподобие: «существует два основных видов расчёта регулярных платежей: аннуитетный и дифференцированный», я просто попробую показать всю суть на примерах.

Каждый человек без исключения сталкивался с займом. Обычно это выглядит так: Вася занял 1000 рублей у Коли на год под 20% годовых. Если Васе повезло и Коля вернул деньги, то он получит целых 1200 рублей.

Если Коля хочет поступить уж совсем по закону и знает норму указанную в п. 3 ст. 809 ГК РФ, то проценты он будет выплачивать ежемесячно. В итоге все те же 1200 рублей, но Васе уже немного спокойнее.

Просто? Очень. Но это только когда размер основного долга гасится единовременно. А вот если Вася для своего спокойствия потребовал от Коли погашать помимо процентов и сам основной долг частями в течении всего года, то размер платежей равный 1000 рублей / 12 = 83 рубля 33 копейки он будет возвращать из суммы основного долга, а остальное — это процент. Соответственно размер основного долга будет постоянно уменьшаться, от чего уменьшается и процент за пользование займом. В итоге получаем, в рублях:

| размер месячного платежа | из них основной долг | начисленные проценты на остаток |

| 100,00 | 83,33 | 16,67 |

| 98,61 | 83,33 | 15,28 |

| 97,22 | 83,33 | 13,89 |

| 95,83 | 83,33 | 12,50 |

| 94,44 | 83,33 | 11,11 |

| 93,06 | 83,33 | 9,72 |

| 91,67 | 83,33 | 8,33 |

| 90,28 | 83,33 | 6,94 |

| 88,89 | 83,33 | 5,56 |

| 87,50 | 83,33 | 4,17 |

| 86,11 | 83,33 | 2,78 |

| 84,72 | 83,33 | 1,39 |

Если все сложить, то Василий получит всего 1108 рублей 33 копейки, зато в обмен на некоторую потерю в деньгах, он получит дополнительное спокойствие, т.к. каждый месяц ему возвращают частичку долга вместе с процентами.

Данный вид расчёта платежей называется дифференцированным и будет применяться при расчётах в суде.

Как и следовало ожидать банки несколько хитрее Васи и хотят получить от Коли больше денег и ещё больше спокойствия по поводу возврата кредита. При этом нужно делать вид, что их условия более выгодные. Поэтому банк встретив Колю предложил ему вот что. Все тот же долг 1000 рублей под те же 20 процентов годовых, но при неизменном размере ежемесячного платежа.

Для тех кто изучал математику в школе не трудно найти формулу для расчёта аннуитетного платежа и проверить правильность расчётов. Всем остальным придётся верить на слово.

Исходя из расчёта получаем:

| размер месячного платежа | из них основной долг | начисленные проценты на остаток |

| 92,63 | 75,97 | 16,67 |

| 92,63 | 77,23 | 15,40 |

| 92,63 | 78,52 | 14,11 |

| 92,63 | 79,83 | 12,80 |

| 92,63 | 81,16 | 11,47 |

| 92,63 | 82,51 | 10,12 |

| 92,63 | 83,89 | 8,75 |

| 92,63 | 85,29 | 7,35 |

| 92,63 | 86,71 | 5,93 |

| 92,63 | 88,15 | 4,48 |

| 92,63 | 89,62 | 3,01 |

| 92,63 | 91,12 | 1,52 |

В итоге Коля заплатит чуть больше — 1111 рублей 61 копейку, зато равными частями. Правда Коля не поймёт сути расчёта, но в целом итоговая разница в переплате на 3 рубля между аннуитетным и дифференцированным расчётом его не особо будет беспокоить даже с учётом того, что вначале он платит в основном проценты, и лишь под конец срока кредита большую часть займа.

В чём подвох для получателя кредита и одновременно неудобство для его будущего представителя в суде?

Для первого, это то, что из-за сложности расчёта трудно понять реальный процент по кредиту. Ну а для юриста-представителя — это то, что в своём подавляющем большинстве он больше гуманитарий, чем математик и при слове «расчёт» его начинает подташнивать. А считать нужно всё и всегда, поскольку при добросовестном подходе нужно предоставлять встречный расчёт.

Демонстрация первого примера здесь:

Заемщик вероятно планировал взять кредит 201000 рублей под 18,29% годовых, а взял, если мы произведём обратный расчёт исходя из суммы ежемесячного платежа в 6414 рублей в месяц — под 29.28%. Чем короче период кредитования, тем, как правило, выше этот процент. По первому подвернувшемуся мне графику платежей на 3 года у меня получился процент равным 42,33% годовых. Ну собственно сам виноват — нужно было читать договор, а не смотреть рекламу по телевизору.

Соответственно с учётом договора с банком, первоначальный график платежей в исполнении банка и расчёт представителя АСВ предложенный в иске для нас имеет второстепенное значение. А первостепенное — это наш собственный расчёт, который мы можем обосновать. Кстати он будет отличаться даже если и не значительно, но всегда в меньшую сторону. Берём кредитный калькулятор, например здесь, выставляем даты, размер кредита и процент по договору и наслаждаемся изобретением человечества под названием компьютер.

Небольшая ремарка. В одном из пунктов договора есть фраза «заёмщик обязуется … обеспечить наличие на счёте или внесение в кассу банка денежных средств в размере суммы ежемесячного платежа, указанном в графике платежей, который является неотъемлемой частью договора» Возможно кого-то эта фраза может напугать, но как по мне, то поскольку предмет договора в виде процентов за пользование кредитом чётко установлен в соответствующем разделе договора, то особо неприятностей он доставить не должен.

Далее с полученным нами расчётом производим следующую манипуляцию. Находим период до которого заёмщик осуществлял платежи (напоминаю, что часть заёмщиков платили ещё некоторое время через другие банки уже после признания банка банкротом. Разумеется у них в суде потребуют подтверждение этого в виде квитанций) и определяем размер остатка основного долга.

Затем, осуществляем другое действие — производим дифференцированный расчёт процентов до даты указанной в иске АСВ, либо до даты принятия иска судом, воспользовавшись всё тем же калькулятором.

Теперь начинаем отсекать от него суммы которые вышли за пределы исковой давности.

Поскольку вопросы о пропуске сроков давности по кредитным обязательствам задаются чуть ли не каждый день, я даже снял видео, что бы больше не повторяться. А пропущен ли вообще срок исковой давности если кредит был взят более 3-х лет назад?

Согласно Постановлению Пленума ВС РФ №43 от 29.09.2015 г. отсчёт срока давности по долгу, который по договору должен вноситься частями, начинает считаться отдельно для каждой такой части.

Сам механизм применения сроков давности для кого-то возможно покажется скучноватым, но я на всякий случай его опишу. Определяем дату подачи иска после которой течение срока давности приостанавливается, отчитываем 3 года от этой даты назад и всё, что до полученной даты ходатайствуем не взыскивать за применением сроков исковой давности. Всё просто. Разумеется сроки давности, если заявлено ходатайство, применяются как к части платежей в виде процентов за пользование заёмными средствами, так и к части основного долга.

С учётом того, что отзыв лицензии банка был летом 2020, то почти ко всем искам поданным АСВ и принятых судом после августа 2020 года срок исковой давности можно применить, хоть и в части. Чем позднее подан иск, тем эта сумма выше.

Например, иск подан в январе 2020 года, остаток задолженности по кредиту на дату после которой платежи перестали приниматься банком был 150000 рублей по состоянию на август 2020, а процент указанный в договоре составляет 0,12% в день, то мы можем «отвоевать» сумму равную:

| платёж за | основной долг + % | Из них основной долг | проценты |

| Август, 2015 | 9 641,67 | 4 166,67 | 5 475,00 |

| Сентябрь, 2015 | 9 489,58 | 4 166,67 | 5 322,92 |

| Октябрь, 2015 | 9 337,50 | 4 166,67 | 5 170,83 |

| Ноябрь, 2015 | 9 185,42 | 4 166,67 | 5 018,75 |

| Декабрь, 2015 | 9 033,33 | 4 166,67 | 4 866,67 |

Итого: 46687 рублей 50 копеек в минус от цены иска, если заявить ходатайство о применении сроков, и обосновать расчёт. Возможно мелочь, но приятно.

p.s. Как адвокат я всегда готов оказать платную помощь (подготовить расчет для суда, возражения в том числе и удаленно, проконсультировать спомощью видеоконференцсвязи, либо письменно, осуществить представительство в суде). По кнопке ниже имеются мои контакты, так же можно заполнить форму внизу страницы «записаться на консультацию».

На этом пока все. В первой части статьи я ещё обещал рассказать о моментах связанных с потерей оригиналов договора истцом, о моментах начисления госпошлины, по методу расчёта неустойки в соответствии со ст. 395 ГК РФ и о некоторых вопросах применения судебной практики, но пожалуй это я оставлю на третью часть статьи, что бы сильно не перегружать объёмом за один раз.

с уважением, адвокат Палаты адвокатов Нижегородской области, заведующий Кстовским филиалом Второй Нижегородской коллегии адвокатов «Нижегородский адвокат» Кандалов Михаил Анатольевич

Правила подачи готового искового заявления в суд

Согласно российскому законодательству, суд принимает к производству (рассмотрению) только иски, составленные согласно всем процессуальным нормам. Например, судья может отказать в рассмотрении иска или оставить документ без движения, если клиент банка предварительно не обращался с претензией, выбрал неверную подсудность или неконкретно сформулировал требования (просительная часть иска).

Готовое исковое заявление можно подать в суд несколькими способами:

- Подача иска в канцелярию суда. Исковое заявление и приложения в трёх экземплярах (для истца, ответчика и суда) можно передать лично, обратившись в канцелярию суда. Время приёма исковых заявлений можно узнать на сайте суда или по телефону, при себе нужно иметь паспорт и доверенность (если иск составлен не гражданином лично).

- Отправка иска заказным письмом. Готовое исковое заявление можно отправить ценным письмом с описью вложения или заказным письмом с уведомлением о вручении. Исковые заявления, отправленные по почте, считаются принятыми в день передачи на почтамт.

- Подача иска в электронном виде. Скан-копию искового заявления можно отправить на сайтах Электронное правосудие или Мой арбитр, используя учётную запись (аккаунт) пользователя на проекте Госуслуги.

Закон предписывает суду принимать решение о рассмотрении или отклонении исковых заявлений в течение пяти рабочих дней. Статус иска можно узнать в канцелярии суда или на сайте. Если все процедуры соблюдены, после подачи иска будет назначено первое слушание и начнётся судебное разбирательство.

Займ без расписки

Если при получении денег расписка не была составлена в письменной форме, а договоренность о сроке и порядке их возврата носила устный характер, то процедура возврата займа существенно усложняется. В этом случае придется действовать по другой схеме: через правоохранительные органы или суд.

Обращение в полицию

Должника можно привлечь к уголовной ответственности, даже если нет документа, подтверждающего факт предоставления денег под процент. Для этого необходимо обратиться в полицию, придерживаясь такого порядка в своих действиях:

- Получить доказательство передачи денежных средств в личное пользование заемщику. Согласно ст. 162 ГК РФ, при отсутствии письменного подтверждения заключения кредитной сделки, требуя возврата долга, заимодавец может ссылаться на другие доказательства за исключением показаний свидетелей. К ним относятся: переписка с неплательщиком по электронной почте, в социальных сетях или через смс сообщения, а также аудиозапись, которую следует сделать, соблюдая положения статьи 77 ГПК РФ. Если должник не отрицает наличие долга, то можно под любым предлогом попросить его собственноручно написать, что он взял деньги для личного пользования и описать условия их возврата.

- Подать заявление в полицию. На основании ст. 159 УК РФ кредитор должен написать заявление в полицию, опираясь на тот факт, что должник взял деньги путем обмана или злоупотребив его доверием. Порядок подачи и рассмотрения таких заявлений регулируется приказом МВД №736 от 29.08.2017г. Чтобы обвинения не оказались беспочвенными, необходимо приложить собранные доказательства. Принятое заявление рассматривается должностным лицом и принимается решение о возбуждении (или отказ в возбуждении) уголовного дела. Обжаловать отказ в ходе рассмотрения можно в течение 3-х дней с момента уведомления.

- Написать жалобу в МВД

Внимание! В случае отсутствия возможности получить хотя бы одно доказательство предоставления займа, обращение в полицию или суд не будет иметь никакого смысла. В таких обстоятельствах взыскать задолженность практически невозможно.

Иск в суд

Если заимодавец не хочет привлекать должника к уголовной ответственности, то он может обратиться в суд, предоставив доказательства, подтверждающие выдачу займа для личного пользования. В таком порядке также можно обжаловать отказ в возбуждении уголовного дела, если ранее полиция не приняла заявление о противоправных действиях неплательщика или сочла собранные кредитором доказательства недостоверными или противоречащими закону.

Для принудительного возврата долга следует:

- Уведомить должника о текущей просрочке по оплате платежа и своем намерении прибегнуть к принудительному взысканию, отправив письмо с уведомлением о вручении.

- Определить, куда необходимо обратиться с иском, исходя из последнего известного места жительства неплательщика или его регистрации. Это можно сделать, воспользовавшись бесплатным справочником РФ, где необходимо заполнить небольшую форму.

- По желанию составить иск на возмещение морального вреда, опираясь на положения статьи 151 ГК РФ. Суд, исходя из тяжести последствий, обусловленных нарушением личных прав заимодавца, может определить размер моральной компенсации за причиненные неудобства.

- Оплатить предусмотренную законом пошлину, размер которой должен быть рассчитан, исходя из требований Налогового Кодекса.

- Составить иск, указав, что деньги были получены без какого-либо документа.

- Подать иск и полный пакет документов (перечень такой же, как и при подаче иска о взыскании займа с распиской). В дополнение следует приложить доказательства получения средств, указав их в описи.

Подать иск заимодавец может и после возбуждения уголовного дела в отношении неплательщика, что предусмотрено 44 статье УК РФ. В этом случае можно избежать обязательной оплаты госпошлины, как это происходит при подаче гражданского иска.

Важно! Если должник в добровольном порядке согласился написать расписку о получении средств, то, имея законное основание требовать возврат задолженности, заимодавец может сразу обратиться в суд.

Итоги

Гражданин может подать исковое заявление против банка в случае любых нарушений положений договора или требований законодательства, допущенных финансовой организацией. Обычно судебные иски подаются заёмщиками, пострадавшими от неправомерного начисления процентов по кредитам, также судебные разбирательства ведут вкладчики, которым безосновательно отказали в выдаче депозита и процентного дохода.

Перед составлением судебного иска следует сопоставить предполагаемые расходы и сумму компенсации, изучить положения договора, нормы законодательства и судебную практику. Гражданин может подготовить иск самостоятельно, обратиться к юристу за первичной консультацией или оплатить услуги адвоката, представляющего интересы истца в суде.

Чем грозит суд с банком по кредиту

Подача искового заявления прекращает начисление неустойки по кредиту и, по сути, разрывает договор. Ответчик становится должен всю сумму сразу вместе с процентами и штрафами, которые набежали за период просрочки.

Судебное разбирательство по кредитным договорам в 90 % случаев заканчивается в пользу банка. Для должника это означает начало исполнительного производства в его отношении, то есть:

- арест банковских, зарплатных, социальных счетов;

- списание части дохода в пользу кредитора;

- арест и ограничения в распоряжении имуществом;

- реализацию имущества;

- запрет выезда за границу;

- ограничение в праве управлять авто.

Исполнение решения суда при разбирательстве с банком

По факту получения исполнительного листа банк передает его судебным приставам. Они в свою очередь начинают производство и описывают имущество для погашения долга. Многие должники боятся, что приставы оставят их без единой вещи и на улице.

В момент когда ведутся работы, необходимо знать, что у вас не имеют право забрать:

- жилье или земельный участок в случае, когда это является единственным местом проживания. Если банк подал в суд за ипотеку, то жилое помещение описывается в первую очередь, и не важно, есть ли у вас альтернатива;

- земли, выделенные под ведение подсобного и сельского хозяйства;

- имущество, которое является рабочим инструментом. Под данный пункт подходят даже автомобили. Стоимость оборудования не должна превышать 100 МРОТ;

- уголь и дрова для отопления жилья и приготовления пищи;

- медали и кубки;

- специальный транспорт и другое оборудование, предназначенное для инвалидов. Необходимо представить справку об отношении к этой категории;

- предметы мебели и прочие предметы обихода;

- одежда, обувь и продукты питания;

- деньги в размере МРОТ на должника и каждого иждивенца.

Тем, у кого нет драгоценностей и прочих предметов роскоши, хорошей бытовой техники и транспорта, не использующегося для работы, бояться практически нечего. Чтобы долг не числился и не доставлял неприятностей в виде частых визитов приставов, рекомендуется в суде составить график выплаты долга или вносить сумму частями через ФССП.

Таким образом, если банк подал иск, должнику не стоит ничего бояться и тем более игнорировать заседания. Используйте этот шанс, чтобы защитить себя и уменьшить сумму долга.

Действия, если банк подал в суд

В этом случае не надо опускать руки и, прежде всего, стоит ознакомиться с претензиями банка, изложенными в исковом заявлении. Лучше всего привлечь к этому опытного юриста, который работает в данной сфере.

Если у вас нет возможности оплатить его услуги, то можно попробовать заняться своей защитой самостоятельно. В данном случае шансов на благополучный исход дела будет гораздо меньше, но поддаваться обстоятельствам в любом случае не стоит.

При рассмотрении бумаг, полученных из банка, есть несколько моментов, на которые стоит обратить особое внимание.

| На что обратить внимание | Чем это может помочь |

| Расчет окончательной задолженности | Дело в том, что окончательную сумму рассчитывают люди, и от ошибок никто не застрахован. В некоторых случаях легко найти очень существенную разницу из-за простой опечатки, она может быть больше на десятки тысяч. |

| Комиссии | Вне зависимости от того, какая комиссия была указана в договоре, ее стоит попробовать оспорить и даже полностью отменить. |

| Сумма оценки имущества (при целевом кредитовании на автомобиль или другую недвижимость) | В залог за некоторые виды кредита банк берет имущество, которое будет реализовано, если появится просрочка платежа. Часто оценка стоимости данного имущества банком существенно занижена и не погасит весь долг. |

| Сумма неустойки | Обыкновенно в исковых требованиях банк выдвигает к возврату полную сумму со всеми штрафами, пенями и процентами неустойки. Такие санкции могут быть на достаточно большую сумму. Пример: кредит изначально был 100000 на три года, из которых год платежи стабильно производились. В исковом заявлении банк требует к возврату 130000. Если подойти к делу со знанием законов, то реально ее значительно снизить. |

То обстоятельство, что у вас появилась задолженность, не является виной, которая несет за собой уголовную ответственность.

Согласно Уголовному кодексу, привлечь вас вправе только в случае, если будет доказано, что невыплата была умышленной. Для этого необходимо доказать, что вы не являетесь злостным неплательщиком. Его определяет несколько основных черт:

- бездействие по возврату кредита;

- уклонение от обязательств более чем 6 месяцев;

- наличие возможности выплачивать кредит, но сознательное невыполнение своих обязательств перед банком.

Доказать, что заемщик умышленно уклоняется от совершения задолженности, возможно только в том случае, если он сам признает свою вину в нем или в собственности у него есть несколько объектов недвижимости и прочих ценностей. Ответственность при наличии доказательств наступает по статьям 177 и 159 УК РФ.

Взыскание задолженности банком через судебный приказ

Чаще всего банки упрощают себе жизнь и подают заявление о выдаче судебного приказа. Для банка в данном случае преимуществом является то, что заседание не проводится и защитить, соответственно, вы себя не можете.

Это легкий и быстрый способ взыскания задолженности, с момента подачи заявления может пройти всего неделя до получения приказа.

Согласно ст. 122 ГПК судья имеет основания без вашего присутствия единолично вынести решение, так как сделка о кредитовании представляет собой письменный договор. Самое важное, что может заменить собой исполнительный лист и банк вправе его передать в ФССП.

Отменить приказ достаточно легко. Для этого вам потребуется после его получения в течение 10 дней опротестовать его. Необходимо написать заявление мировому судье, который его вынес, где будет указано, почему вы считаете приказ неправомерным:

- неверно рассчитанная сумма долга;

- несоразмерная нарушению неустойка;

- возражения относительно предмета спора.

Если вы узнали о судебном приказе от пристава, то вам необходимо указать, что исполнительное производство вы хотите прекратить.

Мировой суд чаще всего на основании данного заявления от должника отменяет действие приказа. Однако, обращаясь с просьбой отменить данное решение, будьте готовы узнать, что банк выставил иск в суд. Для того чтобы обратить ситуацию в свою сторону в этом случае, необходима подготовка и помощь грамотного специалиста.