Скоринг – это экспресс-оценка надежности заемщика и потенциальных рисков банка, определяемая с помощью специальной программы. Скоринг широко применяется при выдаче всех видов кредитов, включая ипотечные. Но чаще всего систему скоринга используют при выдаче так называемых экспресс-кредитов, где решение по заявке принимается в течение нескольких минут. В этой статье мы рассмотрим виды скоринга с примерами, а также расскажем, какие основные параметры влияют на получение положительного решения при выдаче кредита.

Что такое скоринг

Итак, скоринг клиента – это оценка платежеспособности потенциального заемщика с помощью специальных программных средств. Слово «скоринг» образовано от английского “score”, что означает «счет» или «количество баллов». Программа, алгоритм работы которой держится в секрете даже от сотрудников банка, оценивает клиента по некой системе баллов. Общее количество позволяет сотруднику вынести решение относительно того, выдать кредит, отказать или выдать на более жестких условиях. Банковский скоринг может проводиться в несколько этапов:

- предварительный скоринг;

- углубленный скоринг;

- ручное рассмотрение заявки специалистом.

Прескоринг (пре-скоринг)

Предварительная оценка вашей платежеспособности как заемщика может проводиться путем заполнения короткой анкеты на сайте или в офисе банка. Вам понадобится указать ФИО, дату рождения и данные паспорта. Многие из вас наверняка получали смс от банков о предварительно одобренном кредите на определенную сумму. Это означает, что прескоринг (предварительный скоринг) в банке был проведен автоматически. Эта проверка исключает такие факторы, как:

- Судимость.

- Стояние на учете в психоневрологическом и наркологическом диспансерах.

- Задолженность, переданная на взыскание в службу судебных приставов.

- Банкротство физического лица.

- Высокая кредитная нагрузка. Критерии определения кредитной нагрузки индивидуальны для каждого банка и составляют в среднем более 60-70 % от дохода заемщика.

- Большое количество обращений за кредитами за последние несколько дней. Если вы подавали заявки в разные банки в одно время, высока вероятность того, что в выдаче кредита вам будет отказано.

Итак, если вы не отвечаете всем вышеперечисленным пунктам, это значит, что предварительный скоринг пройден. Далее вам может быть предложено предоставить сведения о доходах, контактные телефоны и другую информацию в электронном виде или лично в офисе банка.

Плюсы и минусы скоринговой системы

Если рассматривать систему скоринговой проверки с объективной точки зрения, то в ней можно выделить как сильные, так и слабые стороны. Преимуществами можно считать:

- применение баллов при определении платёжеспособности клиента – эта процедура даёт достаточно высокий объективный результат, позволяющий в короткий срок оценить, возможны ли риски некредитоспособности;

- снижение субъективного воздействия человеческого и личностного фактора в процессе рассмотрения заявок от кандидатов – часто слишком лояльное поведение работника банковской организации может обернуться для компании выдачей кредита лицу, которое относится к неблагополучной в финансовом плане категории потенциальных неплательщиков;

- сокращение временных сроков, которые уходят на изучение личности заявителя и принятие окончательного решения;

- рост рейтинговой конкурентоспособности кредитной компании, применяющей скоринговую политику кредитования, в сравнении с теми организациями, кто работает «по старинке» и применяет ручной метод обработки сведений;

- риск выдать заём мошеннику сведен к критическому минимуму.

Способ автоматического скорингового анализа информации имеет и свои недостатки:

- специальные программы-анализаторы, которые использует скоринг, нередко дают сбои, причиной которых являются попытки взлома конфиденциальных сведений и внешние хакерские атаки (часто причиной выхода из строя таких программ становятся вирусы и вредоносные программы, исключить риск внедрения которых в сеть практически нереально);

- потребность поддержания анализатора в объективном состоянии – для этого необходимо регулярно вносить текущие изменения в уже имеющуюся базу данных;

- система не способна быстро реагировать на сложные экономические моменты, происходящие в стране;

- требуется учёт всех нюансов и факторов, имевших востребованность и актуальность в прошлом и не представляющих ценной информации на текущий момент времени;

- слишком высокая, по мнению некоторых специалистов, оценочная шкала, в силу своей недоступности лишающая большую категорию граждан со средним и низким доходом возможности получить кредит, который, в принципе, они вполне могут себе финансово позволить;

- выборку можно сделать только по тем людям, кто хоть однажды пользовался услугами кредитования (если лицо делает это впервые – получить объективные данные не получится).

Несмотря на значительное число недостатков, система кредитного скоринга широко применяется отечественными банками и является на сегодняшний день самым эффективным инструментом, совмещающим исследование кредитной истории потенциального заёмщика и быструю возможность выявить уровень его платёжеспособности по финансовым обязательствам.

Как он работает

Сразу нужно отметить, что система скоринга постоянно совершенствуется в целях устранения ошибок, основанных на стереотипном подходе при подсчете баллов.

Пример. Есть два потенциальных заемщика – Николай и Константин. Николай холост, Константин состоит в браке 5 лет. Оба мужчины примерно одного возраста (около 30 лет), имеют хорошую кредитную историю и высокие доходы, ни у кого из них нет судимостей и долгов. Однако Николай по результатам скоринга получит меньше баллов, чем Константин. Это объясняется тем, что клиентам, состоящим в браке и не имеющим иждивенцев (у обоих мужчин пока нет детей) начисляется большее количество баллов, так как принимается во внимание доход супруга.

Это не значит, что Николаю откажут в выдаче кредита. Скорее всего, оба заемщика получат положительное решение. Но по количеству начисленных баллов между ними будет разница, о которой клиенты не узнают.

Таким образом, даже не проверяя тот факт, трудоустроена ли супруга Константина и каков ее доход, система применяет стереотип.

Другой пример. Светлана является студенткой дневного отделения и работает в агентстве недвижимости, предлагая квартиры для сдачи в аренду. На этой работе девушка имеет неплохой доход и даже трудоустроена официально. Однако молодой возраст и неоконченное высшее образование будут основанием для снижения баллов: считается, что студенты и вообще молодые люди не являются кредитоспособными клиентами.

Светлана обратилась в банк за кредитом на покупку техники. Возможно, ей удастся получить деньги от банка, но условия могут быть более жесткими, например, банк может снизить сумму займа.

Таким образом, программа скоринга анализирует данные, предоставленные клиентом, по определенным стереотипам, которые заложены в ней на основании информации по предшествующим операциям.

Кроме того, данные анкеты проверяются в различных источниках. К ним относятся:

- Бюро кредитных историй.

- Данные Единого государственного реестра юридических лиц (при указании места работы проверяется, является ли организация действующей).

- Налоговая служба.

- Пенсионный фонд.

- Служба судебных приставов и др.

При проведении скоринга информация из бюро кредитных историй запрашивается во всех случаях без исключения. Если у вас нет кредитной истории, ваши шансы пройти банковский скоринг минимальны.

Система скоринга — зачем она нужна банкам?

Мнение банковского эксперта

решила узнать, что скрывается за столь дивным для нас названием, и почему система скоринга становится незаменимым помощником в банковском кредитовании. Помочь нам в нашем небольшом расследовании согласилась заместитель председателя правления «Укргазбанка» — Елена Дмитриева.

Елена Михайловна, что же такое система скоринга и почему он так полюбился украинским банкам?

Скоринг – это одна из составных частей процесса принятия решения по кредитной операции. Задачей системы скоринга является отсечь нежелательных для банка заемщиков. При этом нежелательность формируется на основании исторических данных о параметрах и исходе кредитования уже существующих заемщиков. Сегодня скоринг активно используется при выдаче экспресс-кредитов.

В самом упрощенном виде скоринговая модель представляет собой таблицу определенных характеристик клиента: пол, возраст, семейное положение, доход, место работы и другие. В зависимости от значения таких характеристик система присваивает клиенту определенное количество баллов. Чем выше итоговая сумма, тем выше вероятность, что кредит будет погашен вовремя. Затем эта итоговая сумма сравнивается с «пороговым значением», которое определяется исходя из «аппетита» банка к рискам. Тем клиентам, у кого показатель превышает «пороговое значение», кредит выдается. Тем, у кого он оказывается ниже, — нет.

Как правило, банки имеют несколько скоринговых таблиц: для разных продуктов, регионов, клиентских сегментов скоринги отличаются.

Хочу отметить, что скоринги применяются уже не только при выдаче, но и в течение жизни кредита. Например, для оценки возможности полного или частичного возврата кредита заемщиком при нарушении им сроков погашения задолженности.

Насколько объективно скоринговая система может оценить реальные шансы заемщика получить, а главное погасить банковский кредит?

В каждом банке может существовать своя методика скоринга, которая базируется на определенном опыте кредитования (как отечественном, так и зарубежном). Как правило, в процессе создания скоринговой модели, анализируется большой массив данных о заемщиках и на основании полученных результатов разрабатывается статистическая модель, которая позволяет определить вероятность исхода кредитной операции. Большое значение играет величина и качество существующего массива данных о заемщиках: чем больше качественных данных, тем объективнее скоринговая модель.

На сегодняшний день опыт работы многих систем показывает, что вероятность отсеивания хороших заемщиков по результатам скоринга очень низкая. Более того, с каждым годом системы усовершенствуются и модернизируются, поэтому доверие к скоринговым системам растет.

Но все же, возможны ли ситуации, когда система говорит «нет», а в реальности клиент платежеспособный и может погасить кредит?

Платежеспособность – это не единственный фактор, который учитывается скоринговой системой. Очень важно, чтобы клиент максимально точно давал информацию о своем социальном статусе. В таком случае вероятность отказа добросовестному заемщику чрезвычайно мала.

А если данные будут сознательно искажены, например мошенником? Ведь система не сможет распознать, где данные правильные, а где нет?

Конечно, такая вероятность существует. Однако для этого мошеннику необходимо знать алгоритм работы скоринга, чтобы «правильно» исказить данные о себе. На практике получить такую информацию достаточно сложно, поскольку банки тщательно ее скрывают. Кроме того, банки применяют скрытые способы перекрестных проверок предоставленной информации.

Также хочу заметить, что результаты скоринга — это однозначно весомый, но не самый главный фактор, который влияет на процесс принятия окончательного решения о выдаче кредита. С клиентом общается кредитный эксперт, который в процессе общения может определить реальные мотивы получения кредита. Также, в большинстве случаев, информация о заемщике проверяется через различные базы данных.

Очевидно, что скоринговые технологии нужны банкам. А насколько они нужны заемщикам? Какие дивиденды получат они от внедрения подобных систем?

В первую очередь, это скорость оформления и получения кредитов. Подобная автоматизация позволяет построить кредитный процесс в виде своеобразного конвейера. При минимальном участии специалистов банка кредитная заявка проходит все необходимые этапы анализа, и решение о выдаче займа принимается в течение 20 — 30 минут. При этом от клиента нужен только минимальный пакет документов: паспорт, идентификационный код, справка о доходах

Буквально на днях «Укргазбанк» заявил о начале внедрения скорринговой системы «КРЕДИТИНФО», расскажите немного об этой системе. Для каких кредитных программ она будет применяться?

Особенность сегодняшнего рынка состоит в том, что в условиях растущей конкуренции на нем снизить цену на кредит и ускорить процесс принятия решения можно лишь за счет внедрения максимально современных инновационных технологий. Технологические решения должны позволять стандартизировать розничные кредитные операции в системе банка и автоматизировать весь процесс выдачи кредита — от получения заявки до принятия решения и перечисления денег. Кроме этого, они должны содержать не только такие элементы, как скоринговая система оценки заемщика и система его проверки по собственным «черным спискам» банка, но и давать возможность получать информацию из кредитного бюро и внедрять системы возврата долгов.

Комплексно решить подобную задачу позволяют лишь мощные информационные системы, поиском и внедрением которых уже занялись наиболее активные в рознице банки. Мы остановили свой выбор на достаточно известном программном продукте, который называется «Кредитинфо». Комплекс включает в себя систему автоматической обработки заявок и оформления документов и систему возврата долгов.

Начнем мы внедрение данной системе на примере кредитных карт и ипотеке. В дальнейшем «Укргазбанк» планирует автоматизацию остальных видов кредитов из розничной продуктовой линейки банка.

То есть, это не просто скоринговая система, а целый кредитный комплекс, который взаимодействует с клиентом на протяжении всего срока пользования кредитом?

Да, вы совершенно правы. Например, в системе есть такой модуль как Debt Manager, который будет помогать банку максимально эффективно возвращать просроченные долги, а также поощрять дисциплинированных заемщиков путем увеличения кредитных лимитов и снижения процентной ставки. В рамках работы Debt Manager будет действовать специальный бесплатный сервис по уведомлению клиента о текущей кредитной задолженности через SMS-сообщения и e-mail.

А кто еще пользуются данной системой скоринга?

Пользователями подобных систем являются такие международные финансовые группы, как Citibank, UniCredit Group, OTP bank, Raiffeisen Bаnk, Credium.

Данная система скоринга будет внедряться по всей филиальной сети банка?

После окончания проекта (ориентировочно в июле нынешнего года) Укргазбанк планирует внедрить подобный кредитный конвейер по всей филиальной сети банка, включающей почти 200 точек продаж. Специально для розничного кредитования банк откроет до конца года еще 100 мини-отделений, оснащенных самыми современными банковскими технологиями. Также продажу кредитных продуктов планируется осуществлять через отдаленные каналы доступа: Интернет, мобильную связь, банковские киоски самообслуживания Можно ли предположить, что с массовым внедрением скорринговых систем в украинских банках процентные ставки по потребительским кредитам начнут снижаться? Ставки по потребительским кредитам могут значительно снизиться только благодаря, во-первых, существенному снижению инфляции — хотя бы до пяти процентов в год. Во-вторых, за счет уменьшения кредитных рисков банков. Но это произойдет только после того, как будут надлежащим образом защищены права кредиторов в части взыскания просроченной задолженности по кредитам, а также начнут полноценно работать бюро кредитных историй и коллекторские агентства, профессионально занимающиеся работой с проблемными должниками.

Можно привести пример Чехии, где мы изучали опыт внедрения информационных продуктов. Естественно, мы интересовались процентными ставками для физлиц. Сейчас у них карточные займы по беззалоговым потребительским кредитам обходятся клиентам от 18 до 25% годовых. При этом стоимость ипотечных кредитов в Чехии — до 3% годовых. Разница минимум в 15% — плата за дополнительный риск, которая ниже, чем у нас, как видим, в среднем всего на 5%. Поэтому динамика ставок по потребительским займам будет все-таки в большей степени зависеть от инфляции в Украине.

Данные, необходимые для проведения скоринга

По каким данным проверяет клиентов скоринг? В разных банках пункты анкеты могут отличаться друг от друга. Данные о возрасте, адресе регистрации и семейном положении можно взять из паспорта. Кроме того, клиент должен также указать:

- Информацию об образовании.

- Информацию о трудоустройстве (стаж работы, должность, размер дохода, адрес организации, телефоны контактных лиц).

- Сведения о наличии или отсутствии иждивенцев.

- Сведения о наличии имущества в собственности (недвижимость, автомобиль).

- Данные о действующих кредитах в других банках (вид займа, остаток задолженности и сумма ежемесячных платежей).

Какие структуры используют скоринг

Скоринг проводят банки при выдаче займов физическим лицам, ИП и корпоративным клиентам. Кроме того, скоринг-бюро занимаются:

- оценкой рисков кредитования;

- работой с просроченной задолженностью;

- проведением опросов среди клиентов банка для предварительного анализа платежеспособности.

Для взыскания долгов в досудебном порядке банки могут привлекать к работе с должниками коллекторские агентства – специализированные финансовые организации. Такие компании также проводят скоринг должников, в рамках которого оценивается вероятность погашения долга или передачи дела в суд.

Скоринг не проводится в микрофинансовых организациях, т.к. они выдают займы на небольшие суммы с минимальными требованиями, что компенсируется высокими процентами.

Также скоринг может проводиться оценочными компаниями, которые занимаются экспертизой имущества или бизнеса. Деятельность таких компаний подлежит лицензированию и включает оценку:

- недвижимости;

- транспортных средств;

- ценных бумаг;

- бизнеса;

- оборудования;

- ущерба.

Виды скоринга

Рассмотрим четыре вида скоринга.

Application-scoring

Это самый распространенный вид скоринга, который мы разобрали выше. Application-scoring включает в себя:

- получение данных о заемщике;

- проверку и обработку данных специальной программой;

- получение результата.

Collection-scoring

При этом виде скоринга используется специальная программа, предназначенная для работы с задолженностью, не погашенной в срок. Программа анализирует данные о заемщике и выдает решение о том, как следует поступить, например:

- ограничиться предупреждением;

- применить финансовые санкции;

- передать дело коллекторам.

Что анализирует collection-scoring? В первую очередь, частоту случаев просрочки выплат по ранее выданным кредитам, а также размер задолженности и текущее финансовое положение заемщика.

При возникновении сложных ситуаций (например, потеря работы или длительный период нетрудоспособности) можно обратиться в банк самостоятельно с заявлением о реструктуризации долга — отсрочке оплаты или уменьшении суммы ежемесячного платежа. Многие кредитные организации идут навстречу, принимая во внимание то, что ранее заемщик добросовестно уплачивал кредит в установленные сроки. Если вы попали в сложную ситуацию, обратитесь с таким заявлением в банк, приложив подтверждающие документы (копию трудовой книжки, справку с биржи труда, копию листка нетрудоспособности и др.), не дожидаясь звонка коллекторов.

Behavioral-scoring

Этот вид скоринга используется при установлении лимитов по выдаваемым суммам. Анализ проводится на основании данных за предыдущие периоды:

- своевременность уплаты долгов заемщиком;

- сумма ежемесячных платежей;

- размер ежемесячного дохода.

Пример. У Ирины имеется кредитная карта, с которой оплачиваются некоторые крупные покупки и поездки за границу. В течение всего периода пользования кредиткой Ирина никогда не закрывала долг в течение льготного периода, всегда оплачивая ежемесячный минимальный платеж.

С одной стороны, при минимальном платеже процент по кредитной карте довольно высок и банку это выгодно. С другой — поведение Ирины говорит о том, что в течение нескольких лет лишних денег у нее не было. Является ли такой заемщик надежным? Безусловно, да, поскольку Ирина всегда вносила платежи в срок. Но вот на большой размер выдаваемой суммы или лимит кредитной карты Ирина вряд ли может рассчитывать. А при установлении небольших лимитов банки обычно не требуют подтверждения дохода.

Fraud-scoring

Этот вид определяет вероятность того, что заемщик окажется мошенником. Случаи мошенничества при обращении за кредитом – не редкость. Fraud-scoring используется в комбинации с остальными видами кредитного скоринга. Далее мы разберем более подробно механизм его работы.

Как выглядит процесс заведения и рассмотрения заявки в банках?

При обращении за любым видом кредита (потребкредит, ипотека или кредитная карта) анкетные данные клиента заносятся в банковскую программу.

По факту выделяют два главных этапа работы с заявлением (в некоторых кредитно-финансовых учреждениях их может быть больше — окончательное решение принимает кредитный комитет, но это исключение):

- Автоматическая проверка. На данном этапе анкета обрабатывается банковским скорингом.

- проверка заключается в следующем: введенные паспортные данные проверяются по всем БКИ, с которыми сотрудничает кредитор. Учитываются любые сведения: начиная от даты и суммы первого оформленного кредита, заканчивая качеством исполнения обязательств. Присутствуют просрочки или нет. При наличии важна сумма, периодичность и длительность. Скоринговая программа также анализирует общий профиль клиента: его демографические показатели (возраст, длительность регистрации и проживания по последнему месте, стаж работы, есть ли диплом, трудоустройство по специальности), проверяет по базам на наличие или отсутствие текущих задолженностей перед государственными органами. Глубина проверки устанавливается каждым банком на свое усмотрение и напрямую зависит от кредитной политики организации. В периоды активного привлечения новых клиентов на кредитование, уровень требований и показателей, необходимых для прохождения скоринга, ослабевают. В другие периоды стандарты ужесточаются.

- другая важная функция работы скоринговой программы — установление вероятности выхода заемщиком на просрочку в ближайшие 12 месяцев, то есть каковы шансы, что заемщик выплатит полученный кредит в срок и без задержек. Выводы о возможном успешном погашении кредита строятся на предыдущем поведении клиента и характере его платежной дисциплины. Чем большее количество кредитов было погашено в срок без единой просрочки или досрочно, тем выше шансы, что такой клиент погасит новое обязательство в срок и без задолженностей.

- Когда кредитный скоринг пройден в банке. Происходит ручная проверка, осуществляемая сотрудником службы безопасности или андеррайтером (в некоторых банках после безопасности или аналитика заявку смотрит риск-менеджер). В ручном режиме проверяются указанные в анкете данные — звонок клиенту, на работу или контактным лицам. Анализируются полученные отчет из БКИ. Принимается окончательное решение о возможности выдачи ссуды. Этот этап предусмотрен по всем кредитам, кроме тех, где решение принимается моментально.

Скоринг мошенничества: как он работает

Вы подали заявку на кредит и ждете решения, а его все нет. Вам говорят, что ваша заявка находится на скоринге. Что это значит? Если система обнаружила что-то подозрительное, проверка может занять больше времени. Однако паниковать заранее не стоит.

Вся информация, указанная в кредитной заявке, проверяется на предмет актуальности и достоверности. Например, паспорт или иной документ, удостоверяющий личность, должен отсутствовать в базе украденных или утерянных документов. Контактный номер телефона также должен быть актуален. Ошибка в одной цифре телефонного номера может быть чревата отказом в выдаче кредита.

В качестве адреса компании, где вы трудитесь, указывайте адрес фактического местонахождения. Дело в том, что еще существуют организации, адреса которых являются «массовыми». Это могут быть фирмы, зарегистрированные в больших бизнес-центрах или на территории крупных предприятий. Если вы укажете улицу и номер дома, где зарегистрировано множество фирм, это может снизить вам баллы.

Если у вас временная регистрация и по указанному вами адресу зарегистрировано еще несколько человек, не являющихся вашими родственниками, это также может негативно повлиять на решение банка. Я рекомендую указывать номера телефонов контактных лиц, которые могут подтвердить вашу благонадежность. Это могут быть коллеги или близкие родственники. Но обязательно предупреждайте этих людей о возможном звонке из банка.

Кроме того, у каждого банка есть черный список клиентов. Если ваш номер телефона отличается на одну цифру от номера из такого черного списка, даже это может служить основанием для отнесения вас к категории «подозрительных» клиентов. Система может счесть, что ваш родственник, который был замечен в каких-то незаконных операциях, склоняет вас к мошенничеству.

Что такое скоринговый балл

Скоринговый балл – это показатель надежности заемщика в цифровом выражении, его кредитный рейтинг. Баллы рассчитываются на основании данных кредитной истории.

Кредитный рейтинг зависит от того, как вы рассчитывались с банками по кредитам. Если у вас не было ни одной просрочки, ваш скоринговый балл будет высоким. При отсутствии кредитной истории баллы будут начисляться по другим показателям – семейное положение, возраст, образование, место работы и должность, размер дохода и др.

Как работает система

Предоставленные человеком ответы на вопросы скоринг анализирует в баллах. Особое влияние оказывают ответы о финансовом состоянии человека:

- наличие недвижимости либо движимого имущественного объекта (автомобиля);

- хороший стабильный доход, официальное трудоустройство;

- дорогая бытовая техника;

- трудоспособный возраст потенциального клиента;

- отсутствие иных кредитов, иждивенцев на попечении.

Положительным параметром может стать наличие несовершеннолетних детей и съемного жилья. Это говорит о способности заявителя планировать свои финансы, о его уверенности в будущем.

Снижающие факторы в основном следующие:

- возраст меньше 28 лет либо больше 35;

- местонахождение квартиры в неблагополучных районах;

- работа официантом, курьером и т. д., где высокая квалификация непринципиальна;

- пустая кредитная история: обратившийся в банк человек еще ни разу не оформлял и не выплачивал кредиты;

- если у заявителя есть судимость, то с высокой степенью вероятности в оформлении кредита он получит отказ.

Организации, которые специализируются на продаже скоринговых систем, выявили следующие взаимосвязи факторов и поведения клиентов.

Так, в среднем женщины, семейные пары с детьми и заемщики старшего возраста относятся к своим финансовым обязательствам ответственно. Уровень образования существенной роли не играет — важнее опыт работы не мене 3 лет. Но если у человека нет высшего образования, это может стать минусом. Если сотрудник пообщался с вероятным заемщиком самостоятельно, то он дополняет профиль человека своим впечатлением — внешность заявителя, одежда, часы, гаджеты, жесты, грамотная речь, признаки того, что человек говорит правду либо лжет. От уверенности в себе и внешней опрятности, речи и убежденности зависит общее впечатление, которое вероятный заемщик окажет на представителя финансового учреждения.

По итогам система присваивает каждому пункту анкеты ту или иную оценку, после чего выставляет конечный скоринг балл.

Также идет проверка соответствия действительности данных, предоставленных клиентом (существование указанного им адреса, легальность паспорта). Поэтому для тех, кто интересуется, можно ли обмануть данную систему, ответ будет отрицательным.

Далее специалисты решают, стоит ли тратить время на заявителя и изучать его заявку детальнее или же лучше ему отказать. Что касается МФО, то в этом случае после низкого скорингового балла заявка человека автоматически отклоняется.

Таким образом, у банков и МФО есть своеобразный профиль платежеспособного заемщика. Благодаря скорингу финансовое учреждение автоматизирует поиск именно таких людей среди огромного количества заявителей на оформление кредита.

Подсчет скоринговых баллов

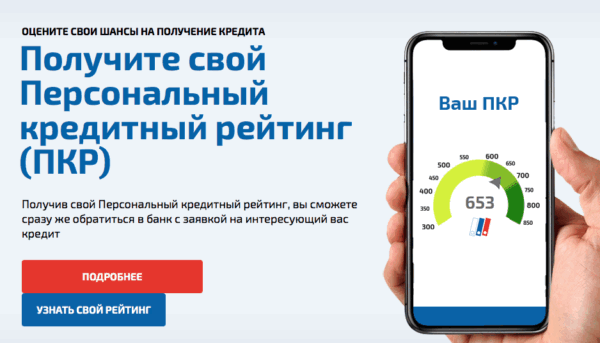

Скоринговые баллы могут быть предоставлены двумя бюро кредитных историй:

- Национальное бюро кредитных историй (НБКИ);

- Объединенное кредитное бюро (ОКБ).

Эти учреждения используют различную шкалу для подсчета кредитного рейтинга.

Расшифровка скоринговых баллов

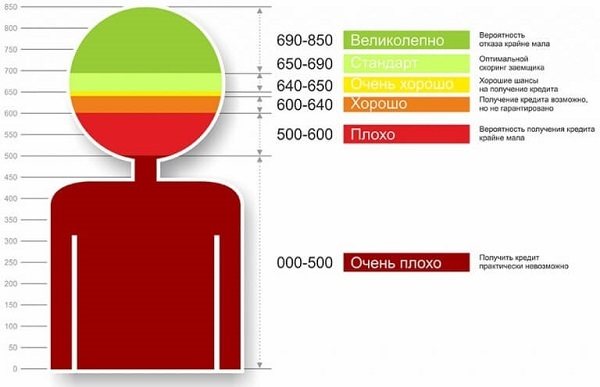

По шкале НБКИ заемщику дается оценка:

- 690-850 баллов – отлично. Кредит будет одобрен с высокой вероятностью в любом банке.

- 650-690 баллов – хорошо. Доступно кредитование на общих условиях.

- 600-650 баллов – удовлетворительно. Вы можете получить кредит, но не в любом банке. Возможно снижение суммы или повышение ставки.

- 500-600 баллов – ниже среднего. Возможен отказ или одобрение небольшой суммы на короткий срок.

- 300-500 баллов – плохо. Высокая вероятность отказа. Такому клиенту могут быть доступны только микрозаймы.

В ОКБ очень высоким считается показатель более 960 баллов. Максимальное значение – 1200 баллов.

Значение скорингового балла для одобрения кредита

Для получения положительного решения необходимо набрать:

- по шкале НБКИ – 650 баллов;

- по шкале ОКБ – более 800 баллов.

Если вы набрали меньшее количество баллов, это не значит, что вам будет выдан отказ. Возможно одобрение кредита, но банк, скорее всего, будет диктовать свои условия.

Что влияет на оценку платежеспособности

Основные факторы, негативно влияющие на кредитный рейтинг:

- Наличие просрочек свыше 30 дней.

- Высокая кредитная нагрузка.

- Возраст кредитной истории менее 1 года.

- Большое количество запросов на проверку кредитной истории за последние 6 месяцев.

Отказ по скорингу — есть ли шансы на одобрение?

Статистика отказов по кредитным заявкам всех БКИ свидетельствует о том, что большая их часть приходится на этап банковского скоринга. Эти отказы чаще всего происходят по причинам:

- Плохой кредитной истории — самая частая причина отклонения анкеты. Текущие или недавно закрытые просрочки, пропуски платежей длительностью свыше 60-90 дней за последние 12-36 месяцев.

- Высокой долговой нагрузки — у клиента много открытых договоров. Либо есть кредиты погашенные, сведения о которых кредитор не обновил в БКИ. Клиент уверен, что кредит закрыт, а при запросе в БКИ банки узнают, что эти кредиты активные. Другая распространенная ошибка — задвоение информации по обязательствам. Клиент по факту выплачивает одну ипотеку, а в БКИ числятся два одинаковых договора.

Как поясняет Екатерина Котова, директор по маркетингу Объединенного кредитного бюро (ОКБ), которое организовал Сбербанк «довольно часто кредитная организация не обновляет информацию о счете в установленный законом срок — пять дней с даты последнего изменения. Тогда возникает ситуация, когда заемщик кредит погасил, а в кредитной истории это не отображено».

- Присутствии в БКИ сведений об открытых микрозаймах, чем больше, тем выше вероятность отказа. Банки не любят клиентов, которые пользуются микрозаймами.

- Наличия долгов по базе ФССП (вариант получения отказа, если у клиента отличная КИ, минимум открытых кредитов или их нет). Банковского программа проверяет и данную информацию.

- Наличия неоплаченных долгов по абонентскому номеру, оформленному на клиента. Операторы сотовой связи (Билайн, Мегафон, МТС) также передают информацию о своих абонентах.

Как узнать свой скоринговый балл

Перед тем, как идти в банк за кредитом, не лишним будет узнать свой кредитный рейтинг. Особенно, если у вас имеются сомнения. Для этого нужно:

- Зарегистрироваться на портале Государственных услуг.

- Узнать, в каком бюро хранится ваша кредитная история.

- Сделать запрос в бюро кредитных историй.

Два раза в год вы можете заказать свою кредитную историю бесплатно. Результаты придут на электронную почту. Также вы можете заказать отчет в бумажном виде.

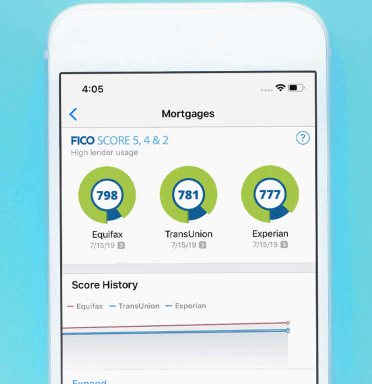

Градация рейтинга в системе FICO: что означает скоринговый балл для заёмщика?

Скоринговая модель FICO помогает определить потенциальную платёжеспособность клиента и присвоить соответствующий рейтинг как заёмщику, так и договору. Следуя принципам оценки FICO, в июне 2017 года Центробанк выпустил постановление № П-590, согласно которому банки должны присваивать каждому кредиту одну из пяти категорий качества. Например, I категория качества — для стандартных кредитов, V категория — для безнадёжных долгов.

Bad (от 300 до 629 баллов). Этот рейтинг означает низкую вероятность одобрения кредитов на выгодных условиях. Такое количество баллов получают заёмщики, ранее проходившие процедуру банкротства, граждане без источников дохода и ликвидных активов в собственности, лица без статуса гражданина. Если при оценке методом FICO клиент получил рейтинг Bad, минимальную сумму заёмных средств можно получить в МФО (микрофинансовой организации) либо под поручительство платёжеспособных третьих лиц (родственников, друзей), либо предоставив залоговое обеспечение.

Fair (от 630 до 689 баллов). Этот рейтинг присваивается клиентам, ранее выплатившим несколько кредитов с существенными задержками, либо часто обращавшимся в банк за получением реструктуризации займа. Вероятность получения кредита на стандартных условиях невысока, однако клиентов с рейтингом Fair кредитуют микрофинансовые организации и некоторые вновь открывшиеся банки. Также заёмщик с рейтингом Fair может оформить небольшой овердрафт к дебетовой карте или взять кредитный «пластик» в банке, обслуживающем зарплатный или пенсионный проект.

Good (от 690 до 719 баллов). Этот рейтинг присваивается добросовестным заёмщикам, регулярно оформляющим различные кредиты. Допускаются небольшие (до 15 календарных дней) задержки платежей, досрочное погашение задолженности или оформление «кредитных каникул» (отсрочка взносов по кредиту). Клиенты с рейтингом Good могут претендовать на льготные условия кредитования в большинстве коммерческих и некоторых государственных банках, займы легко выдаются без поручителей и залога. Если клиент планирует оформить кредит с государственной поддержкой (например, ипотека с материнским капиталом, автокредит с субсидией), рейтинг Good повышает шансы на получения одобрения.

Excellent (от 720 до 850 баллов). Рейтинг присваивается платёжеспособным заёмщикам с длительной (от трёх лет) историей выплаты различных видов кредитов без просрочек, реструктуризаций и «кредитных каникул». Долговая нагрузка клиента не превышает 30% ежемесячного дохода, заёмщик официально трудоустроен на текущем месте работы не менее полугода. Рейтинг Excellent позволяет клиентам свободно выбирать банки для получения кредита, финансовые организации предлагают займы на льготных условиях, одобряют крупные суммы без оформления залога и поручительства.

Градация баллов каждого рейтинга определяется банком или МФО индивидуально. Например, крупные государственные банки могут присваивать рейтинг Good с 700 баллов, микрофинансовые организации — с 650 баллов. В целом, наиболее строго оценивают платёжеспособность и репутацию заёмщика при оформлении займов с государственной поддержкой, а также перед выдачей долгосрочных кредитов на крупные суммы.

Из чего состоит кредитная история

Отчет, полученный в бюро кредитных историй, включает следующие разделы.

- Персональные данные заемщика.

- Кредитный скоринг.

- Статистика – в данном разделе размещена информация о действующих и закрытых кредитах, включая кредитные карты. Раздел состоит из подразделов:

- общий размер задолженности на дату запроса;

- информация о действующих договорах:

- наименование кредитного учреждения;

- статус платежа (при своевременном внесении присваивается статус «своевременно»);

- сумма кредита;

- срок кредитования;

- текущая задолженность;

- информация о закрытых кредитных договорах включает те же пункты, что и по действующим договорам.

- Запросы кредитной истории. В данном разделе содержится информация о том, кто и когда запрашивал кредитную историю в данном бюро.

- Информация о заявлениях и решениях. Здесь можно узнать, когда и куда вы обращались за кредитом, а также результаты решений банков.

- Информация о судебных решениях. Включает сведения о постановлениях судов, вступивших в законную силу.

- Информация об обеспечении и банковских гарантиях.

- Банкротство. Сведения о начатых процедурах банкротства физического лица.

- Контактные данные бюро кредитных историй.

Что может повлиять на кредитную историю и скоринговый балл

Мы уже разобрали ситуацию, при которой заемщикам с одинаковым доходом присваивался разный кредитный рейтинг. Обобщим основные факторы, влияющие на размер рейтинга и кредитную историю:

- Высокий уровень дохода.

- Престижная должность.

- Большой срок работы на последнем месте.

- Своевременность погашения кредитов.

- Высшее образование.

- Зарегистрированный брак и отсутствие иждивенцев.

- Наличие имущества в собственности.

Рекомендации по улучшению кредитного рейтинга перед скорингом

Как же законно увеличить свой скоринговый балл? Понятно, что если у вас нет диплома о высшем образовании или вы не состоите в браке, то с этими пунктами сделать нельзя ничего. Но можно сделать так, чтобы ваш рейтинг возрос за счет других пунктов:

- Закажите кредитную историю, как описано выше. Проверьте, нет ли у вас незакрытых кредитных карт. Иногда ошибка или забывчивость может быть причиной отказа банка по скорингу.

- Если у вас имеется непогашенная задолженность, погасите ее как можно скорее.

- Укажите в анкете дополнительные доходы, если они у вас имеются. Даже при отсутствии документального подтверждения это не будет лишним.

- Откройте депозитный счет в банке. Наличие открытых счетов положительно влияет на кредитный рейтинг.

- Предоставляйте только достоверную информацию и не бойтесь указывать телефоны контактных лиц.

Итоги

Методика оценки потенциальных заёмщиков (скоринга) FICO основывается на кредитной истории (Payment History), текущей долговой нагрузке (Amounts Owed), продолжительности пользования кредитами (Length of Credit History), разновидностях и частоте оформления займов (Credit Mix и New Credit). Впервые скоринг по принципам FICO был использован в США, на сегодняшний день модель оценки широко применяется в Российской Федерации. Например, кредитный рейтинг FICO использует Национальное бюро кредитных историй, Сбербанк, банк ВТБ.

Согласно скорингу по методу FICO, каждому клиенту присваивается количество баллов и рейтинг, определяющий качество предоставляемого кредита. Например, заёмщик с высоким уровнем дохода и частыми мелкими просрочками получает рейтинг Good, соответствующий II категории качества (кредиты, выданные без дополнительных льгот). Российское законодательство и внутренние банковские регламенты позволяют финансовым организациям внедрять уникальные модели скоринга на основе FICO, устанавливать собственные градации рейтинга. Небольшие частные банки и микрофинансовые организации более лояльно оценивают кредитные истории заёмщиков, наиболее строгий отбор проходят клиенты крупных государственных корпораций.

Преимущества и недостатки скоринговой системы

Простыми словами, скоринг – это проверка надежности заемщика, проводимая для оценки рисков банка. Система скоринга имеет как преимущества, так и недостатки.

Преимущества

- Быстрое рассмотрение заявки.

- Минимальные затраты на оценку заемщика.

- Отсутствие субъективного мнения сотрудника банка и других рисков из категории «человеческий фактор».

- Выявление рисков мошенничества с помощью автоматизированной системы.

Недостатки

- Скоринговая система анализирует не клиента, а информацию, которая им предоставлена. Таким образом, есть риск того, что заемщик может подготовить правильные ответы заранее.

- Программа имеет технические несовершенства и нуждается в постоянном обновлении.

- Для клиентов без кредитной истории рассмотреть заявку с помощью системы скоринга будет сложно, поскольку программа не может предугадать поведение потенциального заемщика.

Как скоринговая система оценивает данные?

При проверке скоринговая система использует только те данные, которые можно получить легальным путем, например:

- анализ заявки на займ или кредит и приложенную к ней анкету. Вопросы составлены таким образом, чтобы как можно точно оценить финансовые возможности клиента и его надежность. Это называется заявочным скорингом.

- оценка кредитного поведения клиента. Если клиент не допускал просрочек, кредитная организация может предложить ему дополнительные услуги.Такой пример кредитного скоринга называется поведенческим.

- скоринг мошенничества – еще одна форма оценки заемщика. Это означает, что банк или МФО будут определять, не совершит ли потенциальный клиент намеренного уклонения от возврата займа – то есть, не окажется ли он мошенником. К сожалению, 1 из 10 случаев невозврата займов относится как раз к мошенничеству со стороны заемщика, который изначально не собирался возвращать полученные средства.

Большинство современных скоринговых систем имеют алгоритм самообучения – иными словами, программа учитывает все модели поведения заемщиков, которые когда-либо брали займ или кредит в данной финансовой организации.

Возможен ли обман системы скоринга

Обмануть скоринг невозможно и не следует пытаться это делать. Информация по вашей задолженности проверяется всегда и сокрытие данных может быть приравнено к мошенничеству.

Если у вас имеются доходы, которые не могут быть подтверждены справкой, оставляйте телефоны контактных лиц, например, вашего руководителя или бухгалтера. Предупредите этих людей о возможном звонке из банка. Сотрудники должны устно подтвердить сумму дохода, указанную вами в анкете. Если вы заведомо указали сумму больше, чем вы получаете, и бухгалтер эти сведения не подтвердит, вас также могут занести в список мошенников.

Кроме того, следует помнить, что скоринг существует не просто так. Если вы указали сумму дохода 225 000 руб. (3 000 $ или 87 000 грн.), а получаете 60 000 руб. (800 $ или 23 200 грн.), подумайте, как вы будете выплачивать кредит, останутся ли у вас средства на жизнь. Перед подписанием заявки ознакомьтесь с предварительным ежемесячным графиком платежей.

Что делать, я нашел ошибку в своей кредитной истории

Бывают неприятные ситуации, когда банк отказывает в кредите без объяснения причин. Заказав кредитную историю, человек находит в ней ошибку. Что нужно делать в таких случаях?

Большинство ошибок совершается по вине человеческого фактора. Например, сотрудник банка не передал в БКИ сведения о погашенном кредите. А может быть, вас перепутали с однофамильцем и внесли в вашу кредитную историю чужой кредит. Или произошел технический сбой в программе.

Во всех этих случаях разбираться с проблемой вам придется самостоятельно. Не лишним будет знать, что к банкам применяются санкции за сообщение недостоверной информации в БКИ. Сотруднику БКИ за ошибку тоже грозит штраф.

Алгоритм действий такой:

- Идем в банк и получаем справку о том, что кредит погашен полностью. В справке должен присутствовать ваш уникальный номер субъекта кредитной истории. Возможно, для того, чтобы узнать этот номер, нужно написать отдельное заявление.

- Если вам приписали несуществующий заем, обращайтесь в банк, кредит которого ошибочно числится за вами. Там вам должны выдать справку о всех ранее выданных кредитах, если таковые имелись. Если вы никогда не кредитовались в этом банке, запросите подтверждение.

- С полученными документами обращаемся в БКИ. Это сделать можно один раз в год в письменной форме, бесплатно. Помимо этого, вы имеете право на неограниченное количество платных запросов в электронной форме. Такой запрос можно подать на сайте Центробанка.

- Ошибка должна быть исправлена сотрудником БКИ в течение 30 дней, после чего уже исправленная кредитная история придет вам на почту.

- В случае отказа сотрудника БКИ в корректировке данных у вас есть право обратиться в суд или Роспотребнадзор.