Банкротство физического лица с залоговым имуществом

Из-за тяжелой жизненной ситуации не можете расплатиться по кредиту или ипотеке? Бизнес оказался не рентабельным и прогорел, а долги остались? Организация терпит убытки и не в состоянии обеспечить свои долговые обязательства?

Выход есть. Законный способ списать все долги – провести процедуру признания несостоятельности.

Из-за тяжелой жизненной ситуации не можете расплатиться по кредиту или ипотеке? Бизнес оказался не рентабельным и прогорел, а долги остались? Организация терпит убытки и не в состоянии обеспечить свои долговые обязательства?

Выход есть. Законный способ списать все долги – провести процедуру признания несостоятельности.

Боитесь, что банки отберут залоговое имущество при банкротстве – обращайтесь в ООО «Главбанкрот». Грамотная стратегия обеспечит полное списание долга и сохранность залога.

Стоимость процедуры

Отсутствие имущества

Порой результаты работы управляющего по установлению имущества должника для последующей реализации не увенчиваются успехом по причине его полного отсутствия. В таком случае стадия торгов минуется и лицу присваивается статус банкрота.

Одновременно с этим судом принимается решение о списании долгов с неплатежеспособного лица. Аннулируются все неисполненные обязательства, как заявленные, так и нет, если они не входят в перечень тех, которые невозможно аннулировать.

Лицо, признанное банкротом, также претерпевает правоограничения. Так, до 3 лет нельзя занимать руководящие должности, запрещено заниматься предпринимательством до 5 лет. Получение кредита возможно при условии уведомления кредитной организации об имеющемся статусе.

Отдельная категория долгов не списывается ни при каких условиях и возможна продажа имущества после банкротства физического лица в случае появления новых объектов

Банкротство физического лица с залоговым имуществом

Из-за тяжелой жизненной ситуации не можете расплатиться по кредиту или ипотеке? Бизнес оказался не рентабельным и прогорел, а долги остались? Организация терпит убытки и не в состоянии обеспечить свои долговые обязательства?

Выход есть. Законный способ списать все долги – провести процедуру признания несостоятельности.

Из-за тяжелой жизненной ситуации не можете расплатиться по кредиту или ипотеке? Бизнес оказался не рентабельным и прогорел, а долги остались? Организация терпит убытки и не в состоянии обеспечить свои долговые обязательства?

Выход есть. Законный способ списать все долги – провести процедуру признания несостоятельности.

Боитесь, что банки отберут залоговое имущество при банкротстве – обращайтесь в ООО «Главбанкрот». Грамотная стратегия обеспечит полное списание долга и сохранность залога.

Стоимость процедуры

Стоимость процедуры

Залоговое имущество в деле о банкротстве может реализоваться двумя способами:

- публичные торги;

- аукцион.

Для проведения этих мероприятий арбитражный суд назначает конкурсного управляющего, который:

- занимается формированием конкурсной массы;

- проводит оценку имущества;

- публикует объявления о торгах и их результатах.

Оплата за услуги производится за счет средств должника, размер зависит от общей стоимости залогового имущества должника и составляет:

- при балансовой стоимости активов до 250 тыс. руб. конкурсному управляющему отчисляют не более 10 %;

- до 1 млн. руб. – 25 000 рублей и 8 % от стоимости имущества в размере, превышающем 250 000 рублей;

- 1 млн.-3 млн. руб. – до 80 000 рублей и 5 % от суммы, превышающей стоимость в 1 млн.;

- до 10 млн. рублей – фиксированная ставка составляет 185 тысяч руб. и 3 % от суммы превышения стоимости залогового имущества над 3 млн.;

- от 100 до 300 миллионов – 1 295 000 рублей и 0,5 % суммы, превышающей 10 млн.;

- до 1 млрд. руб. – 2 295 000 и 0,1 %;

- при стоимости активов более 3 миллиардов рублей, управляющему отчисляется 2 995 000 рублей и 0,01 % от разницы между стоимостью имущества и 1 миллиардом рублей.

Также в расходы включают стоимость публикаций объявлений в Едином Федеральном Реестре Сведений о банкротстве и в «Коммерсанте».

Если вы не согласны с привлечением каких-либо лиц для проведения процедуры и считаете размер оплаты их услуг необоснованными, можно подать обжалование в арбитражный суд.

Правильно избранная тактика поможет сохранить залоговое имущество или свести к минимуму дополнительные расходы.

Порядок реализации залогового имущества при банкротстве

Порядок реализации залогового имущества при банкротстве

- После признания должника банкротом, следует процедура реализации конкурсной массы. Судья утверждает конкурсного управляющего.

- Подготовительный этап

. Управляющий составляет опись имущества, для юридических лиц проводят инвентаризацию, оценивают активы.

Составляет отчет, в котором указывает рыночную стоимость залогового имущества (определенную оценщиком), условия, способы и сроки реализации залогового имущества при банкротстве.

Финансовый управляющий на имя должника открывает специальный счет, на который будут поступать вырученные от торгов деньги.

- Уведомление

. Суд направляет залогодателю или должнику извещение о том, что имущество будет выставлено на торги. В извещении указывают полную информацию о должнике, залогодателе, виде имущества, его стоимости, месте нахождения, а также о дате и времени проведения торгов.

- Публикация

. Управляющий публикует в открытых источниках объявления о предстоящих торгах, заинтересованные лица должны внести авансовый платеж в размере 5 % от стоимости имущества.

- Торги

. Реализация проходит в три стадии: первичные, вторичные, публичные торги. На каждой стадии первоначальная стоимость снижается. Процедура регламентируется ст. 110, 111 Закона № 127-ФЗ.

- Покрытие долговых обязательств

. 70 % от стоимости залогового имущества перечисляется в счет задолженности залогодержателю. Остальные 20 % суд разделяет между другими кредиторами в порядке очереди. 10 % на покрытие судебных издержек и расходов на организацию торгов.

Если после уплаты всех долгов, на специальном счете остаются деньги, их отдают должнику. Если денег, вырученных от продажи квартиры, машины гражданина не хватает на покрытие всех долгов, то суд все равно признает обязательства выполненными.

Но в случае с индивидуальным предпринимателем, не покрытые долги перейдут к нему, как к физическому лицу.

Плюсы и минусы

Плюсы и минусы

| Плюсы | Минусы |

|

|

|

|

|

|

Как при банкротстве сохранить залоговое имущество

Как при банкротстве сохранить залоговое имущество

В соответствии с ч. 1, ст. 466 ГПК РФ, взыскания не могут распространятся на единственное жилье должника, если оно не является ипотечным. Чтобы избежать изъятия квартиры, дома, нужно постараться добиться реструктуризации долга или мирового соглашения.

Оставление залогового имущества за собой в банкротстве – это реально. Обращайтесь в ООО «Глав банкрот»: многолетний опыт и грамотные специалисты разработали ряд схем, которые позволяют вывести из конкурсной массы залоговое имущество. Для каждого случая мы ищем индивидуальное решение проблемы, которое даст максимальный эффект.

Банкротство физического лица с залоговым имуществом

Из-за тяжелой жизненной ситуации не можете расплатиться по кредиту или ипотеке? Бизнес оказался не рентабельным и прогорел, а долги остались? Организация терпит убытки и не в состоянии обеспечить свои долговые обязательства?

Выход есть. Законный способ списать все долги – провести процедуру признания несостоятельности.

Боитесь, что банки отберут залоговое имущество при банкротстве – обращайтесь в ООО «Главбанкрот». Грамотная стратегия обеспечит полное списание долга и сохранность залога.

Стоимость процедуры

Как при банкротстве сохранить залоговое имущество

В соответствии с ч. 1, ст. 466 ГПК РФ, взыскания не могут распространятся на единственное жилье должника, если оно не является ипотечным. Чтобы избежать изъятия квартиры, дома, нужно постараться добиться реструктуризации долга или мирового соглашения.

Оставление залогового имущества за собой в банкротстве – это реально. Обращайтесь в ООО «Глав банкрот»: многолетний опыт и грамотные специалисты разработали ряд схем, которые позволяют вывести из конкурсной массы залоговое имущество. Для каждого случая мы ищем индивидуальное решение проблемы, которое даст максимальный эффект.

Источник: https://glavbankrot.ru/sovety-yuristov/kak-prokhodit-bankrotstvo-fizicheskogo-litsa-s-zalogovym-imushchestvom/

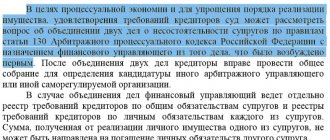

Имущество супругов

Теперь еще одна интересная тема – как можно избежать рисков мужу или жене потенциального банкрота? Отметим сразу – если супруги пребывают в разводе, банкротство одного из них никоим образом не отразится на имуществе другого.

Совсем другая история получается с имуществом супруга банкрота, которое пребывает в режиме совместной собственности. Согласно последнему определению ВС РФ, вся собственность, которая находится во владении супругов, подлежит реализации с последующим возвратом 50% от вырученных средств за продажу второму супругу.

В ВС рассматривалось дело, в котором банкрот требовал исключить из конкурсной массы часть имущества. Оно официально принадлежало его жене, согласно положениям заключенного между супругами брачного контракта. Однако Высший суд не согласился с должником, сославшись на режим совместной собственности. Можно сделать вывод, что имущество супруги при банкротстве мужа так или иначе будет реализовано.

Интересно, что имущество детей аналогично подлежит реализации. Но, как правило, такие прецеденты встречаются редко, поскольку дети обычно ничем не владеют. Исключение составляют ситуации, когда на ребенка переходит наследство. Но и тут обычно право распоряжения имуществом предоставлено его родителям.

Сроки реализации имущества в процедуре обычно составляют 6 месяцев, точные даты определяет суд в каждом отдельном деле.

Помимо уже отмеченных институтов семейного права супруги в целях поддержки семьи и регулирования имущественных отношений могут обратить внимание на иностранные механизмы, например, дискреционные трасты и частные (семейные) фонды.

Более того, с учетом роста числа международных браков использование таких структур в определенных случаях может быть даже более целесообразным по сравнению с иными инструментами. При этом нельзя исключать риска оспаривания иностранных механизмов за рубежом, в частности, в случае недобросовестных действий учредителей при создании таких структур и передаче активов в них.

Кроме того, с учетом начавшегося автоматического обмена налоговой информацией и общего повышения прозрачности владения активами в мире к таким структурам в будущем будут присматриваться внимательнее, чтобы понять, не были ли нарушены интересы, например кредиторов, при их создании и передаче активов. В этой связи мы опять возвращаемся к вопросу о своевременности их учреждения.

Поэтому если супруги (или один из супругов) планируют создать иностранные структуры, нужно подумать над такими важными вопросами, как перевод в них активов, управление и контроль, планирование преемственности, наличие требований кредиторов супругов, а также налоговые и иные аспекты.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Имущество при банкротстве физических лиц: как сохранить жильё

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ ЮРИСТА

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ ЮРИСТА

8— Москва и область

8— Москва и область

8— Санкт-Петербург и область

8— Санкт-Петербург и область

8доб. 786 — Бесплатно по всей России

8доб. 786 — Бесплатно по всей России

Сохраняется или нет единственное жильё при банкротстве физического лица – вопрос неоднозначный. Многое зависит от статуса недвижимости и финансового положения самого банкротящегося лица. По общему правилу, единственная квартира остаётся, а ипотечная изымается в любом случае. Но есть некоторые особенности, которые нужно учитывать.

Условия сохранения единственного жилья при банкротстве физлица

Условия сохранения единственного жилья при банкротстве физлица

Банкротство предусматривает списание долгов заёмщика, если у него нет больше возможности платить по ним. Но при этом требования кредиторов должны удовлетворяться. Это значит, что за долги банкрот будет рассчитываться собственным имуществом.

Законом строго оговорено, что могут забрать при банкротстве физ. лица. Это:

- денежные средства и активы;

- мебель и бытовая техника дороже 10 000 рублей;

- предметы роскоши;

- дорогостоящая одежда;

- автомобиль и т. д.

При этом не подлежат изъятию личные вещи, игрушки, детская одежда, лекарства, продукты питания, предметы быта, инструменты для заработка и другое подобное имущество. Если вы докажете, что автомобиль вам необходим для работы, то суд может оставить и его.

Вопрос о том, отберут квартиру или нет, стоит особенно остро. Остаться на улице не хочется никому.

Если жилище является единственным, то его забрать за долги не могут. Но если у банкрота есть другая недвижимость, например, доля в квартире родителей или частный дом, пригодный для проживания – квартира будет изъята и реализована на аукционе, а с полученных средств будут погашены долги перед кредиторами.

В законе указано, при каких обстоятельствах судебные приставы имеют право изымать единственную квартиру, даже если у проживающих в ней есть доля. Если квартира находится в залоге у банка, то она изымается в его пользу, а банкрот должен покинуть помещение.

Особенности реализации залогового имущества при банкротстве

Особенности реализации залогового имущества при банкротстве

При подаче заявления на банкротство составляется реестр кредиторов. В нем указывается, кому и сколько обязан выплатить должник, а также имущество, направленное на обеспечение займов.

Если единственная квартира находится под залогом, то залогодержатель обычно первым подключается к процедуре банкротства. Его право собственности подтверждается ипотечным договором, закладной и другими правоустанавливающими документами.

Залоговое имущество при банкротстве изымается и реализуется им самостоятельно. Полученные средства распределяются так:

- до 70% – уходят кредитору, подтвердившему залог;

- 20% – перечисляются финуправляющему, и тот погашает с их помощью другие требования кредиторов;

- 10% – переводятся на судебный депозит, из них оплачиваются судебные издержки и оплата работы управляющего.

Если размер долга перед залогодателем меньше 70% стоимости недвижимости, то тот получает средства пропорционально задолженности, а остальное распределяется между прочими кредиторами.

Как производится оценка

Как производится оценка

Существует мнение, что финуправляющий осуществляет оценку и с ним можно как-то «договориться». На самом деле цену имущества при банкротстве устанавливает судья на основании отчёта оценщика.

Если должник не согласен с ней, он может нанять независимого оценщика. Он произведёт оценку стоимости имущества, которое стало предметом разбирательств, и выдаст своё заключение.

Суд может принять его точку зрения, но имеет право и оставить свою цену.

От финуправляющего во время банкротства зависит многое. Он может направить на выплату долгов предметы, совокупная стоимость которых равна размеру долга, при этом сохранить автомобиль или квартиру банкрота.

За что единственное жильё может быть изъято

За что единственное жильё может быть изъято

Таким образом, при банкротстве физических лиц единственное жильё может быть изъято, если только оно находится под обременением. Залогодержателем может оказаться не только банк, но и любое МФО, кредитно-потребительский кооператив или частное лицо.

Важно понимать, что изъята может быть не только ипотечная недвижимость. Если банкрот взял потребительский кредит под залог своей квартиры, то заимодавец истребует её в первую очередь, даже если она единственная.

Сумма долга

Сумма долга

Размер задолженности имеет ключевое значение при банкротстве, а именно при конфискации. Так, квартиру не смогут забрать, если размер долга составляет меньше 5% от оценочной стоимости.

Кроме того, если жилище не является единственным, то его могут не забрать, если дохода от реализации прочего имущества хватит на погашение обязательств.

Важное значение имеет и доход заёмщика. Если его величина постоянная, а размер обязательств относительно невелик, то суд может назначить реструктуризацию долга вместо реализации имущества.

Как стать банкротом и при этом сохранить собственность

Как стать банкротом и при этом сохранить собственность

Вопрос о том, как сохранить имущество и стать банкротом, интересует многих должников. Стоит сразу отметить, что противозаконные действия наподобие фиктивной продажи или подкупа управляющего далее рассматриваться не будут. Существуют законные методы сохранения жилья в собственности:

- Проведение реструктуризации через суд или по договорённости с банком. Чаще всего работает, когда у заёмщика только один кредитор, он же – держатель единственного залогового жилья. Реструктуризация для него интересней, так как он получит весь долг плюс проценты, а не 70% от залога.

- Проведение реструктуризации через другой банк. В этом случае берётся обычный кредит, с помощью которого погашается действующий ипотечный договор, квартира выводится из-под залога. Если она будет единственная, то останется у заёмщика. Но такое действие надо производить заранее, так как ни один банк не будет связываться с потенциальным банкротом.

- Продажа имущества. Ещё один способ сохранить жильё – продать его близкому родственнику или другу. Но нужно учесть, что финуправляющий имеет право опротестовать все сделки, совершённые за последние 3 года. Если он докажет, что продажа жилья носила фиктивный характер, то сделка будет расторгнута.

- Заключить брачный договор с разделением долей. В этом случае жильё всё равно будет потеряно. Но банк будет обязан вернуть супруге заёмщика деньги, пропорциональные стоимости её доли (после изъятия тела кредита и процентов). После того как средства будут переданы супруге, семья сможет приобрести другое жильё.

- Включение в долю детей. В этом случае продажа жилья не сможет пройти без одобрения органа опеки и попечительства, а те, естественно, его не дадут. Но так просто выделить детям долю во время банкротства не получится – это нужно делать либо до оформления ипотеки с согласия банка, либо после снятия обременения, т. е. погашения кредита.

В любом случае потенциальному банкроту необходима консультация профессионального адвоката, специализирующегося на делах о несостоятельности, чтобы тот помог сохранить имущество.

Если собственности нет

Если собственности нет

Если у должника нет никакого имущества, а изъятие единственного жилья не происходит, то суду не остаётся ничего иного, кроме как признать долги безнадёжными и списать их. При этом нельзя избавиться от необходимости уплачивать:

- алименты;

- зарплату сотрудникам;

- долг за ЖКХ;

- назначенные судом выплаты по некоторым делам.

Непосредственно после банкротства на бывшего должника будут действовать ограничения:

- он не сможет занимать руководящий пост в компании или быть госслужащим;

- не будет иметь права заниматься бизнесом в течение 5 лет;

- большинство крупных сделок он будет производить при одобрении управляющего.

А также банкрот не сможет брать новые кредиты и займы, предварительно не оповестив кредитора о своей финансовой несостоятельности.

Ипотека и залог: разоблачаем мифы

Ипотека и залог: разоблачаем мифы

Основные заблуждения касаемо ипотеки при банкротстве таковы:

- можно осуществить продажу дома родственнику, а потом вернуть себе собственность: такая сделка будет расторгнута, если она производилась в течение трёх лет и финуправляющий докажет факт родства;

- если квартиру переписать на супругу, не придётся её отдавать банку: на самом деле, пока ипотека не выплачена, супруги обладают равными обязательствами в отношении долга и до погашения кредита разделить или переписать её не получится;

Таким образом, сохранение жилья возможно только у тех банкротов, которые обладают единственной квартирой в собственности, при этом та не находится в залоге либо в числе собственников находятся дети. Во всех остальных случаях с недвижимостью, скорее всего, придётся расстаться. Чем больше долг, тем меньше шансов сохранить жильё за собой.

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ ЮРИСТА

8доб. 786 — Бесплатно по всей России

Источник: https://zen.yandex.ru/media/bankrotof_net/imuscestvo-pri-bankrotstve-fizicheskih-lic-kak-sohranit-jile-5c0cb2ab9e2c8400a953e44a

Если собственности нет

Если у должника нет никакого имущества, а изъятие единственного жилья не происходит, то суду не остаётся ничего иного, кроме как признать долги безнадёжными и списать их. При этом нельзя избавиться от необходимости уплачивать:

- алименты;

- зарплату сотрудникам;

- долг за ЖКХ;

- назначенные судом выплаты по некоторым делам.

Непосредственно после банкротства на бывшего должника будут действовать ограничения:

- он не сможет занимать руководящий пост в компании или быть госслужащим;

- не будет иметь права заниматься бизнесом в течение 5 лет;

- большинство крупных сделок он будет производить при одобрении управляющего.

А также банкрот не сможет брать новые кредиты и займы, предварительно не оповестив кредитора о своей финансовой несостоятельности.

Срок распродажи объектов из имущественной массы

Нормативно на федеральном уровне определено, что на этап реализации имущества отведено не больше 6 месяцев. Чаще эта стадия занимает 4 месяца. В течение всего времени реализации имущества, в отношении субъекта устанавливаются меры ограничения (запрещено покидать пределы страны, отчуждать, уничтожать имущество и т. д.). По результатам исполнения обязанностей в рамках данной стации, управляющий отчитывается перед судом и кредиторами.

В случае если установленного срока на реализацию не хватает по объективным причинам, управляющий обращается к суду, и тот, если сочтет необходимым, сделает уступки и продлит сроки. Чаще всего увеличение времени требуется, если возникают препятствия при возврате незаконно отчужденного имущества. Продление может осуществляться неоднократно.

Метки: банкротство, залоговый, имущество, сохранять

« Предыдущая запись

Видео: наши услуги по банкротству физ. лиц

(5 оценок, среднее: 5,00 из 5)

Последняя редакция 24 июля 2019

Время на прочтение 7 минут

Иногда обстоятельства складываются так, что кроме признания банкротства нет иного выхода. Первое, что будет интересовать должника в такой ситуации – что происходит с имуществом при банкротстве физических лиц. Финансовые управляющие утверждают, что даже в самых сложных ситуациях есть все шансы спасти имущество, их опыт и судебная практика это подтверждают. В этой статье мы собрали экспертные мнения и разобрали многие реальные ситуации из жизни, опираясь на действующее законодательство и, в частности, на Закон «О банкротстве физических лиц». Итак, как сохранить имущество при банкротстве? Что говорят эксперты?

Бытовая техника

Согласно Постановлению № 50 Пленума Верховного Суда РФ от 17.11.2015 г., должнику могут оставить имущество, которое необходимо для удовлетворения бытовых потребностей в питании, лечении, гигиене и отдыхе.

Следуя логике, не должны забирать:

- стиральную машину;

- холодильник;

- телевизор;

- кухонную плиту;

- кондиционер и т. д.

На практике вопрос решают судебные приставы с учетом ценности каждого предмета, его фактического использования, а также возможности замены на аналогичный предмет, но меньшей стоимости. Например, если в доме три телевизора, то два заберут, а один оставят (самый дешевый). При несогласии с решением, его можно оспорить в суде.