По данным Центробанка РФ, общая задолженность россиян по микрокредитам сейчас превышает 100 миллиардов рублей и быстро увеличивается. В отличие от банковского кредита, микрозаймы в случае просрочки обладают неприятным свойством нарастать, как снежный ком. В связи с этим растет популярность их рефинансирования.

В Агентстве по рефинансированию микрозаймов отмечают, что только за I полугодие 2017-го спрос на данную услугу вырос более чем на треть, а средняя сумма перекредитования выросла со 100 000 до 120 000 рублей. Поговорим о том, что такое рефинансирование микрозаймов и как им воспользоваться.

История из жизни

«Сдуру взяла в июле 2020 года микрозайм 3 тысячи рублей на 14 дней. Один раз заплатила 2 т.р., а потом потеряла работу, и займ завис. 30 ноября мне позвонили из МФО и предложили побеседовать. На встрече показали бумагу с долгом в 66 тысяч. Я чуть со стула не упала, а они объяснили: каждый день просрочки шли проценты (по 2%), штрафы по 0,25%, еще какие-то неустойки. Я сказала, что сижу без работы и таких денег у меня нет.

Ответили, что понимают мое сложное положение и если до конца недели оплачу 40 тысяч, остальной долг простят. Со знанием дела рассказали, где можно быстро взять денег (продать драгоценности, выпросить у друзей и знакомых, взять кредит на родственников и так далее). Пригрозили, конечно. Не думала, что из-за невозвращенной тысячи они так разойдутся».

Драматизма ситуации добавляет тот факт, что и взыскивают долги МФО куда агрессивнее, чем банки. Поэтому, если вам дорога ваша репутация, а также спокойствие семьи, попытайтесь любыми путями избавиться от задолженности, а лучше – и от самого микрозайма. Один из лучших способов сделать это – рефинансирование.

Как рефинансировать микрозайм

Поскольку микрозаймы выдаются, как правило, без серьезной проверки кредитной истории и платежеспособности заемщика, финансовые организации априори рассматривают клиентов МФО как фактор повышенного риска. Отсюда определенные ограничения на перекредитование.

Проще всего рефинансировать микрозайм на ранней стадии, когда вы исправно выплачиваете задолженность. В этом случае (и если раньше не было просрочек) вы являетесь обладателем хорошей кредитной истории, и вам доступны продукты многих банков.

Да, чаще всего получить можно не самый выгодный кредит, к тому же обремененный страховкой, но по сравнению с сотнями процентов годовых от МФО такие условия покажутся манной небесной.

Другое дело, если вы уже допустили просрочку, которая отразилась в кредитной истории. В этом случае спектр возможностей для вас быстро сужается. Рефинансирование в другой микрофинансовой организации либо новый кредит в своей – вот и все варианты.

Правда, есть возможность существенно улучшить условия. В большинстве МФО каждый последующий микрозайм дается под более выгодный процент, нежели предыдущий. Даже при большом долге вероятность перекредитования остается, особенно если у вас нет ликвидного имущества.

Для микрофинансовой организации логичнее получить от вас хоть что-то, нежели бесперспективно трясти заемщика при помощи коллекторов или подавать на него в суд.

Чем опасны незакрытые долги в МФО

Многие заемщики даже не представляют, насколько опасной будет для них невыплата микрозайма. Последствия такой оплошности неприятны для клиента МФО и членов его семьи:

- штрафные санкции – проценты по долгу могут превысить тело кредита в 2-3 раза, на них не действуют никакие ограничения, если не обращаться в суд, и сумма в 10 000 через несколько месяцев может превратиться в 100 000 рублей;

- «продажа» долга коллекторам – эти профессиональные взыскатели действуют подчас самыми жесткими методами;

- судебные иски – МФО редко решают вопрос таким способом, но если будет реализован подобный сценарий, то должник оплатит все издержки, исполнительный сбор и рискует своим имуществом, которое могут описать приставы.

К тому же заемщик не сможет вылететь за границу, так как приставы вправе вынести запрет на выезд даже за долг в размере 10 000 рублей.

Важно!

Но суд можно рассматривать как спасательный круг, если долги по процентам давно превысили тело кредита в несколько раз. По закону, МФО обязана прекратить начислять проценты, когда их общий размер превысил сам долг более чем в 2,5 раза, и после суда должнику следует выплатить только эту сумму.

Три способа рефинансировать микрозайм

Чтобы выкрутиться из надвигающейся или углубляющейся долговой ямы, можно пойти тремя путями.

Способ #1: Рефинансирование микрозайма в банке

Самые удачливые держатели займов МФО перекредитовываются в банках. Чаще всего речь идет не о рефинансировании в полном смысле этого слова, а о новом потребкредите, которым клиент банка самостоятельно гасит микрозайм.

Как правило, происходит это на раннем этапе образования задолженности. А поскольку средняя сумма микрозайма в РФ не превышает 30 тысяч рублей, взять аналогичный или чуть больший кредит, имея хорошую кредитную историю, оказывается не так уж и сложно.

Наиболее реальным вариантом будет оформление кредитной карты либо получение кредита без подтверждения доходов. Существует мнение, что есть банки, где на кредитную историю не смотрят совсем, но это не так. КИ могут не проверять в МФО (и то таких организаций всё меньше), а банк всегда анализирует кредитное прошлое клиента.

Другое дело, что Тинькофф, Ренессанс Кредит или Хоум Кредит банк намного лояльнее относятся к соотношению доходов заемщика и суммы кредита, нежели, например, Райффайзенбанк или ВТБ24, поэтому получить кредит в этих финансовых учреждениях будет проще, чем в других.

Выводы

Микрозаймы – это легкие деньги, которые могут привести к серьезной закредитованности. Поэтому к обращениям в МФО нельзя относиться легкомысленно – нужно трезво оценивать свои возможности и всегда выполнять свои обязательства.

А если ситуация с просрочкой уже возникла, нельзя прятаться и ждать пока решение придет само собой. Рефинансирование – это единственная возможность избежать долговой ямы и неприятной процедуры принудительного взыскания долгов.

- Похожие записи

- Что будет, если не отдавать микрозайм: реальные последствия и законные основания не платить по займу

- В чем суть рефинансирования кредита

- Банк отказал в рефинансировании потребительского займа: что делать?

- Возможно ли рефинансирование потребительских кредитов без отказа

- Рефинансирование кредитной карты: лучшие предложения банков в 2020 году

- Отказали в рефинансировании в Сбербанке: что делать

Добавить комментарий Отменить ответ

Как оформить рефинансирование микрозайма

Схема оформления перекредитования стандартна. У всех МФО, рефинансирующих микрокредиты, есть онлайн-форма заявки, по которой в течение от 1 часа до 1 суток принимается решение. Если всё в порядке, вы присылаете новому кредитору сканы договоров по рефинансируемым займам.

Затем МФО предлагает выбрать размер ежемесячного платежа (не произвольно, конечно, а в пределах действующих программ). Подписывается договор, в котором обозначается целевой характер займа, сумма, условия и реквизиты получателя денег. Средства перечисляются на счет предыдущего кредитора.

Впрочем, происходит так не везде: например, в «Аналитик Финанс» вы получите деньги на руки, после оплаты потребуется подтверждение закрытия займов в других МФО, иначе ставка может вырасти с 80% годовых до 360%. Затем начинается оплата по новому графику – обычно ежемесячно или два раза в месяц, не чаще.

При рефинансировании микрозайма в банке процедура аналогична получению нового кредита (да она таковой и является в реальности). Вы подаете заявку и документы, дожидаетесь одобрения, получаете деньги, сами погашаете ими имеющийся микрозайм.

Рефинансирование микрокредитов: требования к заемщикам и необходимые документы

В отличие от выдачи микрозаймов, перекредитование под более низкий процент в крупных МФО невозможно без предоставления пакета документов, порой довольно объемного. Требования к клиентам тоже достаточно жесткие.

- Возраст заемщика – от 21 года (до 25 лет – необходим поручитель старше этого возраста) до 70 лет (НКБ допускает до 75 лет). В КПК «Содействие развитию взаимного кредитования» готовы рефинансировать займы клиентам от 18 до 67 лет.

- В некоторых МФО требуют наличие стажа работы от 3 месяцев (у заемщика или поручителя).

- Необходимо гражданство РФ и постоянная регистрация на территории РФ (не во всех МФО. В «Аналитик Финанс», например, перекредитовывают и с временной пропиской).

- Подтверждение доходов и занятости (в Рефинансируй.рф и некоторых других МФО не требуется).

- Должен быть произведен как минимум один платеж по рефинансируемому займу.

Лучшие банки для рефинансирования микрокредитов

Поскольку классическое рефинансирование микрозаймов банки не проводят, больше всего для перекредитования будут подходить те, которые выдают деньги без залога и с минимумом справок, а также банки, где сквозь пальцы смотрят на не самую лучшую кредитную историю.

Банковские продукты с минимальным пакетом документов для замещения микрозаймов

| Название банка | Процентная ставка и сумма | Документы и условия |

| Тинькофф, кредитная карта «Платинум» | До 300 000 руб. 12,9%-49,9% | Сканы паспорта, ИНН. Документы о доходах в электронной форме можно предоставить для снижения процента по кредиту. |

| Ренессанс Кредит, кредит на срочные цели | От 30 000 до 700 000 руб. 11,9% – 26,3% | Паспорт + второй документ на выбор (ВУ, загранпаспорт, именная банковская карта и т.д.). Для снижения ставки – подтверждение дохода, платежеспособности (документ на авто, недвижимость и т.д.). |

| ОТП Банк, кредит наличными | От 15 тыс.руб. до 1 млн.руб. 11,5%-14,9% | Паспорт, ИНН, СНИЛС. При сумме кредита свыше 200 т.р. копия трудовой + справка 2-НДФЛ. |

| Альфа-банк, кредит наличными | От 50 тыс. руб. до 1 млн. руб. 15,99% – 25,99% | Паспорт, второй документ на выбор (ВУ, загранпаспорт, ИНН). Для более низкой ставки: справка 2-НДФЛ + документ, подтверждающий доход на выбор (копия трудовой, документ на авто и т.д.) |

| Банк «Восточный», кредит наличными | от 30 тыс.руб. до 500 тыс. руб. От 14,9% до 29,9% | Паспорт + второй документ, подтверждающий ваше стабильное трудоустройство и уровень доходов (справка 2-НДФЛ, либо справка по форме банка). |

История из жизни

«Была в прошлом просрочка по кредиту 2 месяца, и хотя кредит давно закрыт, банки постоянно отказывали при подаче заявки. Нужно было 50 тысяч рублей – пришлось брать микрозаймы в трех МФО. На всякий случай через три дня подал заявку в Тинькофф на кредитный лимит в 30 тысяч – думал, 2 микрозайма закрою. Позвонил сотрудник, хорошо поговорили, переписал заявку и утвердили лимит карты в 60 тысяч! Закрыл все займы. Но, конечно, сервис у них… За неделю до очередного платежа начинают долбать СМСками, поэтому стараюсь платить пораньше».

Способы рефинансирования

Существует несколько способов рефинансирования микрозаймов, в том числе и с просрочками. Рассмотрим каждый из них более подробно.

Пролонгация в том же МФО

Рефинансирование микрозаймов

Обзоры

Самый популярный способ произвести рефинансирование – просто обратиться в ту же компанию для пролонгации займа. Но нужно это делать заранее – еще до платежа. В таком случае шансы на одобрение будут на порядок выше.

Некоторые компании предлагают рефинансирование микрозаймов дистанционно по умолчанию – в таком случае достаточно простой зайти в свой личный кабинет на сайте МФО и сделать заявку на пролонгацию онлайн. Одобрение поступает автоматически.

Эта операция удобна тем, что платеж отодвигается на несколько дней. Однако за это время всё равно придется уплачивать проценты. К примеру, если ставка была 2% в день, то лишние 20 дней пролонгации прибавят к сумме долга еще 20%.

Пользоваться этой опцией можно, если только вы точно знаете, что через определенное время получите средства для погашения микрозайма. Иначе можно попасть в дальнейшую кредитную кабалу.

Получение кредита в банке

Строго говоря, произвести рефинансирование микрозаймов в банке невозможно, так как их программы подразумевают рефинансирование кредитов, взятых в других банковских учреждениях.

Поэтому для закрытия долга в МФО необходимо получить в банке обыкновенный потребительский заем. Или же оформить кредитную карту. Затем полученные средства нужно будет снять и отнести в МФО, закрыв таким образом свои микрозаймы. В любом случае, процентная ставка по банковским продуктам будет ниже.

При этом выбирать следует те банки, которые достаточно лояльно относятся к своим клиентам. Наличие займа в МФО уже говорит о кредитной нагрузке, поэтому некоторые учреждения могут отказать соискателям.

Проще всего произвести рефинансирование микрозаймов в банках:

- Тинькофф – можно оформить карту Платинум, начальный лимит по ней равен 30-50 тысячам рублей, а ставка начинается от 15% годовых;

- Ренессанс Кредит – оформляется простой кредит наличными;

- Хоум Кредит Банк;

- УБРиР;

- ВТБ – банк активно раздает кредитную Мультикарту с хорошей программой лояльности;

- ОТП Банк – отличается минимальными ставками по кредиту (от 11,5%) и практически отсутствием проверок кредитной истории;

- Альфа-Банк – получить кредитку не очень простая задача, но с нее можно снимать деньги без комиссии, при этом льготный период составляет 100 дней.

Обращаться в Сбербанк, Райффайзенбанк, Газпромбанк, Россельхозбанк практически бесполезно. Если они зафиксируют в кредитной истории наличие микрозайма, последует практически стопроцентный отказ.

Обращение в агентство по рефинансированию микрозаймов

Другой оптимальный вариант – обратиться в другое МФО. К числу тех, кто рефинансирует микрозаймы, относятся такие компании, как:

- Русмикрофинанс, официальный сайт – Рефинансируй.рф;

- кредитный брокер НКБ Групп;

- Аналитик Финанс.

Отделения агентства по рефинансированию займов уже открыты в 11 городах России, в том числе Москве, Воронеже и Калининграде

Интересные варианты предлагают и некоторые КПК. Например, Содействие развитию взаимного кредитования. Компания предлагает рефинансирование микрозаймов в Москве. Вступивший в кооператив и уплативший взнос новый член сможет получить рефинансирование на сумму до 100 тысяч рублей и со ставкой от 48% годовых.

Каждая МФО предлагает свои условия рефинансирование микрозаймов. Чтобы подсчитать, будет ли вам такая опция выгодна, нужно учесть:

- ставка в новом МФО должна быть минимум на 0,5% в день ниже;

- срок должен оставаться таким же или быть чуть больше (но учтите, что при удлинении срока увеличивается и размер переплаты).

Также учтите тарифы на рефинансирование займа, так как от суммы и срока может зависеть процент итоговой ставки.

Например, в крупнейшем МФО, специализирующемся именно на перекредитовании клиентов других компани, в Агентстве по рефинансированию микрозаймов (они же Русмикрофинанс) условия таковы:

| Сумма | Срок займа | Процентная ставка, в день | Нужно ли поручительство |

| До 20 тысяч рублей | До 1 года | 0,315% | Нет |

| До 5 лет | 0,213% | Нет | |

| До 300 тысяч рублей | От 6 месяцев до 5 лет | 0,171% | Нет |

| До 500 тысяч рублей | Да |

Если вы решите произвести рефинансирование микрозаймов в МФО Аналитик Финанс, то здесь возможно два варианта:

- для рефинансирования потребительских займов или кредиток – ставка от 25%, срок – до 5 лет;

- для перекредитования микрозайма – ставка от 80% и срок до 1 года.

Одобрение поступит даже при испорченной кредитной истории.

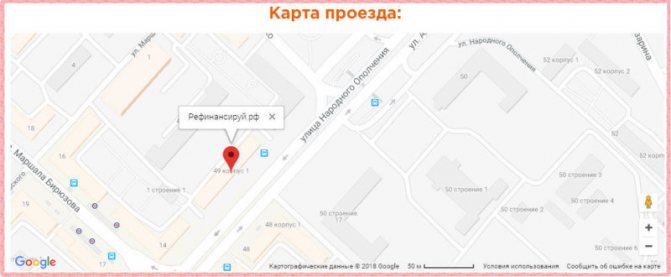

В Москве Агентство по рефинансированию микрозаймов находится по адресу: ул. Народного Ополчения, д. 49, корп. 1

Как рефинансировать заём с плохой кредитной историей

Процентные ставки по краткосрочным займам потому так и высоки, что этим МФО страхует себя от просрочек со стороны части клиентуры. Отсюда объявления типа «Даем деньги даже бомжам», встречающиеся в Сети. Бомжам-то, может, и не дают, но человеку с подпорченной кредитной историей получить деньги на рефинансирование микрозайма не так уж и сложно. Если просрочка единична, попробуйте подать заявку на карту «Тинькофф». Даже если вам насчитают ставку в 40% годовых – это будет куда лучше имеющихся 2% в день.

Если в банках откажут – прямая дорога в МФО, рефинансирующие микрозаймы. Здесь большое значение будет иметь не кредитная история, а наличие постоянного дохода и места работы. Если у вас это есть – шансы на рефинансирование процентов под 75-80 годовых повышаются.

Будьте осторожны с кредитными брокерами, которые обещают заем с любой кредитной историей. Особенно с теми, кто просит деньги вперед.

История из жизни

«Ради бога, не верьте обещающим вам помочь в оформлении кредита с плохой кредитной историей. Я уже два раза напоролась на откровенных мошенников. Схема такая: подаете заявку в интернете, вам отзваниваются якобы из банка и сообщают: заявка одобрена, подъезжайте. Я вся на радостях лечу, по дороге мне три раза звонит «консультант», всё время с разных номеров. Не дает сосредоточиться и подумать. Когда я подходила к банку, он еще раз отзванивался и говорил, что «уломал» администрацию банка, нужно только «подмазать» начальника службы безопасности. Он, типа, согласен за скромную сумму, но деньги возьмет только за пределами банка.

Бегу занимать по знакомым 10 тысяч, снова еду в банк. Перед дверями ждет какой-то бородач, представляется тем самым начальником. Берет деньги, уходит в здание. Пытаюсь позвонить «консультанту» – номера не активны. В банке, конечно, никто про бородатого начальника службы безопасности слыхом не слыхивал. При мне так же развели женщину с маленьким ребенком. Не давайте никаких денег вперед!»

Можно ли рефинансировать микрокредит с просрочкой

Информацию о просрочках платежей по кредиту или микрозайму разные организации передают в бюро кредитных историй (одно или сразу несколько) с разной степенью оперативности. Есть банки и МФО, которые сообщают в БКИ о несвоевременной оплате через сутки, есть те, что ждут 3-4 дня, чтобы избежать учета «технических» просрочек – когда заемщик по уважительной причине не заплатил день в день.

Соответственно, о неуплате по микрозайму быстро становится известно многим другим кредитным организациям. Скрывать факт просрочки бессмысленно и даже вредно. Зато полезно знать, какие критерии задержки оплаты считаются для банков и МФО существенными. «Шлагбаум» перед надеждами получить кредит на хоть сколько-нибудь приличных условиях закрывается при разовой просрочке на 30 дней.

Даже некоторые МФО побоятся связываться с человеком, задержавшим оплату кредита на 90 дней. Самый тяжелый случай – это открытая просроченная задолженность на дату подачи новой заявки.

Перечень МФО, в которых можно перезанять, если давит текущий просроченный долг, не слишком длинный, но имеется.

5 МФО с самым лояльным отношением к кредитной истории и просрочкам

| МФО | Процентная ставка и сумма | Условия |

| Кредито24 | 9000 – 30000 руб. От 1,9% в день на 7-30 дней. | Очень плохую кредитную историю могут предложить сначала исправить, взяв и вернув последовательно несколько минимальных займов |

| Займер | 1000 – 30000 руб. От 0,63% до 2,2% в день на 7-30 дней | Для постоянных клиентов процентная ставка в 3 раза ниже, чем для впервые обратившихся. стоит 1700 рублей. |

| еКапуста | 100 – 30 000 руб. От 1,7 до 2,1% в день на 7-30 дней | Если вы ранее не пользовались этим сервисом, то первый заем обойдется вам в 0% при условии своевременного погашения. |

| CreditPlus (Кредит Плюс) | 500 – 15000 руб. 0,5 до 2,5% в день до 30 дней | Есть опция “Продление займа” в ходе которой вы можете продлить срок займа, если не успеваете погасить вовремя. Также можно использовать бонусы по программе Кэшбэк. Для новых клиентов первый займ под 0%. |

| МигКредит | 3000 – 98 000 руб. от 97,655% до 358,404% годовых, до 48 недель | Разнообразие кредитных программ, большие сроки кредитования. Высокий процент одобрения, в том числе для заемщиков с плохой кредитной историей и неофицильной работой. |

Порядок рефинансирования дистанционно и онлайн

Оформить рефинансирование так же, как и кредит можно, не посещая отделение банка. Сделать это можно прямо на сайте кредитной организации, в которую вы собираетесь обратиться за помощью. Порядок дистанционной процедуры выглядит следующим образом:

- Перейдите на сайт кредитной организации.

- Зайдите в раздел рефинансирование.

- Нажмите кнопку «Оформить заявку».

- Укажите в заявке всю необходимую информацию и отправьте её на рассмотрение.

- Через некоторое время с клиентом свяжется сотрудник банка и сообщит о дальнейших действиях.

Рефинансирование микрокредитов следует делать осторожно, чтобы не усугубить финансовое положение.

Читайте о том, что такое кредитные каникулы в Сбербанке

Про дебетовую карту АК Барс Generation можно узнать тут

Как сэкономить с пенсионной картой МИР от Бинбанка: