Related Articles

Мфц что это такое и чем занимается куда на него жаловаться

12.03.2018

Кас срок подачи апелляционной жалобы уважительные причины пропуска

12.03.2018

Доступ к каким материалам дела имеет адвокат потерпевшего

12.03.2018

Должник представит документы, которые докажут, что он намерен взыскать просроченную «дебиторку», ее размер превышает его налоговые долги, и приложит к ним график погашения задолжености. Обратите внимание, что судебный акт по взысканию «дебиторки», вынесенный в пользу компании-должника, сам по себе таким доказательством не является. Пример Компания-должник выиграла в суде дело о взыскании с контрагента дебиторской задолженности, которой хватает для погашения обязательств потенциального банкрота. Наличие судебного решения в пользу должника суд первой инстанции расценил как основание, позволяющее отказать ФНС России во введении процедуры наблюдения. Однако апелляция и кассация требования налоговиков поддержали. Они указали, что наличие судебного акта о взыскании с контрагента задолженности свидетельствует только о возможном поступлении денежных средств для погашения «дебиторки».

Вероятность налоговой проверки при несостоятельности предприятия

Рассмотрение в арбитражном суде ходатайства юридического лица или его кредиторов о признании компании банкротом зачастую снижает заинтересованность ФНС в проверках. Это связано с рядом причин:

- Низкая вероятность взыскания денежных средств (налоговые сборы входят в число кредиторских требований третьей очереди, до их погашения в ходе банкротства дело доходит редко).

- Невозможность налоговиков влиять на процедуру банкротства через участие в кредиторских собраниях (зачастую сроки ревизии не позволяют им стать полноправными участниками процедуры).

- Требования налоговиков зачастую не попадают в кредиторский реестр при банкротсве, что фактически сводит к нулю вероятность их удовлетворения (из-за длительных сроков самой ревизии, затягивания сроков обнародования и обжалования актов о взыскании недоимок инспекторы не успевают заявить о своих денежных требований до закрытия реестра).

- Начисление налоговых санкций и пени существенно ухудшает статистику налоговиков, в чем они не заинтересованы (например, такие показатели как собираемость налогов и сборов по Инспекции).

Именно из-за вышеизложенных причин налоговики, хоть и включают предприятие-потенциального банкрота в план проверок, но затем его благополучно исключают. Но это применимо к завершающей стадии банкротства, такой как конкурсное производство. Если же предприяте продолжает функционировать (находится на стадиях наблюдения, управления или на процедуре финансового оздоровления), сдавать декларации и уплачивать налоги, то камеральные проверки продолжат проводиться.

Если у юрлица на момент объявления о банкротстве образовалась солидная налоговая задолженность, то, вероятно, налоговики воспользуются своим правом и инициируют ревизию. В противном случае, вряд ли стоит ожидать их активизации.

Вероятность визита Федеральной Налоговой Службы можно снизить, выбрав альтернативный способ ликвидации – реорганизацию компании.

Может ли налоговая подать иск о банкротстве

2. Право на обращение в арбитражный суд возникает у конкурсного кредитора, работника, бывшего работника должника, уполномоченного органа по денежным обязательствам с даты вступления в законную силу решения суда, арбитражного суда или судебного акта о выдаче исполнительных листов на принудительное исполнение решений третейского суда о взыскании с должника денежных средств.Право на обращение в арбитражный суд возникает у конкурсного кредитора — кредитной организации с даты возникновения у должника признаков банкротства, установленных настоящим Федеральным законом.

Интересное: Порядок оформления дачного дома в собственность по дачной амнистии

Здравствуйте. Юридическое лицо, за исключением казенного предприятия, учреждения, политической партии и религиозной организации, по решению суда может быть признано несостоятельным (банкротом). Государственная корпорация или государственная компания может быть признана несостоятельной (банкротом), если это допускается федеральным законом, предусматривающим ее создание. Фонд не может быть признан несостоятельным (банкротом), если это установлено законом, предусматривающим создание и деятельность такого фонда (ст. 65 ГК РФ). Правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают должник, конкурсный кредитор, уполномоченные органы, а также работник, бывший работник должника, имеющие требования о выплате выходных пособий и (или) об оплате труда.

Сроки проверки ФНС

Согласно действующему законодательству сроки налоговой проверки при банкротстве длятся не более 2-х месяцев (в исключительных случаях – до 3 месяцев). Но на практике этот период зачастую увеличивается, так как обычно процедура приостанавливается на определенный период, не включенный в отведенные два месяца.

После указанного двухмесячного срока у налоговых проверяющих будет еще два месяца для составления акта выездной проверки. Данный документ передается на ознакомление налогоплательщику и на процесс обжалования и рассмотрения возражений может уйти еще два месяца.

Таким образом, от момента начала налоговой проверки при банкротстве до вступления в силу решения о взыскании задолженности может пройти не менее полугода, но чаще и гораздо дольше.

Между тем, чтобы ФНС смогла принять участие в кредиторском собрании и повлиять на важнейшие вопросы процедуры банкротства (в частности, на выбор управляющего или введении той или иной процедуры), то она должна заявить о включении своих требований в реестр в течение месяца после появления в СМИ первой публикации о банкротстве. Но в том случае, когда налоговая проверка банкрота началась уже после старта процесса несостоятельности, то налоговики обычно не успевают с включением в реестр.

Как взыскиваются долги, последствия неуплаты

Компания-должник выиграла в суде дело о взыскании с контрагента дебиторской задолженности, которой хватает для погашения обязательств потенциального банкрота. Наличие судебного решения в пользу должника суд первой инстанции расценил как основание, позволяющее отказать ФНС России во введении процедуры наблюдения. Однако апелляция и кассация требования налоговиков поддержали.

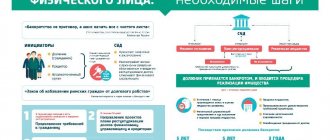

Прежде чем подать заявление, нужно убедиться, что ваша финансовая ситуация соответствует описанным в законе определениям для предприятий и лиц, которые могут быть признаны банкротами.

А обязанность в кратчайший срок направить в суд заявление возникает в том случае, когда обстоятельства банкротства уже возникли.

После одобрения судом назначается арбитражный управляющий, которого наделяют полномочиями исполнительного органа. В помощники к этому лицу прикрепляются юристы, бухгалтеры и финансисты.

При этом, становится достаточно спорным обстоятельство отсутствия должника, но это уже, я полагаю, не имеет отношения к делу.

Если налоговая задолженность не была исполнена на добровольной основе, инспекторы приступают к процессу принудительного взыскания. При этом обычно инициируется процедура банкротства.

Нет, не оспаривали! А как это возможно? На каком основании? Про вычет: по закону нерезидент не имеет права на него… Или я что-то путаю?

Множество фирм толком не функционируют, не зарабатывая даже на оклад директору и не отличаясь по доходности от фрилансера, который оказывает услуги в свободное от наёмной работы время. Тем не менее, юридические лица в России регистрируют так же часто, как ИП.

Порядок налогового контроля при банкротстве

Налоговая проверка при банкротстве проводится в штатном режиме. Порядок ее проведения установлен в НК РФ (ст.88). Для ее начала не нужно получать какое-либо разрешение от руководителя Федеральной Налоговой Службы или же самого налогоплательщика.

Если речь идет о камеральной проверке, то уведомлять налогоплательщика не требуется. В ходе проверки анализируются представленные в ФНС декларации и бухгалтерские балансы.

В случае обнаружения в них несоответствий инспектора направляют требования о представлении пояснений или предъявлении дополнительных документов должнику.

Например, если компания претендует на льготы, было заявлено НДС к возмещению и пр. Такие требования инспекторов должны быть удовлетворены в течение 5 дней после получения представителем юридического лица уведомления из инспекции.

В ходе налоговой проверки при процедуре несостоятельности могут привлекаться эксперты и свидетели, запрашиваться подтверждающая документация у контрагентов предприятия.

Представители юрлица могут и вовсе не узнать о том, что в отношении них проводилась проверка, когда не будет выявлено никаких расхождений или несоответствий. Никаких сообщений и уведомлений о результатах проверки не предусмотрено.

Если были выявлены нарушения, налогоплательщик получит соответствующий акт с результатами.

Если налоговая подала на банкротство

Мы лишь рассмотрим процедурные моменты, оставив читателю богатую пищу для размышлений. Итак, приступим. Банкротство это неспособность должника удовлетворить в полном объеме свои денежные обязательства перед всеми кредиторами, в том числе и налоговые обязательства. При наступлении известных обстоятельств, либо сам должник, либо кто-то из его кредиторов подает заявление о банкротстве должника в арбитражный суд. Возможно ли проведение выездной налоговой проверки в период процедуры банкротства? Да, возможно, поскольку ни налоговый кодекс, ни закон «О несостоятельности» никаких ограничений на данный счет не содержат. Точно также, в рамках статьи 89 НК РФ, будет вынесено решение о проведении выездной налоговой проверки, со всеми вытекающими последствиями.

Интересное: Сколько стоят зеркальные номера на автомобиль

изучит Ваши налоговые документы, проведет анализ фактических налоговых платежей. На основании изученных документов будет выработана стратегия защиты от принудительного банкротства. Если претензии налогового органа незаконны, то мы будем отстаивать Вашу позицию и требовать снятия налоговых претензий и, следовательно, прекращения процедуры банкротства на этом основании. Если Ваше предприятие действительно имеет налоговую задолженность, то наши специалисты будут участвовать в переговорах с представителями налоговой инспекции для нахождения разумного компромисса, а именно реструктуризации (рассрочки) выплаты налогового долга.

Камеральная налоговая проверка при банкротстве

Камеральная проверка проводится на территории налоговой инспекции без выезда специалистов непосредственно на банкротящееся предприятие. При такой проверки анализируется имеющаяся в распоряжении ФНС документация по налогоплательщику и при необходимости делается запрос

Шанс на решение об отмене камеральной проверки возрастает при соблюдении следующих условий:

- юрлицо ответственно подходило к вопросу сдачи отчетности и сдавала ее в положенные сроки;

- у компании отсутствовали дебиторы и кредиторы;

- юрлицо сдавало нулевые балансы;

- у общества единственный учредитель;

- несостоятельная организация не вела деятельность последние три года.

Банкротство должников по налогам

В одном из моих дел налоговая инспекция обжаловала в суд решение собрания кредиторов. Да, у них есть такое право — как и у всех участников дела, если их права нарушены. Только вот на собрании кредиторов при принятии этого решения представитель налоговой по всем вопросам голосовала «За»…

Рекомендуем прочесть: Сервитут на земельный участок в рк это

Деятельность налоговой инспекции в качестве уполномоченного органа регулируется ФНС и внутренними инструкциями. В связи с этим не всегда поддается предпринимательской логике. С уполномоченным органом практически невозможно заключить мировое соглашение. Довольно стандартная линия поведения — оспаривать всё, до самой высшей инстанции; не соглашаться ни на какие уступки — ни при каких обстоятельствах. Иногда, конечно бывает и по-другому. Но в любом случае — дело, где основной кредитор — уполномоченный орган — это не самое быстрое и легкое дело.

Выездная ревизия налоговой при несостоятельности

В законодательстве нет такого понятия как выездная проверка, но обычно она подразумевает ревизию непосредственно на территории юридического лица. Такая проверка может начаться только с разрешения руководителя инспекции.

Руководитель банкротящегося предприятия или назначенный арбитражный управляющий обязан предоставить проверяющим специальное помещение, не препятствовать исполнению ими своих обязанностей, проводить осмотры и опрашивать свидетелей, знакомиться с документацией и пр. У руководителя также есть не только обязанности, но и права на обеспечение участия понятых при выемке документов и осмотре.

Что происходит с проверкой, если в ее ходе юридическое лицо решило объявить о своем банкротстве? Тогда она завершиться в штатном режиме, но о своих требованиях инспектора могут заявить только с учетом специфики процедуры банкротства компании (т.е. путем их включения в реестр или заявлении о недоимке за пределами реестра).

Что делать если возникли долги перед налоговой

В ходе процесса реализуются все официальные активы предприятия-должника. Это радикальная мера, которая позволяет быстро и эффективно удовлетворить все долговые требования перед государственными структурами и другими кредиторами. Кроме того, реализованное имущество послужит источником для покрытия судебных издержек. Как правило, движимое и недвижимое имущество неплательщика в ходе банкротства распродается через электронные торги. В этих мероприятиях может принять участие любой желающий. В обязанности арбитражного управляющего входит контроль за тем, чтобы сделки осуществлялись в законном порядке и в рамках, предписанного судом решения. Этим порядком реализуется, как недвижимость, так и другое имущество. Реализуемые активы заносятся в специальный список и распродаются в законно принятом порядке. Уплата долгов в налоговый орган является прямым обязательством, как обычных граждан, так и любых форм бизнеса, независимо от их статуса и места регистрации. Многие граждане могут не знать, что у них имеется та или иная задолженность. На сегодняшний день долги перед налоговой инспекцией возникают в следующих типах налогов:

21 Дек 2020 marketur 133

Поделитесь записью

- Похожие записи

- Как посчитать доли в квартире калькулятор онлайн

- Категории граждан освобожденных от уплаты земельного налога

- Когда дети забывают о своих правах примеры

- Срок исковой давности по трудовым спорам 2019

Контроль ФНС при банкротстве ООО

При банкротстве ООО налоговая проверка может производиться как в выездном, так и штатном режиме. В ходе банкротства обычно отстраняется руководящий состав компании и все полномочия переходят к временному управляющему. В такой ситуации все требования налоговиков о запросе дополнительных сведений должны проводиться через назначенного судом арбитражного управляющего. Сами представители органов управления могут привлекаться в качестве свидетелей.

Казалось бы, по результатам процедуры банкротства компании все долговые обязательства компании аннулируются, а долги по налогам подлежат списанию. И даже если налоговики при ревизии выявят нарушения, но денег на удовлетворение требований перед бюджетом у компании не останется (размер конкурсной массы получится меньше, чем вся задолженность перед кредиторами), то будет считаться, что они погашены.

Но в некоторых ситуациях возможно привлечение к субсидиарной ответственности руководителей компании-банкрота. Ведь уклонение от уплаты налогов в России относится к уголовным деяниям. Кратко процедура привлечения к ответственности руководства будет выглядеть так:

- По результатам налоговой проверки при банкротсве составляется акт и принимается решение о доначислении налогов и привлечении уполномоченных лиц к ответственности.

- Вступление принятого решения в законную силу и направление лицу требования об уплате налогов.

- Неисполнение требования руководством в течение двух месяцев.

- Направление материалов инспекторами в ОВД и принятие решение о возбуждении/отказа в возбуждении уголовного дела.

Банкротство с долгами перед ИФНС

Банкротство – единственный абсолютно законный способ ликвидации компании с долгами перед ФНС, ПФР, УФМС и другими государственными органами. В результате процедуры банкротства все долги предприятия списываются, а юридическое лицо ликвидируется с внесением соответствующей записи в ЕГРЮЛ. При этом в ситуациях наличия задолженности перед бюджетом, которую налогоплательщик не может погасить (уплатить начисленные налоги, штрафы, пени), закон устанавливает не право, а обязанность должника подать заявление о банкротстве, за неисполнение которой определена ответственность. Налоговая инспекция, выступая в роли кредитора в процедуре банкротства, не имеет никаких дополнительных преимуществ, и ее требования удовлетворяются в порядке очередности — в третью очередь. Налоговая инспекция узнает о том, что предприятие начало процедуру банкротства, из публикации в газете «Коммерсант» (издание, в котором публикуются все объявления, касающиеся банкротства), после вынесения судом решения о признании должника банкротом и возбуждения процедуры наблюдения. Она заявляет через арбитражный суд свои требования с соблюдением условий, установленных законом о банкротстве для всех кредиторов. Для предприятий с долгами перед ИФНС наиболее приемлемыми являются два способа банкротства: 1) упрощённая процедура банкротства (если решение налогового органа не вступило в силу); 2) по заявлению самого должника (если решение налогового органа вступило в силу). К первому способу зачастую прибегают с целью ускорить процедуру банкротства и миновать стадию наблюдения. Однако в том случае, если положение юридического лица до введения процедуры добровольной ликвидации обладало очевидными признаками банкротства (например, наличие крупного кредита на фоне уменьшения оборотов, наличие установленной недоимки и т.д.), то использование упрощенной процедуры даст дополнительные основания для оценки в совокупности наличия признаков преднамеренного или фиктивного банкротства (в соответствии со ст. 196 и 197 УК РФ за преступления в сфере банкротства устанавливается уголовная ответственность). Иными словами, перед банкротством нужно провести анализ фактического состояния организации и ее финансовых показателей, чтобы защитить собственников и руководителей бизнеса от ненужных рисков, в частности, от уголовной и субсидиарной ответственности. Если должник уже имеет вступивший в силу акт налоговой инспекции с доначислением налогов, штрафов и пеней и осознает, что не в состоянии его погасить, то в таком случае является целесообразным обращение в Арбитражный суд с заявлением о банкротстве. Дожидаться обращения налогового органа с заявлением о банкротстве – крайне невыгодная для должника стратегия, т. к. в таком случае арбитражный управляющий будет назначен по представлению налоговой инспекции и будет отстаивать её интересы. Должнику важно успеть опередить налоговую, самостоятельно войдя в процедуру банкротства, чтобы провести предварительную подготовку компании к банкротству и заявить кандидатуру лояльного арбитражного управляющего. Согласно налоговому кодексу РФ, налоговики обязаны сообщать в милицию (Отдел по Борьбе с Экономическими Преступлениями и Отдел Налоговых Преступлений) о том, что имеет место уклонение от уплаты налогов на сумму более 2 млн. рублей, т.е. о преступлении в соответствии со ст. 199 УК РФ. Учитывая положения обновленного законодательства об уголовной ответственности в сфере налоговых преступлений, для должника имеет смысл пытаться обжаловать решение налоговой о недоимке в вышестоящий налоговый орган, а затем в арбитражный суд. В случае, если налоговые претензии удастся оспорить в арбитражном суде, его решение будет иметь определяющий характер в вопросе о закрытии уголовного дела. Кроме того, по действующему законодательству о банкротстве, должник имеет возможность оспаривания обоснованности требований инспекции в самой процедуре банкротства и параллельно, в отдельном производстве, оспаривать само решение о начислении недоимки. Таким образом, вероятность отбиться от претензий инспекции значительно возрастает. В настоящее время активно формируется судебная практика по привлечению контролирующих должника лиц (учредителей, руководства) к субсидиарной ответственности по долгам организации. Связано это с тем, что законодатель планирует совершенствовать инструмент банкротства как институт финансового оздоровления должника, а не как институт ликвидации юридического лица. Ранее такую практику в основном формировало Агентство по страхованию вкладов, осуществляющее процедуру банкротства банков. В общей сложности, Агентство привлекло к субсидиарной ответственности несколько десятков человек на сумму более 3 млрд. рублей. С апреля 2009г. подобная практика начала формироваться и в отношении обычных хозяйствующих субъектов (Определение Московского городского суда от 30 апреля 2009г. по делу N 33-10268). Таким образом, чтобы обезопасить себя от рисков привлечения к уголовной и субсидиарной ответственности, должнику не рекомендуется использовать альтернативные способы ликвидации, такие как реорганизация в форме слияния, реорганизация в форме присоединения или смена генерального директора и учредителя. Более эффективной стратегией является обращение за квалифицированной юридической помощью для грамотного проведения процедуры банкротства.

Дмитрий Игумнов, руководитель практики «Ликвидация компаний», юридическая

07.10.2010

Юридическая

Налоговая проверка при банкротстве ИП

Налоговая проверка индивидуального предпринимателя производится по той же схеме, что и в отношении юрлиц. Многих бизнесменов волнует вопрос, списываются ли долги по налогам в случае банкротства ИП? Или эта процедура затрагивает долги перед кредиторами? Ведь обычно именно непомерная налоговая нагрузка становится причиной закрытия бизнеса.

В рядовой ситуации все налоговые долги предпринимателя переходят на него как на физическое лицо после ликвидации ИП. Но в случае с закрытием через банкротство последствия для индивидуального предпринимателя аналогичны тем, которые предусмотрены для юридических лиц: их задолженность перед бюджетом списывается.

Проверка может проводиться налоговиками в течение 3 лет после закрытия ИП. И тогда все недоимки в виде налогов и пени будут переложены на предпринимателя как физическое лицо. Это не мешает объявить бывшему бизнесмену о своем банкротстве уже после своего закрытия.

Порядок банкротства юридического лица налоговой инспекцией

Кроме этого, ИФНС проводит только инициацию процедуры банкротства юрлица. Дальнейшей процедурой уже руководит арбитражный управляющий, кандидатура которого представлена заявителем в арбитраж. Это может быть кредитор или уполномоченный орган (Читайте также статью ⇒ Банкротство управляющей компании: причины, последствия). Даже в том случае, если владельцы бизнеса бросают свою компанию в надежде на то, что налоговый орган исключит ее из ЕГРЮЛ как недействующую, то это не поможет избавиться от фирмы и ее долгов.В соответствии с законом №129-ФЗ «О государственной регистрации юридических лиц и ИП», существует возможность закрытия юрлица без ее длительной ликвидации. То есть в том случае, когда происходит ее исключение из ЕГРЮЛ по решению налогового органа.

Обратите внимание => Документы для зос

Итоги проверки Федеральной Налоговой Службы

По итогам проведенной ревизии налоговой при процедуре несостоятельности может быть выявлено отсутствие нарушений. Хотя такое на практике встречается крайне редко. В противном случае налоговики составляют акт и передают его налогоплательщику. Если в установленные сроки компании или ИП не удалось его обжаловать, то составляются требования о привлечении налогоплательщика к ответственности и уплате отчислений в бюджет.

В зависимости от того, когда была начата или завершилась проверка со стороны налоговиков требования об уплате недоимки подлежат включению в реестр кредиторов. Если реестр был к тому моменту закрыт, то налоговая недоимка остается за пределами реестра. Тогда она будет удовлетворяться только после погашения требований конкурсных кредиторов.

Четвертый миф

Нарушение обязанности по подаче заявления должника в арбитражный суд в случаях и в срок, которые установлены статьей 9 настоящего Федерального закона, влечет за собой субсидиарную ответственность лиц, на которых настоящим Федеральным законом возложена обязанность по принятию решения о подаче заявления должника в арбитражный суд и подаче такого заявления, по обязательствам должника, возникшим после истечения срока, предусмотренного пунктами 2 и 3 статьи 9 настоящего Федерального закона. В связи с этим, очень интересно (?!) уголовное дело, возбужденное в отношении директора Общества с ограниченной ответственностью «Уральский лес», которого привлекли за сам факт банкротства, доведение организации до банкротства, в том числе за сокрытие его имущества.

Обратите внимание => Нужно ли менять санитарную книжку при смене фамилии