Главная / Коллекторы / Особенности и последние изменения Закона о коллекторах

Коллекторские агентства не новое явление на рынке финансовых услуг. Большинству должников по кредитам хоть раз приходилось общаться с представителями таких компаний, которые предъявляют заемщику требования о погашении банковского займа. О том, какие права имеют агентства по взысканию в соответствии с новым законом о коллекторской деятельности и что они не могут делать, мы расскажем в нашей статье.

Вам звонит коллектор

Как определить свои права и понять, что дозволяется коллектору, а что нет?

Должникам в первую очередь необходимо попытаться найти мирные способы разрешения ситуации, связанной с погашением задолженности.

Инфо

Размер штрафов может достигать 2 млн. рублей, деятельность коллектора может быть приостановлена, а его руководители или работники могут быть дисквалифицированы. Если коллектором нанесен ущерб имуществу, он должен возместить его полностью. В случае же причинения ущерба здоровью, или использования незаконных методов взыскания (угрозы, шантаж или похищение) – ответственность будет уже по соответствующей уголовной статье.

Как защищает заемщика закон о коллекторах

Принятие нового закона значительно облегчает жизнь должника. Главным способом воздействия со стороны коллектора является психологическое влияние: навязчивые звонки и встречи, разглашение информации среди соседей и коллег.

Теперь этому поставлен заслон. Государственная регистрация и введение обязательных требований к коллекторам позволяет отсеять мошенников и бандитов – коллектора теперь можно легко проверить по реестру.

Законом о коллекторах теперь защищены также клиенты микрофинансовых организаций. Взимание долгов перед МФО было сильнее всего криминализировано, а ранее существовавшие нормы не распространялись на микрозаймы.

Изменения в новом законе о коллекторах

Вопрос о том, на что имеют право коллекторы, интересует многих «задолжавших», но однозначного ответа на него нет.

Новые положения лишь ограничивают рамки того, что им делать запрещено. В остальном же, все остается, как и прежде – контактировать и просить вернуть долг не возбраняется.

Что запрещено коллекторам по новому закону

Новый закон о коллекторах 2020 года четко говорит о том, что они не имеют права использовать многие методы «выбивания» долга, например:

- Применять угрозы расправы;

- Использовать физическую силу;

- Унижать честь и достоинство, порочить репутацию должника;

- Оказывать прочее психологическое воздействие;

- Портить и уничтожать имущества должника;

- Использовать методы, несущие угрозу здоровью и жизни человека;

- Употреблять ненормативную лексику и оскорбительные выражения при общении;

- Намеренно вводить должника и его родственников в заблуждение с целью получить долг и так далее.

Кроме того, есть еще ряд действий, которые разрешено использовать агентствам по взысканию задолженности в «ограниченном» режиме.

Коллекторы не имеют права требовать долг у родственников должника или его знакомых, работодателей. Делать это они могут только в том случае, если на это сам заемщик дал письменное согласие, и при этом третьи лица не против подобных методов.

Минусы федерального закона 230 о коллекторах

Однако применение нового закона на практике вызывает вопросы. Наложенные на коллекторов ограничения способны свести на нет эффективность их работы, поэтому целесообразность досудебного взыскания долга для кредитора становится сомнительной.

Затруднения в законной деятельности коллекторов могут, наоборот, подтолкнуть их к применению новых, не предусмотренных законом схем.

Кредиторы чаще станут привлекать судебных приставов, имеющих право на арест и реализацию имущества, а «серые» коллекторы могут помочь недобросовестным приставам в поиске имущества должника.

Недостатки нового закона о коллекторах 2017

Как и многие другие законы РФ, антиколлекторский закон имеет ряд недостатков:

- Описаны правила сотрудничества только с основными кредитными организациями;

- Далеко не всегда требования и нормы звучат четко – в некоторых из них есть оговорки и условия, которые позволяют пытливым умам найти лазейки;

- Кроме того, ответственности «взыскивающих долги» за нарушения практически нет;

- Не предусматривает правил действия в нестандартных ситуациях – в основном он рассчитан на «обыкновенные» банковские операции и взыскание долгов по ним.

Кроме того, новый закон о коллекторах 2020 не в полной мере описывает все нюансы взаимоотношений между агентством и должником. Например, если должник живет с родственниками и ему звонят на домашний телефон – не всегда соблюдается требование не тревожить родных человека.

Также он имеет и другие недочеты, однако однозначно судить о его эффективности достаточно сложно.

Конечно, закон является обширным и всеобъемлющим, однако до полного совершенства ему далеко. Еще не однажды придется внести в него изменения – не только ввиду его правового несовершенства, но и исходя из часто меняющихся реалий современной жизни в целом и структуры банковской системы в частности.

Статья 230 фз о коллекторах

Внимание

Единственное решение, которое может вынести суд – обязать неплательщика погасить сумму займа (например, путем ежемесячных отчислений). В высшую инстанцию не могут обратиться компании, которые не прошли аккредитацию и не заключили официальный договор с банком.

Если же обращение в суд произошло, должник будет отвечать перед банком, а не перед коллекторами. Соответственно, ни о каком погашении заоблачных процентов (которые часто пытаются навязать взыскатели задолженностей) речь идти не может. Могут лишь назначить выплату неустойки в соответствии с кредитным договором.

Нельзя подать в суд, если истек срок давности кредитного документа (3 года).

В каких случаях прекращается взыскание задолженности коллекторами

Нередки и случаи, в которых взыскание долга может быть приостановлено или же полностью отменено. К таким ситуациям относятся случаи, когда:

- Должник умер, и наследники отказались от наследства;

- Гражданин получил инвалидность 1 группы;

- Должник признан недееспособным;

- Человек находится на лечении в стационаре.

При возникновении всех перечисленных выше ситуаций, в соответствии с новым законодательством, взыскание долгов прекращается полностью.

Права должников по новому закону

Помните, что коллекторы могут звонить или писать вам только в течение 4 месяцев с момента образования просрочки по займу.

По прошествии этого срока вы имеете право отказаться от общения с сотрудниками коллекторских организаций.

Для этого необходимо написать письменное заявление и направить его в банк, которому вы задолжали.

В документ необходимо вписать данные юриста, уполномоченного общаться с взыскателями долгов.

Если сотрудник фирмы нарушает установленные правила (не представляется, угрожает или звонит ночью), на него можно составить жалобу. Однако до обращения в суд стоит запастись доказательствами нарушения закона.

Что делать, если звонят коллекторы

Если вы не настроены общаться с кредиторами, можно просто не брать трубку. За это не предусмотрена ни уголовная, ни административная ответственность.

Можно также написать в банк о том, что у вас заблокирован телефон и связь возможна только по электронной почте.

Еще один способ – внести номера коллекторов в черный список или сменить свой номер телефона.

Закон о коллекторах с 1 января 2020 года — существенные моменты и основные положения

Чтобы гарантированно избавиться от прессинга коллекторов, стоит еще до обращения в уполномоченный орган подготовить доказательства неподобающего поведения сотрудников агентства. В качестве доказательств могут быть приложены записи телефонных разговоров с угрозами, распечатки оператора сотовой связи или показания свидетелей. Если факт угрозы будет подтвержден, то взыскателя сразу же исключат из реестра, и он потеряет право вести подобную деятельность. Помимо дисквалификации, к фирме могут быть применены и штрафные санкции. Размер штрафа – до 2 млн рублей, в зависимости от обстоятельств дела.

Мне спёрбанк должен 12 миллиардов, ОТП порядка 125 лярдов и платить они не будут хотя требования обоснованы, дело в том что даже давая вам кредит 1 рубль они вам по закону должны сверху 499 рублей 50 копеек. потому что ваши деньги прежде чем положить на ваш счёт они пропускают через 202 касса кредитных организаций там сумма автоматом увеличивается в 1000 раз и минус 0.1% , за полученную выгоду банк и должен вам 50 %, но они хрен забили, поэтому требовать во втором письме надо все 100% а ОКВ 810 это рубль СССР стоимостью 0.98 грамм золота, лицензии на кредиты нет, они говорят и прочие банковская деятельность , ну тогда и выпуск валюты любой туда приписать можно. Тинькофф тот вообще красавец выдача денег без открытия счёта запрещена, если не далёкие умишком коллектора наседают то долг банка можно переводить по Оферте на них и искать зарубежное колекторское агентство продать им или ещё чё придумать , но влюбом случае коллекторов индифицируйте любым методом, так как их действия это ГЕНОЦИД статья 375 без срока давности, и ещё так как всё это не законно начальство ихнее себя обезопасили все действия подчинёных должны происходить с доверенностью, спросите этих а она у них есть ? а это уже тогда статья и серьёзная — бандитизм , вымогательство

Рекомендуем прочесть: Если вступить в еаследство и продать квартиру

Статья 230 фз о коллекторах 2020

- За внесение сведений о юридическом лице в государственный реестр, выдачу дубликата свидетельства о внесении сведений о юридическом лице в государственный реестр взимается государственная пошлина в соответствии с законодательством Российской Федерации о налогах и сборах.

Статья 15. Отказ во внесении сведений о юридическом лице в государственный реестр

- Во внесении сведений о юридическом лице в государственный реестр может быть отказано по следующим основаниям: 1) несоответствие информации и документов, представленных в уполномоченный орган для внесения в государственный реестр, требованиям настоящего Федерального закона и принятых в соответствии с ним нормативных правовых актов; 2) представление неполного комплекта документов, предусмотренных настоящим Федеральным законом и необходимых для внесения в государственный реестр, либо документов, содержащих недостоверную информацию; 3) несоответствие юридического лица, его органов, учредителей (участников) или работников требованиям настоящего Федерального закона; 4) наличие в государственном реестре полного и (или) сокращенного наименования (фирменного наименования), совпадающего с полным и (или) сокращенным наименованием (фирменным наименованием) заявителя или сходного с ним до степени смешения, при условии, что такие сведения были внесены в единый государственный реестр юридических лиц ранее сведений о заявителе; 5) наличие в полном и (или) сокращенном наименовании (фирменном наименовании) заявителя сходства с полным и (или) сокращенным наименованием органа государственной власти.

- Решение об отказе во внесении сведений о юридическом лице в государственный реестр должно содержать мотивированное обоснование этого отказа с указанием всех причин, послуживших основанием для отказа.

Статья 230 фз о коллекторах в 2020 году

- Действие настоящего Федерального закона не распространяется на правоотношения по взысканию долгов заемщиков по обязательствам перед банками, действовавшими на территории Республики Крым и (или) на территории города федерального значения Севастополя, в отношении которых Национальным банком Украины было принято решение о прекращении их деятельности (закрытии их обособленных подразделений) на территории Республики Крым и (или) на территории города федерального значения Севастополя, регулируемые Федеральным законом от 30 декабря 2020 года № 422-ФЗ «Об особенностях погашения и внесудебном урегулировании задолженности заемщиков, проживающих на территории Республики Крым или на территории города федерального значения Севастополя, и внесении изменений в Федеральный закон «О защите интересов физических лиц, имеющих вклады в банках и обособленных структурных подразделениях банков, зарегистрированных и (или) действующих на территории Республики Крым и на территории города федерального значения Севастополя».

Ответственность коллекторов

Федеральным законом от 03.07.2016 № 231-ФЗ с 01.01.2017 статьей 14.57 КоАП РФ с 01.01.2017 установлена административная ответственность за противоправные действия коллекторов:

Статья 14.57.

Многие коллекторы также являются членами НАПКА — профессионального объединения, со своей стороны контролирующего деятельность коллекторов.

Допустимые действия коллекторов сильно ограничены

Недопустимы насильственные действия и нанесение вреда здоровью. Нельзя угрожать должнику, его родственникам, применять психологический прессинг. Коллекторам запрещается портить, изымать или удерживать имущество.

Коллекторы не должны размещать информацию о задоженноти в открытом доступе, в интернете, в подъездах домов. Нельзя разглашать информацию родственникам, сообщать на работу.

Должник имеет возможность не общаться с коллектором

Дети, находящиеся в больнице люди и инвалиды – освобождены от внимания коллекторов изначально. Остальные вправе полностью отказаться от контактов с коллектором, если с момента возникновения неплатежа прошло более 4 месяцев. Для этого нужно направить заявление кредитору или самому коллектору.

После получения такого заявления коллектор более не вправе каким-либо образом контактировать с должником. Для кредитора остается в этом случае единственная возможность – обращение в суд для возбуждения исполнительного производства.

Процедуры взаимоотношения с должником четко регламентированы

Коллектору запрещается каким-либо образом обманывать должника. При любом контакте сотрудник коллекторского агентства обязан представиться и указать название организации. Нельзя выдавать себя за государственного служащего, использовать форменную одежду.

Чтобы оградить должника от излишней навязчивости, регламентирована частота и количество контактов с коллектором. Так, разрешено звонить не чаще одного раза в день дважды в неделю, а лично встречаться можно не чаще 1 раза в неделю.

Коллектор несет ответственность за нанесенный вред, вплоть до уголовной

За незаконные действия коллекторов предусмотрены административные штрафы на организацию и ее руководителей.

После возникновения просрочки исполнения обязательства заемщика – физического лица по возврату суммы займа и (или) уплате причитающихся процентов микрофинансовая организация по договору потребительского займа, срок возврата потребительского займа по которому не превышает одного года, вправе продолжать начислять заемщику – физическому лицу проценты только на не погашенную им часть суммы основного долга. Проценты на не погашенную заемщиком часть суммы основного долга продолжают начисляться до достижения общей суммы подлежащих уплате процентов размера, составляющего двукратную сумму непогашенной части займа. Микрофинансовая организация не вправе осуществлять начисление процентов за период времени с момента достижения общей суммы подлежащих уплате процентов размера, составляющего двукратную сумму непогашенной части займа, до момента частичного погашения заемщиком суммы займа и (или) уплаты причитающихся процентов. 2. После возникновения просрочки исполнения обязательства заемщика – физического лица по возврату суммы займа и (или) уплате причитающихся процентов микрофинансовая организация по договору потребительского займа, срок возврата потребительского займа по которому не превышает один год, вправе начислять заемщику – физическому лицу неустойку (штрафы, пени) и иные меры ответственности только на не погашенную заемщиком часть суммы основного долга. 3. Условия, указанные в частях 1 и 2 настоящей статьи, должны быть указаны микрофинансовой организацией на первой странице договора потребительского займа, срок возврата потребительского займа по которому не превышает один год, перед таблицей, содержащей индивидуальные условия договора потребительского займа.».

Статья 22. Вступление в силу настоящего Федерального закона

- Настоящий Федеральный закон вступает в силу со дня его официального опубликования, за исключением положений, для которых настоящей статьей установлены иные сроки вступления их в силу.

Коллекторы МФО

Закон затронул не только взыскание долга банками, но и отношения микрофинансовых организаций и должников.

В частности, это касается начисляемых процентов на сумму долга. Таким образом, закон позволяет не переживать о том, что из 10 тысяч рублей задолженности буквально через пару месяцев сумма вашего долга станет трехзначной.

Но при этом, размер пеней и штрафов может достигать двукратного размера основного долга. Кроме того существуют и другие особенности.

Правило о процентных начислениях распространяется только на займы, взятые с 1 января 2020 года.

Таким образом, новый закон не только защищает должников от неправомерных действий, но и гарантирует финансовую «стабильность» и отсутствие долговой ямы из которой невозможно выбраться.

Статья 230 фз о коллекторах 2020

В связи с тем, что появилась необходимость защиты прав кредитополучателей при взаимодействии с представителями банковских организация и лицами, выполняющих от их или своего имени определенные действия по взысканию денежных средств за просроченную задолженность в 2020 году был принят соответствующий федеральный закон под номером 230. Обозначенный государственный акт регулируется процесс и условия осуществления деятельности коллекторов.

Однако начиная с первого января 2020 года содержание вышеуказанного законодательного документа может быть изменен. Связано это с тем, что в текущий момент на рассмотрении в Государственной Думе находятся два законопроекта, при помощи которых права должников будут расширены.

В содержании текущей статьи будет представлена подробная информация и вышеуказанном Федеральном Законе, а также о последних новостях насчет изменений.

Где посмотреть новый закон о коллекторах

Закон для коллекторов с 1 января 2020 года можно увидеть в любом правовом источнике, например, в «КонсультантПлюс», «Гарант» и так далее. Также можно .

Такая доступность федерального закона позволяет изучить его положения всем желающим и без проблем применять их при общении с коллекторами. Написан он простым языком, без сложных оборотов и терминов, что делает его использование в реалиях современной жизни удобным и понятным даже для человека, не имеющего профильного юридического образования.

Основные изменения законодательства о взыскании долгов

Основными изменениями является то, что деятельность компаний по взысканию долга теперь регулируется строже. Однако, далеко не всегда имеется возможность доказать, что права гражданина были нарушены.

Кроме того, были изменены и положения, касающиеся работы с МФО, что тоже позволило защитить интересы заемщика в первую очередь и урегулировать вероятность возникновения глобальных конфликтов. Не ищите ответы на вопросы вслепую, проконсультируйтесь с квалифицированным юристом прямо сейчас, совершенно бесплатно

Статья 230 фз о коллекторах 2020 официальный

Предмет регулирования и сфера применения настоящего Федерального закона

- Настоящий Федеральный закон в целях защиты прав и законных интересов физических лиц устанавливает правовые основы деятельности по возврату просроченной задолженности физических лиц (совершения действий, направленных на возврат просроченной задолженности физических лиц), возникшей из денежных обязательств.

- Настоящий Федеральный закон не распространяется на физических лиц, являющихся кредиторами по денежным обязательствам, самостоятельно осуществляющих действия, направленные на возврат возникшей перед ними задолженности другого физического лица в размере, не превышающем пятидесяти тысяч рублей, за исключением случаев возникновения указанной задолженности в результате перехода к ним прав кредитора (цессии).

- Настоящий Федеральный закон не распространяется на деятельность по возврату просроченной задолженности, осуществляемую в отношении физических лиц, являющихся индивидуальными предпринимателями, по денежным обязательствам, которые возникли в результате осуществления ими предпринимательской деятельности.

- Настоящий Федеральный закон не распространяется на правоотношения, связанные с взысканием просроченной задолженности физического лица и возникшие из жилищного законодательства, законодательства Российской Федерации о водоснабжении, водоотведении, теплоснабжении, газоснабжении, об электроэнергетике, а также законодательства Российской Федерации, регулирующего отношения в сфере обращения с твердыми коммунальными отходами, за исключением случаев передачи полномочий по взысканию данной задолженности кредитным организациям или лицам, осуществляющим деятельность по возврату просроченной задолженности физических лиц в качестве основного вида деятельности.

Статья 2.

230 фз о коллекторах 2020 официальный текст статья 9

2) непосредственное взаимодействие или взаимодействие посредством коротких текстовых сообщений, направляемых с использованием сетей подвижной радиотелефонной связи, в рабочие дни в период с 22 до 8 часов по местному времени и в выходные и нерабочие праздничные дни с 20 до 9 часов по местному времени по месту жительства заемщика или лица, предоставившего обеспечение по договору потребительского кредита (займа), которое указано при заключении договора потребительского кредита (договора, обеспечивающего исполнение договора потребительского кредита (займа) или о котором кредитор был уведомлен в порядке, установленном договором потребительского кредита (займа).

Кредитор, а также лицо, осуществляющее деятельность по возврату задолженности, не вправе совершать юридические и иные действия, направленные на возврат задолженности, возникшей по договору потребительского кредита (займа), с намерением причинить вред заемщику или лицу, предоставившему обеспечение по договору потребительского кредита (займа), а также злоупотреблять правом в иных формах.

При непосредственном взаимодействии с заемщиком или лицом, предоставившим обеспечение по договору потребительского кредита (займа), кредитор и (или) лицо, осуществляющее деятельность по возврату задолженности, обязаны сообщать фамилию, имя, отчество (последнее при наличии) или наименование кредитора и (или) лица, осуществляющего деятельность по возврату задолженности, или место нахождения, фамилию, имя, отчество (последнее при наличии) и должность работника кредитора или лица, осуществляющего деятельность по возврату задолженности, который осуществляет взаимодействие с заемщиком, адрес места нахождения для направления корреспонденции кредитору и (или) лицу, осуществляющему деятельность по возврату задолженности.

Статья размещена в 2009 году.

Они не вправе изымать имущество, входить без разрешения в квартиру или дом и совершать иные действия, направленные на ограничение прав заемщиков.

Изменения в работе коллекторов с 01.07.2014 в связи в вступлением в юридическую силу Федерального закона от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)»

01.07.2014 вступил в силу Федеральный закон от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)», которым впервые урегулированы отдельные вопросы отношений, связанных с внесудебными контактами кредиторов с заемщиками и лицами, предоставившими обеспечение по договору, с целью помешать «кошмарить» последних.

Согласно статье 15 Закона № 353-ФЗ:

- представители кредитора не могут действовать анонимно, они обязаны представляться заемщику и иным лицам, сообщая о себе фамилию, имя, отчество (наименование юридического лица), должность и место жительства (место нахождения).

- запрещены (по инициативе коллектора):

личные встречи;

- телефонные звонки, направление sms в рабочие дни с 22 до 8 часов и в выходные и праздничные дни с 20 до 9 часов по местному времени места жительства заемщика или предоставившего обеспечение кредита (займа) лица;

- непосредственное взаимодействие с заемщиком и предоставившими обеспечение кредита (займа) лицами, направленное на исполнение договора до наступления срока его исполнения.

Однако остался открытым вопрос о специальном контроле за соответствием Закону действий иных лиц, получивших права требования к заемщикам, т.к.

Закон о коллекторской деятельности, изменения для коллекторов и должников в 2019

Отказ от общения по телефону не наказуем, поэтому можно просто не брать трубку, особенно с неопределяемого номера. Результат дает письменное обращение в банк с просьбой вести общение по электронной почте, поскольку телефон недоступен или временно заблокирован. Чтобы не получать коллекторские звонки, можно внести номера в черный список или приобрести сим-карту на другое имя.

Закон запрещает беспокоить при любых обстоятельствах следующие группы заемщиков:

- беременных женщин;

- матерей, у которых ребенку меньше 1,5 года;

- инвалидов 1 группы;

- граждан, находящихся в медицинских стационарах.

При общении по телефону рекомендуется не допускать эмоциональных срывов и помнить, что разговор записывается. Нецензурные выражения и угрозы в адрес коллекторов могут быть использованы против заемщика при рассмотрении дела в суде.

Самому должнику следует запастись диктофоном и собрать документальные доказательства нарушений его прав со стороны коллектора. Иногда звонки поступают не должнику, а постороннему лицу, который не брал кредит. В данной ситуации можно смело обращаться в правоохранительные органы и требовать наказания коллекторов.

Как бороться с коллекторами в 2020

Часто должнику вменяют нарушение закона. Однако точно также можно поступить и недобросовестными коллекторами. Например, в случае ночных звонков с угрозами, порчи имущества и других незаконных действий следует написать заявление в полицию.

Если коллектор угрожает судом, то нет ничего страшного, потому что подать иск может только банк.

- С момента наступления обстоятельств, указанных в части 4 настоящей статьи, полномочия действующего члена совета директоров (наблюдательного совета), члена коллегиального исполнительного органа, единоличного исполнительного органа прекращаются.

- Работником лица, осуществляющего деятельность по возврату просроченной задолженности в качестве основного вида деятельности, включенного в государственный реестр, к функциям которого отнесено непосредственное взаимодействие с должником, не может являться лицо, не соответствующее требованиям, предусмотренным частями 4 и 5 статьи 5 настоящего Федерального закона.

Статья 14. Ведение государственного реестра

- Ведение государственного реестра, в том числе внесение сведений о юридическом лице в государственный реестр и изменение таких сведений, а также исключение сведений о юридическом лице из государственного реестра осуществляется уполномоченным органом в соответствии с настоящим Федеральным законом и установленным уполномоченным органом порядком ведения государственного реестра.

- Государственный реестр ведется на бумажных и электронных носителях. При несоответствии между записями на бумажных носителях и электронных носителях приоритет имеют записи на бумажных носителях.

- Ведение государственного реестра на электронных носителях осуществляется в соответствии с едиными организационными, методологическими и программно-техническими принципами, обеспечивающими совместимость и взаимодействие этого реестра с иными федеральными информационными системами и сетями.

- Сведения, содержащиеся в государственном реестре, являются открытыми и общедоступными и размещаются на официальном сайте уполномоченного органа в информационно-телекоммуникационной сети «Интернет».

- Предварительное уведомление юридического лица, осуществляющего деятельность по возврату просроченной задолженности в качестве основного вида деятельности, включенного в государственный реестр, о проведении внеплановой выездной проверки по основаниям, указанным в пунктах 2 — 4 части 2 настоящей статьи, не допускается.

Статья 19. Решения и предписания уполномоченного органа по результатам проверок юридических лиц, осуществляющих деятельность по возврату просроченной задолженности в качестве основного вида деятельности, включенных в государственный реестр

- По результатам проверки уполномоченный орган принимает решение: 1) о выдаче предписания об устранении выявленного нарушения, если таким нарушением является несоответствие юридического лица, его учредителей (участников), органов и (или) работников требованиям, установленным статьей 13 настоящего Федерального закона, а также несоблюдение обязанностей юридического лица, осуществляющего деятельность по возврату просроченной задолженности в качестве основного вида деятельности, включенного в государственный реестр, предусмотренных статьей 17 настоящего Федерального закона, при этом отсутствуют предусмотренные статьей 16 настоящего Федерального закона основания для исключения юридического лица из государственного реестра. Предписание подлежит исполнению в указанный в предписании срок, который не может составлять менее чем тридцать рабочих дней со дня получения предписания; 2) об исключении сведений о юридическом лице из государственного реестра при наличии предусмотренных статьей 16 настоящего Федерального закона оснований для исключения юридического лица из государственного реестра.

- Решение, предписание уполномоченного органа могут быть оспорены в арбитражном суде в течение трех месяцев со дня вынесения решения, выдачи предписания.

- В случае получения кредитором или лицом, действующим от его имени и (или) в его интересах, заявления, указанного в части 1 настоящей статьи, с нарушением требований настоящей статьи кредитор или лицо, действующее от его имени и (или) в его интересах, обязаны разъяснить должнику порядок оформления такого заявления должника путем направления соответствующих сведений способом, предусмотренным договором (при его наличии), или по почте заказным письмом с уведомлением о вручении либо путем вручения под расписку в срок не позднее десяти рабочих дней со дня получения такого заявления должника.

- Указанное в части 1 настоящей статьи заявление предусматривает ограничение или прекращение взаимодействия с должником соответствующего лица, которому направлено заявление, применительно к каждому указанному в таком заявлении самостоятельному обязательству, срок исполнения которого наступил.

- В случае направления должником заявления кредитору последний не вправе привлекать другое лицо для осуществления с должником взаимодействия по указанному в таком заявлении обязательству без учета предусмотренных в заявлении ограничения или отказа должника от взаимодействия.

Статья 9. Уведомление должника о привлечении иного лица для осуществления взаимодействия с должником

- Кредитор в течение тридцати рабочих дней с даты привлечения иного лица для осуществления с должником взаимодействия, направленного на возврат просроченной задолженности, обязан уведомить об этом должника путем направления соответствующего уведомления по почте заказным письмом с уведомлением о вручении или путем вручения уведомления под расписку либо иным способом, предусмотренным соглашением между кредитором и должником.

- В уведомлении должны быть указаны предусмотренные частью 7 статьи 7 настоящего Федерального закона сведения о лице, указанном в части 1 настоящей статьи.

Статья 10.

В нашей стране многие граждане «погрязли» в кредитах. Не всегда и не все исправно погашают свои долги перед кредиторами, а у кого-то даже образуются огромные задолженности. В таких случаях на помощь финансовым организациям приходят коллекторы – специалисты, профессионально занимающиеся взысканием долгов.

Их деятельность регулируется специальным законодательным актом.

О том, что собой представляет закон 230-ФЗ о коллекторах, мы сегодня и поговорим.

Закон ФЗ-230 о коллекторской деятельности

Часто граждане жаловались на произвол, повреждение имущества, оскорбления и другие противоправные действия, производимые работниками коллекторских агентств, поэтом федеральный закон ФЗ-230 был принят с целью урегулирования действий коллекторов, а также исключения угроз и физического давление в отношении неплательщиков.

О чем этот закон?

Закон №230 о коллекторах от 03.07.2016 года был принят для того, чтобы защитить права и интересы граждан, у которых имеется просроченная задолженность перед кредиторами.

В целом закон определяет:

- лиц, имеющих право на осуществление деятельности по возврату долгов;

- допустимые и запрещенные методы работы с должниками;

- частоту применения методов взаимодействия;

- порядок общения с родственниками должника.

Так, ст. 3 ФЗ-230 посвящена правовому регулированию деятельности, направленной на возврат долга. В круг таких актов входит Гражданский Кодекс РФ, сам закон №230-ФЗ и другие нормативные документы. Также в статье указано, на какие отношения данный закон не распространяется (судопроизводство, банкротство, нотариат и др.).

В ст. 7 ФЗ-230 говорится об условиях осуществления отдельных способов взаимодействия с должником.

Однако это процесс долгий и можно пойти другим путем.

Для начала стоит выяснить у звонившего сотрудника, на кого оформлен кредитный договор и откуда известен ваш номер.

Если вы являетесь поручителем или ваш телефон указал кто-либо из знакомых, свяжитесь с этим человеком для выяснения обстоятельств.

Вы в любом случае не имеете отношения к погашению займа, поэтому можете просто отказаться от общения с коллекторами. Если поступают угрозы, сделайте диктофонную запись и обращайтесь в полицию.

В случае, когда вы не знакомы с неплательщиком, следует обратиться в банк за выпиской об отсутствии задолженности. Документ предоставляется в коллекторскую компанию с разъяснением ситуации.

Важно

После этого звонки должны прекратиться.

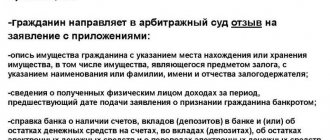

Как должнику подать в суд на коллекторов

Если вас преследуют взыскатели долгов, да еще и угрожают, стоит обратиться в суд. В начале соберите доказательства нарушений (аудио-, видеозапись), которые предоставьте в правоохранительные органы. Изначально следует обратиться в полицию или прокуратуру с описанием конфликтной ситуации.

Если вас продолжат преследовать, подавайте судебный иск.

Перед этим проведите независимую экспертизу кредитного договора и направьте жалобу в ЦБ. Заявление в суд можно подать лично, а можно доверить это своему законному представителю.

После того, как закон начал действовать, конфликтных ситуаций стало меньше. Однако по-прежнему ведут деятельность неаккредитованные организации, которые нарушают все законодательные нормы.

Если ознакомиться с положениями Федерального закона под номером 230 о коллекторской деятельность, то все его права по отношению к должнику кратко можно охарактеризовать следующим образом — он обладает возможностью вежливо и культурно попросить заемщику вернуть банковскому учреждению долг.

Вышеуказанный нормативно-правовой акт допустимые действия представителя коллекторского агентства сводит к следующим двум направлениям:

- Непосредственное взаимодействие с заемщиком — личные встречи, или ведение переговоров при помощи телефонных разговоров;

- Направление должнику почтовых писем, голосовых, текстовых или телеграфных других сообщений, передаваемые физическому лицу посредством сетевой электросвязи.

Важно заметить, что обозначенные выше действия коллектор вправе совершить только в отношении должника, или третьего лица, который предоставил обеспечение — гарант, поручитель.