Последствия для должника во время процедуры банкротства

В отношении прав на имущество

- Приобретение собственности (покупка недвижимости, транспорта, дорогостоящих вещей, ценных бумаг, акций, уставных долей и пр.), сбыт своего имущества (продажа, мена и т.п.) возможно лишь с согласия управляющего, а когда введется реализация имущества, то вообще эти операции проводит финуправляющий лично без участия гражданина;

- Полный запрет на дарение своих активов, внесения их в уставный капитал фирм, кооперативов и пр.;

- Все регистрационные действия с имуществом (переход права, обременение и пр.) совершает арбитражный управляющий;

- Отстранение банкрота от всех операций по банковским счетам, депозитам и вкладам (рублевых, валютных). Эти полномочия осуществляет финуправ, в том числе с правом истребования у должника банковских карточек и их блокировки.

Иные личные права

- Право быть поручителем, выступать гарантом, покупать и продавать долги, закладывать вещи допускается с разрешения финансового управляющего;

- Запрет на покупку ценных бумаг, долей, акций, паев юр.лиц;

- Ограничение на загранпоездки (суды вводят такую меру по своему усмотрению, могут по ходатайству кредиторов). Бывают случаи, когда запрет на выезд за рубеж не вводится;

- Запрет на открытие счетов в банках – с момента реализации имущества возможность открывать/закрывать счета в банковских и других кредитно-финансовых учреждениях остается только у финуправа.

По поводу долгов

- размер задолженности фиксируется за счет заморозки процентов, штрафов, неустоек, пени и пр.;

- дела у судебных приставов останавливаются (кроме некоторых: алименты, причинение вреда здоровью и подобные);

- все иски и претензии принимаются в единственный суд – который ведет банкротное дело;

- договоры, контракты и соглашения, по которым должнику предоставляют услуги и работы, могут не исполняться по желанию исполнителей (подрядчиков) без учета мнения гражданина;

- долги оплачиваются в порядке очередности (определяется законом) по плану реструктуризации, а если суд назначил реализацию, то по мере продажи активов должника.

Специфика банкротства

Заявление о присвоении отсутствующему неплательщику статуса банкрота направляется конкурсным кредитором или уполномоченным органом. Сумма долга перед кредиторами при этом роли не играет.

Конкурсные кредиторы – это все источники финансирования (кроме уполномоченных органов, учредителей должника и лиц, перед которыми неплательщик ответственен за причинение морального или физического ущерба).

Заявление может быть подано в следующих случаях:

- физическое лицо-должник или руководить фирмы-должника отсутствует, и выяснить их местонахождение невозможно;

- имущество ликвидируемого должника не позволяет погасить судебные издержки в связи с делом о банкротстве;

- в течение года до момента подачи заявления операции по банковским счетам неплательщика не проходили;

- другие обстоятельства, подтверждающие неосуществление коммерческой деятельности.

Читайте, в чем отличия добровольной ликвидации кредитной организации.

Ликвидация фонда и других форм НКО имеет четкий порядок действий, установленный законом. Узнайте все об этом в нашей статье.

Реализация имущества

Если должник не отвечает требованиям, при которых вводится реструктуризация долгов, суд признаёт его банкротом и выносит определение о реализации имеющегося у него имущества. С момента объявления несостоятельным распоряжение средствами и имуществом неплатёжеспособного гражданина осуществляет финансовый управляющий.

Пустить на торги могут любое имущество, за исключением того, которое не может быть взыскано согласно ст. 446 ГПК РФ. Кроме того, из конкурсной массы по ходатайству гражданина может быть исключено имущество, не представляющее особой ценности – общей стоимостью до 10 тыс. руб. Драгоценности, предметы роскоши ценой от 100 тыс. руб., а также недвижимость реализуются посредством открытых торгов.

По окончании процесса реализации и расчётов с кредиторами суд выносит соответствующее определение, и с этого момента должник освобождается от всех обязательств, которые не удалось выполнить.

Особенности банкротства отсутствующего должника

Такая процедура проводится по упрощенной схеме и имеет ограниченный круг лиц, которые могут ее инициировать. Кредиторы или другие заинтересованные лица вправе требовать признания дебитора финансово несостоятельным в следующих случаях:

- юридическое лицо числится в ЕГРЮЛ, но по факту деятельность не ведется более 12 месяцев;

- кредиторы, родственники или другие заинтересованные лица получили решение суда о признании должника без вести пропавшим или умершим;

- на этапе финансового оздоровления, наблюдения или внешнего управления, управляющий, назначенный Арбитражным судом, обнаруживает отсутствие директора или учредителя по месту регистрации достаточно длительное время.

Следует помнить, что при признании неплатежеспособным должника, фактически отсутствующего, все расходы, связанные с проведением процедуры, берет на себя кредитор или другое заинтересованное лицо, подававшее заявление в Арбитражный суд.

Нестабильность экономической ситуации приводит к тому, что значительное количество юридических и физических лиц в полном объеме перестают выполнять свои долговые обязательства. В таком случае действующее законодательство говорит о том, что они должны быть признаны банкротами.

Но если взять статистику, то можно увидеть что более 70 % всех должников проходят упрощенную процедуру признания финансовой несостоятельности, так как они отсутствуют. Именно о юридическом механизме банкротства отсутствующего должника и пойдет речь ниже.

Российское законодательство, которое регулирует все вопросы, связанные с признанием лица финансово несостоятельным, говорит о том, что банкротами могут стать физические и юридические лица.Чтобы у судов, а также других государственных органов не возникало какой-либо самостоятельной трактовки таких норм, принят специальный закон о финансовой несостоятельности.

Для того чтобы должник был признан отсутствующим должны наступить следующие правовые последствия.

- Прекращение каких-либо финансовых и операционных действий. Под ними подразумевают ведение юридическими или физическими лицами, а также индивидуальными предпринимателями деятельности, которая направлена на получение прибыли, или дохода. Подтверждением этого является полное отсутствие каких-либо финансовых операций, то есть движение материальных средств. На примере это выглядит таким образом.

- Отсутствие по месту регистрации. Согласно нормативно-правовым актам, любое лицо, будь оно юридическое или физическое должно иметь регистрацию. Это нужно для того, чтобы различным контролирующим органам проще было осуществлять контроль по уплате всех обязательных платежей (налоги, сборы). Поэтому если субъект экономических отношений не находится по месту регистрации продолжительное время, то это является основанием считать что он отсутствует.

- Нельзя определить, где находится субъект. То есть его настоящее место регистрации, пребывания не известно, и установить его не представляется возможным.

То есть если имеется все эти три юридических факта, тогда у кредиторов, и заинтересованных лиц все основания начинать процедуру банкротства.

Схема банкротства отсутствующего должника.

Все юридические лица должны иметь органы управления, а также адрес, по которому они зарегистрированы.

Осуществление деятельности предприятия и контроль за этим, ведет директор или управляющий, так как они имеют право подписывать документы финансово-хозяйственной деятельности и отчетности.

Важно запомнить, что только наличие трех обязательных требований, о которых указано выше будет основанием для обращения в суд. В противном случае будет получен отказ в начале признания субъекта финансово несостоятельным

Гражданский кодекс четко регламентирует вопросы, как признать человека отсутствующим. Для этого заинтересованное лицо должно обратиться в судебные органы по последнему месту жительства или регистрации, с заявлением, в котором попросить эти органы признать человека без вести отсутствующим или умершим.

Только после этого, имея на руках такое решение, можно мотивированно обосновать в арбитражном суде факт отсутствия должника и начать процедуру его банкротства

Но нужно обратить внимание на решение пленума Верховного Суда РФ. Он говорит о том, что наличие решения суда о признании конкретного человека без вести отсутствующим не является обязательным

Обратиться в судебные органы могут прокуроры, служебные лица налоговых органов, а также те физические или юридические лица (кредиторы), перед которыми должник не выполнил своих обязательств.

Процедура признания отсутствующего должника несостоятельным (банкротом)

- Если заранее понятно, что обнаруженное имущество должника не дозволит покрыть все судебные расходы, связанные с ведением данного дела.

- Если в течение последних 12 месяцев до момента подачи заявления о признании несостоятельным (банкротом) не проводились никакие банковские операции, связанные со счетами данного физического либо юридического лица.

- При наличии других признаков, которые могут заверить отсутствие предпринимательской либо другой деятельности должника.

Нельзя исключать такую возможность, что отсутствующий должник стал таким совершенно не случаем. Для этого следует, согласно судебному порядку, распутать всю схему, которая была задумана и осуществлена нерадивым лицом, контролирующим должника. Такими могут являться руководители предприятия , учредители, акционеры и члены совета. Если по итогам процедуры банкротства какое-либо имущество не будет выявлено, то сама процедура завершается исключением должника из Одного муниципального реестра юридических лиц.

Комментарий к Ст. 227 Федерального закона РФ «О несостоятельности (банкротстве)»

1. Как известно, для юридического лица банкротство наступает, когда оно не способно удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

Бесплатная юридическая консультация по телефонам:

8 (Москва и МО)

8 (Санкт-Петербург и ЛО)

8 (Регионы РФ)

Основанием для признания гражданина банкротом служит его неспособность исполнить денежные обязательства и (или) обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены, и если сумма его обязательств превышает стоимость принадлежащего ему имущества.

Эти положения не применяются при подаче заявления о признании отсутствующего должника банкротом.

Заявление о признании отсутствующего должника банкротом принимается арбитражным судом независимо от размера кредиторской задолженности, а также при ее отсутствии.

2. К отсутствующим должникам п. 1 комментируемой статьи относит юридических лиц, которые фактически прекратили свою деятельность (не осуществляются текущие платежи в течение длительного времени), не находятся по адресу, указанному в учредительных документах, и установить их местонахождение не представляется возможным. Указанные два признака отсутствующего должника – юридического лица непосредственно взаимосвязаны.

3. Под отсутствующим должником-гражданином понимается физическое лицо, которое прекратило заниматься предпринимательской деятельностью, отсутствует по месту жительства и местонахождение которого неизвестно.

4. Заявление о признании отсутствующего должника банкротом может быть подано в арбитражный суд конкурсным кредитором либо уполномоченным органом.

5. К отсутствующим должникам не применяются положения п. 3 ст. 6 и п. 2 ст. 7 Закона о банкротстве, касающиеся права на обращение в арбитражный суд.

6. Понятие “отсутствующий должник”, употребляемое в Законе о банкротстве, не имеет ничего общего с институтом признания гражданина безвестно отсутствующим (ст. ст. 42 – 44 ГК РФ).

7. В соответствии с п. 2 комментируемой статьи заявление о признании отсутствующего должника банкротом подается уполномоченным органом только при наличии средств, необходимых для финансирования процедур банкротства в отношении отсутствующих должников; порядок и условия финансирования процедур банкротства, в том числе размер вознаграждения конкурсного управляющего, определяются Правительством Российской Федерации.

При отсутствии надлежащего финансирования уполномоченные органы не вправе обращаться в арбитражный суд с заявлением о признании отсутствующего должника банкротом. В случае получения арбитражным судом указанного заявления арбитражный суд по этому основанию вправе его возвратить уполномоченному органу согласно п. 1 ст. 44 Закона о банкротстве.

В Постановлении Пленума Высшего Арбитражного Суда РФ от 8 апреля 2003 г. N 4 (п. 7) содержится разъяснение, согласно которому в силу п. 2 ст. 227 Закона о банкротстве при отсутствии финансирования процедур банкротства отсутствующего должника заявления о признании такого должника банкротом возвращаются арбитражным судом, а дела о признании банкротами отсутствующих должников, возбужденные до вступления в силу Закона о банкротстве, по которым не приняты решения о признании отсутствующих должников банкротами, подлежат прекращению производством.

Упрощенные процедуры банкротства

Упрощенные процедуры банкротства применяются в целях более быстрого исключения из имущественного оборота субъектов, которые практически прекратили свою деятельность, находятся в процессе ликвидации, а также тех, местонахождение которых неизвестно.

В этом случае наблюдение, финансовое оздоровление или внешнее управление не применяются.

Признаки несостоятельности (банкротства) могут иметь как субъекты, у которых имеется перспектива восстановления платежеспособности, так и субъекты, которые практически прекратили свою деятельность, находятся в процессе ликвидации, а также те, местонахождение которых неизвестно.

В этом случае в целях более быстрого исключения таких субъектов из имущественного оборота применяются упрощенные процедуры банкротства.

К упрощенным процедурам, применяемым в деле о банкротстве и регламентируемым гл. XI ФЗ «О несостоятельности (банкротстве)», относятся:

- Банкротство ликвидируемого должника.

- Банкротство отсутствующего должника.

Названные процедуры применяются в отношении ликвидируемого или отсутствующего должника.

Ликвидационная комиссия (ликвидатор) обязана обратиться в арбитражный суд с заявлением о признании должника банкротом, если стоимость имущества должника – юридического лица, в отношении которого принято решение о ликвидации, недостаточна для удовлетворения требований кредиторов.

Нюансы банкротства отсутствующего должника

Ключевая особенность данной процедуры заключается в строгом ограничении числа инициаторов рассмотрения дела о присвоении статуса банкрота. Лишь спустя месяц после подачи заявления в Арбитражный суд отсутствующий должник будет признан несостоятельным. Как следствие – организация ликвидируется и начинается конкурсное производство.

Имеется еще один вариант, при котором возможно объявление должника отсутствующим. Если в период стадии наблюдения временный управляющий известит суд о наличии признаков отсутствия субъекта, то дело будет рассмотрено в течение месяца по упрощенной процедуре. Этот 30-дневный промежуток предназначен для извещения кредиторов должника и получения выставленных ими требовании. Удовлетворение претензий происходит в порядке очередности.

После признания финансовой несостоятельности отсутствующего должника принимаются меры по обеспечению требований кредиторов.

Применение упрощенных процедур банкротства ликвидируемого и отсутствующего должника свидетельствуют о пропуске стадий, направленных на финансовое оздоровление организации и введение внешнего управления. На проведение всей процедуры в итоге тратится меньше времени, чем на стандартное банкротство.

При заключении конкурсного управляющего о том, что имущества должника достаточно для погашения судебных издержек, он направляет в суд ходатайство, после которого начинаются непосредственно относящиеся к банкротству процедуры.

Надо отметить, что судебное разбирательство при отсутствии должника имеет несколько отличий от традиционной процедуры. В данном случае судебные расходы ложатся на подавший заявление государственный уполномоченный орган. Ему придется оплатить и госпошлину, и труд временного управляющего.

Следует знать, что отсутствующим должником может быть признано как физическое, так и юридическое лицо.

Можно подытожить, что согласно Федеральному Закону «О несостоятельности», инициировать банкротство можно при наличии хотя бы одного из условий:

- местонахождение неплательщика неизвестно, его невозможно установить;

- с момента прекращения приносящей прибыль деятельности дебитора прошло свыше 1 года.

Отдельно надо остановиться на порядке признания отсутствующим физического лица. В этом случае действуют отличные от прописанных в Гражданском кодексе процедур о безвестно отсутствующих гражданах.

Достаточным основанием считается:

Банкротство при ликвидации должника

Должник ликвидирует свою деятельность в качестве хозяйствующего субъекта при условии, что его активы не покрывают всех требований по обязательствам и платежам перед кредиторами.

В этом случае ликвидационная комиссия направляет обращение в суд для признания должника банкротом. Со стороны суда принимается решение о признании субъекта банкротом и открытии конкурсного производства.

Создание реестра требований организуется по правилам законодательства. Установление очередностей удовлетворения требований проводится согласно утвержденным размером всех требований, содержащихся в реестре.

Если субъект не соблюдает требования по обязательному обращению в суд для признания его банкротом, то орган осуществляющий внесение сведений в реестр организаций, откажет в регистрации ликвидации должника.

Кроме того, собственник – банкрот, нарушивший указанные правила обращения в суд, несет субсидиарную ответственность по неисполненным обязательствам перед кредиторами.

Особенности банкротства ликвидируемого должника

В случае, если стоимость имущества должника – юридического лица, в отношении которого принято решение о ликвидации, недостаточна для удовлетворения требований кредиторов, ликвидационная комиссия (ликвидатор) обязана обратиться в арбитражный суд с заявлением о признании должника банкротом.

Если ликвидационная комиссия (ликвидатор) не обратился в арбитражный суд с заявлением о признании должника банкротом, это является основанием для отказа во внесении в единый государственный реестр юридических лиц записи о ликвидации юридического лица.

При обнаружении вышеуказанных обстоятельств после принятия решения о ликвидации юридического лица и до создания ликвидационной комиссии (назначения ликвидатора) заявление о признании должника банкротом должно быть подано в арбитражный суд

- собственником имущества должника – унитарного предприятия,

- учредителем (участником) должника или

- руководителем должника.

Арбитражный суд принимает решение о признании ликвидируемого должника банкротом и об открытии конкурсного производства и утверждает конкурсного управляющего.

Наблюдение, финансовое оздоровление и внешнее управление при банкротстве ликвидируемого должника не применяются.

Кредиторы вправе предъявить свои требования к ликвидируемому должнику в течение месяца с даты опубликования объявления о признании ликвидируемого должника банкротом в соответствии со статьей 71 Федерального закона.

Собственник имущества должника – унитарного предприятия, учредители (участники) должника, руководитель должника и председатель ликвидационной комиссии (ликвидатор), совершившие нарушение требований, предусмотренных п. 2 и 3 ст. 224 Федерального закона, несут субсидиарную ответственность за неудовлетворенные требования кредиторов по денежным обязательствам и об уплате обязательных платежей должника.

Преимущества банкротства

Закон о банкротстве дает возможность человеку избавиться от финансовых обязательств, погасить которые он не может в силу сложившихся у него в жизни обстоятельств. Это является его главным достоинством. До принятия этого закона непогашенная задолженность могла взыскиваться с человека на протяжении всей его жизни.

Действующее законодательство предусматривает возможность перехода долговых обязательств гражданина его наследникам после смерти. Процедура банкротства предоставляет возможность избавиться от непогашенных долгов человека еще при его жизни.

В момент проведения процедуры банкротства накладывается мораторий на начисление пеней, штрафов и неустоек по долговым обязательством человека. В этот же момент приостанавливается действие всех исполнительных производств, которые были возбужденны в отношении банкрота физического лица.

Погашение финансовых обязательств проходит в соответствии с процедурой, предусмотренной законом о несостоятельности. Судебные приставы и коллекторы не могут на этой стадии оказывать давление на должника.

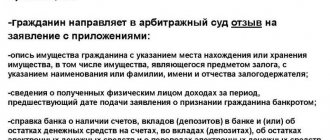

Какие документы нужны для банкротства

Перечень необходимых документов, которые наряду с заявлением подаются в суд, приведён в п. 3 ст. 213.4 ФЗ № 127. В их число входят:

- документы, доказывающие, что у человека имеется задолженность и он не способен её погасить (претензии, договоры с кредиторами, акты сверки и т. п.);

- выписка из ЕГРИП о наличии/отсутствии статуса ИП;

- списки кредиторов с указанием размера долга каждому из них;

- копии документов о совершённых гражданином за последние 3 года сделках с недвижимостью, транспортными средствами, ценными бумагами, если сумма таких сделок была больше 300 тыс. руб.;

- опись имущества и документы, подтверждающие наличие права собственности на имущество;

- если должник выступает участником юридического лица, необходимо приложить список всех участников этого юридического лица;

- данные о доходах и уплаченных налогах за последние три года;

- банковские справки о наличии депозитов, счетов, остатков средств на счетах, выписки по производимым операциям в течение предшествующего трёхлетнего периода;

- копия ИНН;

- копия СНИЛС и данные о состоянии лицевого счёта;

- при наличии – копия свидетельства о заключении/расторжении брака, копия брачного договора, копия соглашения о разделе имущества супругов, копии свидетельств о рождении детей, копия решения о признании должника безработным;

- иные документы, имеющие отношения к обстоятельствам, описываемым в заявлении о банкротстве.

Пошаговая инструкция банкротства отсутствующего должника

- Оформление заявления в суд или иной уполномоченный орган, а так же уведомления для партнеров, которые имеют возможность погасить задолженность, вместо отсутствующего лица. Но, следует помнить, что все издержки, в ходе разбирательств, производятся за счет должника.

- На основании предъявленных доказательств (справка из полиции, о проведении розыскных мероприятий), справка из банка (об отсутствии хозяйственных операций) и других документов, суд принимает решение, признать отсутствующего должника банкротом: статус присваивается в течение месяца, и может быть обжалован в любое время. После оглашения приговора, любые манипуляции по поиску месторасположения отсутствующего должника прекращаются.

- Решение суда, является официальным документом, заверенная копия которого предоставляется всем заимодавцем, лично в руки или по почте (письмо с уведомлением).

- Далее, кредиторы имеют право направить ходатайства в суд, где уже судья будет рассматривать каждое дело индивидуально. Иногда, вместо денежных выплат, возврат долгов может осуществляться путем передачи имущества в виде недвижимости, участка, автомобиля и т.д. Но, в таком случае, полученная недвижимость (или иная собственность) будет считаться «Основным средством» организации. Для того, что бы перевести основные средства в денежный эквивалент, их необходимо продать.

- В первую очередь, судья рассматривает заявки с наибольшей суммой или в зависимости от составленного договора между организациями. Каждому кредитору назначается индивидуальная дата заседания, в котором будет рассматриваться все аспекты получения и возврата денег.

Как происходит банкротство?

Банкротство по упрощенной процедуре ликвидируемого должника начинается с того времени, когда в суд направляется грамотно составленное заявление. В нем должно указываться о необходимости совершения именно упрощенного процесса. Процесс обладает специфическими особенностями, так как не проводятся действия, связанные с наблюдением, а также не назначается управление извне и не допускается оздоровление фирмы.

Пошаговая инструкция банкротства ликвидируемого должника состоит в последовательных действиях:

- подается заявление в суд, причем обычно инициатором выступает сам конкурсный управляющий, но допускается, чтобы это было выполнено разными государственными организациями;

- в течение месяца после подачи заявления, начинается конкурсное производство;

- управляющий отсылает уведомления всем кредиторам, причем непременно в письменном виде;

- дается месяц, чтобы каждый кредитор, получивший письмо, предъявил требования непосредственно управляющему;

- не выполняется страхование отсутствующего лица;

- если при проведении процедуры обнаруживается имущество, стоимость которого считается достаточной, чтобы покрыть судебные расходы, то направляется в суд ходатайство о прекращении осуществляющейся процедуры.

Заинтересованы в начале процедуры банкротства именно кредиторы, которые не могут получить от компании или частного лица свои средства, причем они имеют право контролировать всю процедуру, чтобы оспорить разные сделки заемщика или определить его имущество, которое может быть продано, а полученные средства используются для погашения долгов.

При проведении данной упрощенной процедуры учитывается, стал ли должник отсутствующим специально или случайно. Поэтому задачей суда выступает определение всех обстоятельств такого дела. Нередко данная схема проводится специально руководителями компании или его аукционерами.

Если инициатором выступает кредитор, то он обязан самостоятельно финансировать данное дело, а также покрывать судебные расходы на рассмотрение дела в суде, выплату вознаграждения арбитражному управляющему. После ликвидации компании, кредитор списывает расходы, которые представлены в учете в качестве судебных издержек. Поэтому они включаются во внереализационные расходы.

Признаки

Большинство кредиторов не понимают, в какой момент необходимо подавать исковое заявление в арбитражный суд с просьбой начать рассмотрение по делу отсутствующего должника и принудительного взыскания долга.

Давайте рассмотрим очевидные признаки пропавшего заемщика:

- На протяжении двенадцати месяцев не наблюдается движений по всем банковским счетам человека. Арбитражный судья первым делом подает запрос в налоговую инспекцию для получения справки о наличии счетов у физического или юридического лица. Позднее по всем банкам, где у должника есть счета, проверяется выписка. С момента подачи искового заявления просматриваются последние двенадцать месяцев. Если за весь год не было найдено движений денежных средств, это явный признак отсутствующего задолжника;

- Человек не откликается на любые оповещения о необходимости погасить кредит, включая телефонные звонки и письма;

- Выезды по месту жительства не дают никаких результатов: приставам либо никто не открывает дверь, либо люди, проживающие в жилье, утверждают, что должник не живет на данный момент по этому адресу. Кроме того, специалисты опрашивают соседей и родственников задолжника. Если эта процедура также не дала положительных результатов, это является признаком пропажи заемщика;

- Отсутствие какого-либо имущества, закрепленного за человеком. Первым делом эксперты направляют запросы в ГИБДД, Гостехнадзор и другие органы, в которых они могут получить сведения о зарегистрированной недвижимости или автомобилях должника. Если полученные ответы свидетельствуют о том, что имущества недостаточно для погашения кредита, осуществляется процедура объявления отсутствующего человека банкротом;

- Если должником является юридическое лицо, и при наличии вышеперечисленных признаков также очевидно, что его предприятие прекратило предпринимательскую деятельность, можно сделать вывод о пропаже учредителя компании.

Как мы видим, существует достаточно большой перечень признаков, на основании которых физическое или юридическое лицо можно считать пропавшим и начинать процедуру банкротства.

Признаки отсутствия должника

Суд признает должника отсутствующим, если имеется совокупность следующих факторов:

- отсутствие каких-либо признаков предпринимательской деятельности: все договорные отношения прекращены;

- субъекты предпринимательской деятельности отсутствуют по месту регистрации юридического лица или регистрации по месту жительства гражданина, а текущее местонахождение их определить невозможно;

- отсутствие денежных средств и имущества, при реализации которого была возможность покрыть судебные издержки;

- отсутствие денежных средств на расчетных счетах и приостановка всех банковских операций на протяжении года;

- подача отчетности в ИФНС и государственные фонды прекращена.

Кто может быть признан банкротом

Объявить себя несостоятельным вправе вовсе не каждый должник. Человек может подать в суд такое заявление, если соответствует определённым признакам, перечисленным в ст. 213.3 ФЗ «О несостоятельности». Во-первых, задолженность гражданина в общей сложности должна достигать 500 тыс. руб., число кредиторов и размер долга каждому из них при этом не имеет значения, а во-вторых, кредитные обязательства должны не исполняться на протяжении как минимум трёх месяцев.

Гражданин предполагается неплатёжеспособным, когда имеет место хотя бы одно из обстоятельств, перечисленных в ст. 213.6 вышеупомянутого закона:

- человек перестал рассчитываться с кредиторами;

- свыше 10% кредитных обязательств должником не исполнены на протяжении более одного месяца;

- долг гражданина выше, нежели стоимость имеющегося у него имущества;

- есть постановление о прекращении исполнительного производства вследствие отсутствия у человека имущества, которое можно арестовать.

Стоит учитывать, что должника не признают неплатёжеспособным, если есть основания полагать, что за счёт своих доходов он в состоянии погасить задолженность в течение краткосрочного периода.

Пошаговая инструкция

Для достижения требуемого результата должен быть выполнен ряд действий:

- Направлено заявление от лица конкурсного кредитора или уполномоченного органа.

- Арбитражным судом должно быть принято решение о банкротстве лица. Процессуальный документ должен быть вынесен судьей единолично на протяжении одного месяца со дня поступления заявления.

- Осуществлено оповещение всех известных заимодавцев о факте банкротства их должника.

- На протяжении месяца получены требования заимодавцев.

- Проведен переход к общей процессуальной процедуре в случае выявления у должника имущества, стоимости которого достаточного для покрытия издержек судебной процедуры.

- Удовлетворены заявленные требования в соответствии с законодательно предусмотренной очередностью.

Предупреждение банкротства является целью любого предприятия и юр. лица. Как проходит возбуждение дела о банкротстве и что нужно для его начала — расскажем тут.

Скрытые угрозы

При банкротстве физических лиц последствия для должника не всегда столь очевидны и предсказуемы. Часто поведение гражданина может стать причиной неприятных неожиданностей. Законами предусмотрена уголовная ответственность для неплательщика:

Преднамеренность

Когда гражданин подводит состояние своих дел под признаки несостоятельности, но при этом он мог бы не допустить этого (ст. 196 Уголовного кодекса РФ).

Пример: гражданин одолжил деньги своему знакомому, но не стал требовать их возврата после истечения договора займа, не обратился в суд о взыскании неуплаты, а также к судебным приставам о принудительном исполнении долга. В итоге, физлицо не имеет возможности расплатиться со своими кредиторами, но смог бы это сделать, если бы истребовал свою задолженность.

Фиктивность

Должник, создав видимость отсутствия финансов, обращается с заявлением в суд для возбуждения процедуры, хотя на самом деле он достаточно состоятелен (ст. 197 УК РФ). Преследуемая цель: получить отсрочку по уплате долгов на время введения процедуры или вовсе списание (прощение) недоимок.

Неправомерность

Махинации с имуществом (утаивание от кредиторов, тайная продажа, умышленное уничтожение и пр.), расчеты с отдельным кредитором в ущерб другим (вне очереди, без соблюдения пропорциональности и т.п.), незаконные противодействия арбитражному управляющему (ст. 195 Уголовного закона).

- Преступления считается совершенным, если действия нарушителя причиняют кредиторам ущерб более 1,5 млн. руб.

- Если убытки меньше, то могут привлечь к административной ответственности по статьям 14.12., 14.13 КоАП РФ.

- Так же к уголовной (ст. 159.1 УК РФ) или административной ответственности (ст. 14.11 КоАП РФ) могу привлечь за факт утаивания от банков и прочих займодавцев информации о банкротных событиях в жизни гражданина.

Еще одно неприятное последствие – абсолютные финансовые потери. Человек стремился избавить себя от долгов. Тратит время, силы и значительные суммы на судебные расходы, гонорар финансовому управляющему без задней мысли о том остается ли долг после банкротства. Но в итоге оказывается, что есть обстоятельства, из-за которых задолженность сохраняется в прежнем виде (даже увеличивается за счет неустойки и штрафов). При это процедура считается проведенной, расходы за нее никто не вернет. Плюс остались долги. В итоге, долговой минус становится еще больше.

Недостатки

К недостатку процедуры можно отнести большое количество бумаг, которые необходимо будет предоставить в арбитражный суд для инициирования процесса признания гражданина несостоятельным. Для рассмотрения дела в суде необходимо будет заплатить госпошлину и внести на депозит суда взнос. Его размер в 2020 году составляет 25 тысяч рублей.

Процедура предусматривает выплату вознаграждения конкурсному управляющему за ведение дела должника. Оно составляет 7% от реализации имущества должника. Придется потратиться и на текущие затраты, которые возникнут по ходу процесса. В их числе затраты на публикацию объявлений, расходы на проведение торгов имущества должника и другие необходимые и обоснованные по мнению суда издержки.

Практика показывает, что в среднем сумма текущих расходов может составить от 80 до 100 тысяч рублей. Для несостоятельного человека это значительные суммы.

В ходе процедуры банкротства будет реализовано практически все имущество физического лица-банкрота. Закон позволяет не изымать у него лишь денежные средства в сумме до 25 тысяч рублей, одежду, обувь, необходимую для жизни утварь и бытовую технику, стоимость которой не превышает 30 тысяч рублей. Не забирается у должника жилье, которое является у него единственным, если он в нем прописан и оно не находится в ипотеке.

Во время проведения процедуры финансовый управляющий полностью контролирует все доходы и расходы человека. Процесс может длиться не один год. Такой контроль достаточно утомителен. До момента его окончания должник не сможет покидать пределы страны, а после него занимать руководящие должности у юридического лица.

При совершении любых сделок человек будет обязан, в соответствии с законом, всегда указывать факт своего банкротства.

Упрощенная система банкротства: преимущества и нюансы

Упрощенная система банкротства применяется в том случае, если у пропавшего руководителя нет никакого имущества.

Банкротство и ликвидация по упрощенной схеме имеет ряд неоспоримых преимуществ:

- Быстрота процедуры. Это объясняется отсутствием исковых заявлений кредиторов и задолженностей перед контрагентами. На то, что бы оформить все бумаги и определить статус «Банкрот», необходимо пару месяцев. При обычной схеме ликвидации, судебные процессы могут затянуться почти на год.

- Доверенное лицо, исполняющее волю отсутствующего должника, обязано подготовить все необходимые документы, а так же оплачивать пошлины. Сюда можно включить общение с налоговыми органами, прокуратурой, кредиторами.

- Упрощенная схема банкротства, не предполагает финансового наблюдения, регулирования хозяйственной деятельности, передачи управления другому лицу. Это значительно ускоряет сроки принятия решения и уменьшает документооборот.

- Организация исключается из общего списка юридических лиц и передает документы на хранение.

- Приемлемая стоимость всей процедуры банкротства, не ударит по кошельку представителя ликвидируемой организации: стоимость определяется количеством произведенных процедур и оформленных бумаг.

После полной регистрации организации или физического лица, как банкрота, данные направляются и регистрируются в единой системе ЕГРЮЛ. Окончание судебного производства означает, что любые банковские или иные операции с данным лицом, не возможны.

Признаки отсутствующего должника при

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ ДОСТУПНЫ ДЛЯ ВСЕХ ГРАЖДАН ПО УКАЗАННЫМ НОМЕРАМ ТЕЛЕФОНОВ ИЛИ В РЕЖИМЕ ЧАТА

банкротстве

По заявлению уполномоченного органа юридическое лицо может быть признано несостоятельным (банкротом) и при отсутствии у него задолженности перед кредиторами и по неотклонимым платежам, если имеются признаки, установленные ст. 230Закона о банкротстве .

Заявление о признании отсутствующего должника несостоятельным (банкротом) может быть подано конкурсным кредитором, уполномоченным органом независимо от размера задолженности должника (п. 1 ст. 227Закона о банкротстве).

Отсутствующий должник – это особая группа неплательщиков, в отношении которых процедура банкротства применяется в облегченном виде. Отсутствующим неплательщиком признается физическое или юридическое лицо.

Если речь идет о предприятии, то под отсутствующим неплательщиком понимают руководителя фирмы, которая больше не осуществляет коммерческую деятельность, не располагается по зарегистрированному адресу и нельзя определить местопребывание руководителя. Отсутствующие должники-физлица прекращают предпринимательскую деятельность, отсутствуют по месту жительства и их местопребывание неизвестно.

Некоторые кредиторы ошибочно полагают, что скрывания руководителя решат все его проблемы. Однако это далеко не так.

Банкротство отсутствующего неплательщика – это упрощенная процедура, и признать в ней субсидиарную ответственность руководителя должника очень просто (даже легче, чем при обычной процедуре).

В статье 227 Закона о банкротстве перечислены признаки, по которым определяется отсутствующий неплательщик:

- реальное прекращение деятельности (по сути – ликвидация фирмы);

- неприбытие по адресу регистрации;

- невозможность определить местоположение.

Факт отсутствия определяется через суд. Соответствующее решение выносится при отсутствии лица по месту жительства более года.

Законодательная база

Получить статус банкрота физлицо может на основании ФЗ № 127 от 26.10.2002 (действующая редакция ФЗ от 29.07.2017) «О несостоятельности». Норматив включает в себя 12 глав и 233 статьи.

До 2020 года нормы закона применялись исключительно для лиц юридических, но с 1.10.2015 признать себя банкротом может и обычный гражданин.

Из основных положений закона, касающихся физических лиц, можно отметить следующие:

| Признание физлица банкротом возможно только на основании решения арбитражного суда | ст.6 |

| В зависимости от обстоятельств признание банкротства может быть правом физлица или непосредственной обязанностью | ст.8 |

| Кредитор вправе обратиться в суд лишь по строго ограниченным основаниям | ст.33 |

| Судом применяется реструктуризация задолженности, но допускается и заключение мирового соглашения сторон | ст.158 |

| Признание банкротства ведет к реализации имущества, после погашения долгов за счет вырученных средств гражданин должником не считается | ст.213.26, ст.213.27 |

| После получения статуса банкрота гражданин обязан уведомлять об этом финансовые учреждения, с которыми взаимодействует | ст.213.30 |

Кроме того отдельные нюансы прописаны в иных специальных статьях, в том числе и для отдельных категорий граждан.