Если коммерческая деятельность убыточна и не позволяет предпринимателю рассчитаться с кредиторами, то не обязательно закрывать или банкротить ИП. В отдельных ситуациях оказывается очень эффективной реструктуризация долга индивидуального предпринимателя, позволяющая в «щадящем» режиме решить вопросы с задолженностями. Но не все предприниматели могут получить реструктуризации долгов — иногда за законную отсрочку или рассрочку приходится бороться.

Что такое реструктуризация долга ИП

Реструктуризация долгов гражданина-индивидуального предпринимателя — это изменение графика исполнения финансовых обязательств. Это своеобразная реабилитационная процедура и одновременно проявление толерантности к должнику со стороны кредиторов. Кредитор идет навстречу заемщику в случаях, когда последний сталкивается с дефолтом — не может выполнять условия договора.

И если ИП не может осилить выплаты по объективным причинам, его кредитор предоставляет отсрочку. Это выход для тех, кто столкнулся с финансовыми проблемами по причине падения спроса, снижения объемов производства.

Но есть и другие варианты. Можно изменить конечный срок погашения или размер платежей. Увеличенный срок кредитования и сниженные ежемесячные взносы позволяют должнику делать посильные выплаты.

Также возможен вариант частичной продажи имущества для погашения основных долгов. К примеру, продать или заложить оборудование, реструктуризировать кредиты и займы, чтобы выплатить их постепенно. И сохранить таким образом товарный знак, лицензии и клиентов.

Алексей Жумаев

финансовый управляющий

Плюсы реструктуризации задолженностей:

- продление срока кредита или других долгов;

- уменьшение финансовой нагрузки за счет снижения размеров регулярных платежей;

- изменение условий выплаты долгов в выгодную для заемщика сторону.

В случае с ИП оформление реструктуризации проходит по стандартной схеме. Кроме банковских каникул и снижения процентных ставок, предприниматель может:

- Привлечь дополнительных инвесторов.

- Произвести взаимозачет задолженностей путем выставления встречных требований.

Удобный вариант — это реструктуризация через банкротство. В банкротстве условия кредитов пересматриваются под контролем суда и финансового управляющего

:

- проценты начисляются в пределах ставки рефинансирования;

- сначала ИП гасит основной долг, затем — проценты и неустойки (чаще всего, они не включаются в план погашения долгов и списываются);

- приставы, банки и налоговая не могут самовольно взыскивать деньги со счета ИП;

- установлен график погашения, который учитывает доходы ИП и всех требования кредиторов — работников, поставщиков;

- самому банкроту перечисляют выплату в пределах прожиточного минимум по региону на работающего гражданина, плюс на каждого иждивенца (либо алименты). Зарплата или иные доходы мужа/жены, если супруг работает отдельно, к банкротству ИП отношения не имеют.

Для полного списания долгов через банкротство необходимо признание неплатежеспособности в арбитражном суде. Физическое лицо объявляется банкротом, если обязательства не выполнялись три месяца, а сумма долга больше имущественной базы.

Требования к ИП аналогичны, причем избавиться от возникших в результате ведения коммерческой деятельности кредитов гражданин может, как находясь в статусе ИП, так и после прекращения регистрации в качестве предпринимателя.

Спросите юриста , подходит ли ваша финансовая ситуация под банкротство физических лиц, и каковы перспективы списания кредитов в вашем случае.

Рассмотрим поэтапную стратегию для предпринимателя, решившего реструктуризировать долги:

- Уведомить инвесторов о возможной реструктуризации.

- Провести переговоры с кредиторами.

- Заключить предварительное соглашение о реструктуризации.

- Заключить окончательное соглашение.

Также должнику могут предложить кредитные каникулы либо рефинансирование. Иногда выгодно взять кредит в другом банке, чтобы покрыть невыгодные займы.

Как реструктуризировать долги ИП и юридических лиц — реально ли избавиться?

Читайте по теме: Можно ли рефинансировать валютную ипотеку?

На такой случай законодательством РФ предусмотрена реструктуризация долга ИП и юридических лиц. Банки охотно идут навстречу своим клиентам и предлагают разные типы реструктуризации, дабы восстановить платежеспособность заемщиков и самим не оказаться в накладе.

Реструктуризация по кредиту может идти несколькими путями:

- Пролонгация – подразумевает продление срока долгового соглашения с уменьшением суммы ежемесячных выплат. Увеличение срока кредита увеличивает и сумму переплаты, что обусловлено ежемесячной процентной ставкой.

- Кредитные каникулы – это промежуток времени, в течение которого заемщик погашает только основной долг, без процентов.

- Рефинансирование банком собственного кредита – новое кредитование, при котором деньги, выданные по программе, идут на погашение кредита, оформленного ранее. Новый кредит заключается на более долгий срок или под более низкие проценты, что обеспечивает заемщику послабление.

- Смена валюты – оптимальный вариант при росте курса валюты.

- Отмена штрафов и неустоек – при такой организации все начисленные пени списываются, остается только основной долг и проценты на него.

- Частичное списание долга – вариант довольно редкий, но некоторые кредиторы соглашаются и на этот шаг, дабы вернуть хоть часть денег, выданных по кредиту.

Возможна комбинация двух или нескольких типов реструктуризации долга, но при любом раскладе в программе участвуют только заемщик и заимодавец. Рефинансирование с привлечением стороннего банка не является реструктуризацией.

Реструктуризация долга индивидуального предпринимателя

Статус гражданина-индивидуального предпринимателя обязывает физическое лицо к соблюдению законности. В частности в свод законодательных правил входит своевременное погашение долговых обязательств перед кредитными организациями.

В 2020 году в силу вступил закон, учитывающий особенности процедуры банкротства ИП по причине финансовой несостоятельности.

Ранее реализация программы о несостоятельности индивидуальных предпринимателей осуществлялась по типу банкротства физических лиц с незначительными изменениями.

В 2020 году в этот закон были внесены поправки, регламентирующие программу банкротства и процесс реструктуризации долгов ИП.

Индивидуальный предприниматель может подать заявление на признание его банкротства, если он докажет, что не может рассчитываться с кредиторами согласно установленному графику выплат.

Помимо самого должника, обратиться с заявлением о банкротстве в арбитражный суд имеют право конкурсные кредиторы, в число которых входит уполномоченный орган.

Основанием для подачи заявления может служить вступившее в силу решение суда о взыскании с ИП определенной суммы. Если такого решения нет, мотивация может быть следующая:

- необходимость в уплате обязательных сумм;

- опротестование неоплаченного векселя;

- несогласие ИП с предъявленным ему платежом.

Когда выгодно пересмотреть условия займа?

Неподъемная кредитная нагрузка становится все более частой ситуацией для компаний или индивидуальных предпринимателей. Для решения проблемы правительство России срочно принимает меры: в 2020 банки обязаны более лояльно рассматривать запросы о реструктуризации задолженности в связи с коронавирусом и убыточностью бизнеса из-за кризиса.

При этом субъекты предпринимательства, не способные погасить долги, могут извлечь выгоду из процедуры реструктуризации задолженности. Введение реструктуризации позволяет пересматривать банковские кредиты, задолженности перед контрагентами: клиентами и деловыми партнерами предпринимателя.

Посредством соглашения о реструктуризации должник получает возможность преодолеть финансовый кризис. В данной ситуации соглашение о реструктуризации займа представляет собой частноправовой договор, заключенный должником с одним или несколькими кредиторами.

Оформление реструктуризации задолженности ИП в частном порядке — без введения процедуры банкротства предпринимателя, актуально в следующих случаях:

- длительная просрочка платежей за аренду, услуги связи;

- при кредитных задолженностях;

- при задолженности с контрагентами, погасить которую нет возможности;

- при налоговых долгах.

Статус «Индивидуальный предприниматель» закрепляется за гражданином путем официальной регистрации. ИП ведет бизнес самостоятельно. А все заработанные финансы являются имуществом физического лица, зарегистрированного как ИП (после полной оплаты налогов). Однако по финансовым рискам также отвечает ИП. Физическое лицо, являющееся одновременно предпринимателем, несет полную ответственность своим имуществом.

Статус ИП усложнен тем, что деятельность схожа с работой юридических лиц. Однако практикуется другой подход к ответственности по задолженностям — «спрашивать» их в суде будут с физического лица.

Москва, 28 сентября 2017, 16:30 — REGNUM Реструктуризация долгов регионов стала первой за долгое время попыткой федеральных властей стимулировать субъекты РФ решать свои проблемы путём развития экономических условий и повышения собственной налоговой базы. Об этом корреспонденту ИА REGNUM 28 сентября заявил кандидат политических наук, доцент кафедры государственного и муниципального управления РЭУ им. Г. В. Плеханова Кирилл Парфенов.

«Безусловно, сильной стороной инициативы является попытка стимулировать субъекты федерации к повышению налоговой базы. Это однозначно «рыночное» управленческое решение за десять-пятнадцать лет, направленное на развитие экономики, а не на поощрение пассивных настроений», — заявил Парфенов.

Тем не менее, и у этого решения, как всегда, есть свои подводные камни, указал эксперт. Проблема, в частности, заключается в самом устройстве российской налогово-бюджетной системы РФ, в которой есть налоги, закрепленные за определённым уровнем власти и сборы от которых полностью зачисляются в бюджет, и налоги, поступления от которых распределяются между уровнями власти.

«В полном объёме в бюджеты субъектов зачисляются, как правило, сборы от налогов меньшего объема, более «объёмные» налоги, в основном — в федеральный бюджет. Это, например, налог на добычу углеводородов, налог на добавленную стоимость, ряд акцизов и некоторые другие», — указал Парфенов.

Наиболее же значимым для самих субъектов федерации является налог на прибыль организаций, ставка которого составляет 20%, из которых всего 3% поступают в федеральный бюджет, а 17% — в бюджет субъекта федерации.

«Однако в условиях кризиса прибыль снижается вместе с платёжеспособным спросом, и, соответственно, снижаются и поступления от этого налога. Проще говоря, повышение налоговой базы в данном случае определяется общим положением дел в экономике, а не стремлениями властей субъекта федерации», — пояснил политолог.

В этой связи усилить положительный эффект заявленной инициативы реструктуризации долгов могла бы передача на уровень субъектов РФ части поступлений от стабильно собираемых налогов, полагает Парфенов.

«Например, налога на добавленную стоимость, который сейчас полностью зачисляется в федеральный бюджет», — указал он.

Напомним, что программа реструктуризации кредитной задолженности регионов федеральному бюджету стартует с 1 января 2020 года и рассчитана на семь лет, а для отдельных регионов может быть продлена на 12 лет. При этом первые два года возвращать финансовые ресурсы в бюджет потребуется в размере всего лишь пяти процентов.

Условия реструктурирования задолженности

ИП может рассчитывать на судебную реструктуризацию при неспособности расплатиться с кредиторами. Процедура назначается в рамках дела о банкротстве предпринимателя по заявлению как должника, так и его кредитора.

Но в 2020 году из-за коронавируса введен временный мораторий на банкротство компаний и ИП по заявлению кредиторов или налоговой службы.

Сам предприниматель не лишен права подать на свое банкротство, а также может отказаться от моратория, опубликовав объявление на Федресурсе:

Мы подробно рассказали о моратории на банкротство здесь.

Арбитражный суд после рассмотрения заявления выносит решение о принятии или об оставлении данного заявления без движения, если необходимы дополнительные документы. Отказ выносится, если ИП не подходит под критерии банкротства. Например, есть непогашенная судимость или с момента предыдущего банкротства прошло менее пяти лет.

Неплатежеспособным является бизнесмен, чье заявление содержит следующие основания:

- итоговая сумма задолженности ИП перед кредиторами превышает 500 тысяч рублей;

- длительность просрочек по обязательствам превысила 90 дней;

- имущества предпринимателя (включая личное) недостаточно для погашения задолженностей;

- выполнение больше 10% обязательств невозможно.

Если суд обнаружится, что ИП может оплатить задолженности, его не признают неплатежеспособным. Отказ в признании банкротства обычно происходит при обнаружении скрытых активов. К примеру, нашлось имущество за рубежом или удалось взыскать дебиторскую задолженность.

Какие условия могут быть предложены предпринимателю в рамках реструктурирования задолженности?

Наиболее распространенным решением проблемы считается изменений условий начального соглашения. Такой вариант подходит для предпринимателей, имеющих крупные долги, когда стороны настроены на длительное сотрудничество в будущем. В рамках соглашения о реструктурировании обговариваются самые различные условия, а именно:

- предпринимателю предоставляется отсрочка по возврату основного долга;

- осуществляется пересмотр регулярных выплат;

- производится создание иных условий для оптимального разрешения сложной ситуации.

В последнем случае речь идет о подписании дополнительного соглашения с определенными условиями возврата средств. Гражданину дается время, чтобы он мог получить некоторую прибыль для оплаты долга.

Требования к должнику при реструктуризации в банкротстве

Чтобы подать в суд заявление на реструктуризацию, должник обязан соответствовать следующим критериям:

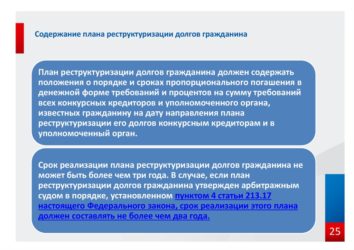

- располагать постоянным источником дохода, позволяющим погасить кредитные долги максимум в 3-летний срок;

- не иметь судимости за экономические преступления;

- не привлекаться ранее к административной ответственности за правонарушения в экономической сфере;

- не участвовать на протяжении последних трех лет в процедуре собственного банкротства или реструктуризации задолженностей.

Стоит учитывать, что в ходе банкротства ИП подвергается более тщательным проверкам, в отличие от физического лица. Соответственно, финансовым управляющим будут проверены все доходные и расходные операции должника, а любые нестыковки могут вызвать подозрение в ложном банкротстве.

Законы о реструктуризации долга ИП

Предприниматель-должник вправе использовать реструктуризацию для решения проблемы временной неплатежеспособностью, когда есть смысл сохранять бизнес. Это трудоемкий процесс — необходимо привлечь своих кредиторов к переговорам.

Путем отсрочки или рассрочки исполнения обязательств частный бизнес сможет сохранить на плаву производство, удержать работников, дождаться выручки и таким образом преодолеть финансовый кризис.

В банкротстве при согласовании условий и подготовке плана учитываются требования кредиторов согласно реестру требований, отдельно рассчитываются текущие расходы на ведение бизнеса — зарплаты работникам, коммунальные платежи, налоги, обслуживание оборудования.

Соглашение о реструктуризации долга сопровождается отчетом управляющего, который:

- подтверждает достоверность данных предприятия, а также подтверждает или нет сведения, содержащиеся в бухгалтерской документации;

- подтверждает возможность заключения соглашения о реструктуризации, с оценкой реальной перспективы расчетов с кредиторами в трехлетний срок.

Предприниматель, который заинтересован в заключении с кредиторами соглашения о реструктуризации, должен подать заявление вместе со следующими документами:

- обновленный отчет о финансовом положении предприятия и физического лица;

- аналитический и оценочный статус деятельности;

- список имен и названий кредиторов, с указанием суммы задолженностей и причин преимущественного погашения;

- список владельцев активов, которыми владел должник в течение последних 3 лет;

- план, содержащий аналитическое описание методов и сроков выполнения соглашения.

Реструктуризация долгов ИП обязана проводиться в соответствии с положениями главы X Закона о банкротстве № 127-ФЗ. В частности, при введении реструктуризации при банкротстве стороны обязаны руководствоваться положениями ст. 213.11.

Если реструктуризация задолженности ИП по кредитам проводится добровольно между должником и банком, то соглашение обязано отвечать требованиям Закона о потребительских кредитах № 353-ФЗ.

Управляющий по делу о банкротстве

При признании заявления о банкротстве обоснованным судом назначается финансовый управляющий, который принимает меры по выявлению имущества и доходов ИП. Он также уведомляет о начале реструктуризации кредиторов, а также проводит их собрания.

Обязанности финансового управляющего:

- определение собственности предпринимателя: проверка представленной должником описи имущества и розыск сокрытой собственности;

- обеспечение сохранности имущества, предназначенного для продажи, и погашения части требований;

- анализ материального состояния должника;

- контроль над выполнением должником согласованного плана;

- ведение реестра по требованиям кредиторов.

В процессе реструктуризации долгов предпринимателя финуправляющий имеет полномочия просмотреть данные о счетах и вкладах, о денежных переводах и остатках. Финуправляющий вправе оспорить совершенные сделки ИП или запретить будущие, если они не выгодны для кредиторов.

Он проводит собрания кредиторов банкрота и отчитывается перед Арбитражным судом:

- в начале процедуры докладывает о финансовом положении ИП;

- раз в три месяца отчитывается о ходе процедуры, а также проводит собрания, чтобы согласовать сделки с дорогостоящим имуществом должника,

- в конце — отчитывается о результатах, удалось ли рассчитаться с кредиторами и в каком объеме.

Финансовый управляющий — центральная фигура в судебной процедуре, от качества его работы зависит, спишут ли ИП долги в банкротстве. Наши специалисты подберут арбитражного управляющего для вашего дела, исходя из конкретной ситуации и региона ведения деятельности. Позвоните сейчас, это бесплатно .

Налоговые льготы и график платежей

Плательщик, отдавший половину долга за 2 года, получает право не платить половину суммы по штрафам и пене.

Если долг гасится за 4 года, то дается полное освобождение. Обязательное условие – отсутствие долгов по текущим платежам в бюджет.

Обычно платежи по долгам требуется платить раз в 4 месяца, если существуют возможности, то предприятие может делать выплаты чаще и больше, чем предусматривается графиком. Рассрочку, как и право начинать платить долги через год, предоставляют после утверждения соответствующего графика.

Отмена льготы

Задержка по выплатам начисленным по графику или появление долга по налогам (месячная задержка) влечет за собой отмену льгот. Поэтому доводить до этого не стоит, выгоднее вовремя платить по счетам.

Внимание: смотрите видео по теме налоговой проверки и спорах с налоговыми органами, задавайте свой вопрос в комментариях к ролику и получайте бесплатный совет адвоката на канале YouTube, главное не забудьте подписаться:

Утверждение плана реструктуризации долгов ИП

План составляется должником, представляющим его интересы юристом, финуправляющим. Одновременно могут передать несколько планов. Кредиторы вправе получить копии для анализа и рассмотрения плана, утверждение происходит на собрании кредиторов.

Исходя из итога собрания, решение о реструктуризации может участниками быть утверждено или же отклонено, также может быть принято решение об отмене реструктуризации — тогда принимается решение об объявлении ИП банкротом.

Разрабатываемый план содержит условия погашения всех требований.

Если в ходе исполнения условий плана окажется, что уровень платежеспособности гражданина со статусом ИП не позволяет соблюдать все его условия, процедура реструктуризации задолженности будет отменена. Далее суд признает лицо банкротом, и в отношении него введут процедуру реализации имущества.

Реструктуризация кредитов в период пандемии коронавируса

29 марта Президент России поручил Правительству разработать и воплотить в жизнь комплекс мер для поддержки граждан, оказавшихся в непростой финансовой ситуации из-за карантина и кризиса. Речь идет о заемщиках, которым необходима рассрочка в связи с резким сокращением дохода.

Кредитные каникулы — так называется эта мера государственной поддержки граждан.

Если доходы упали в 2020 году более чем на 30% в связи с эпидемией коронавируса, должна быть возможность какое-то время не вносить платежи по кредиту без начисления пени и штрафов. Заемщики — физлица и ИП — могут обратиться в банку или МФО за предоставлением отсрочки по платежам до 6 месяцев.

Чтобы воспользоваться кредитными каникулами, достаточно набрать номер банка и сообщить специалисту о своем решении. Кредитная организация вправе потребовать от заемщика документы, свидетельствующие о том, что сейчас он находится в сложном материальном положении. Такие документы гражданин может предоставить не сразу, а в течение 3 месяцев со дня обращения в банк.

Воспользоваться правом оформления отсрочки по платежам могут:

- заемщики, взявшие автокредит суммой не более 600 000 рублей;

- граждане, имеющие ипотеку в регионах РФ не более 2 000 000 рублей, в Санкт-Петербурге и на Дальнем Востоке — не более 3 000 000, в Москве не более 4 500 000;

- физические лица, оформившие потребительский кредит не более 250 000 рублей, ИП не более 300 000;

- заемщики, имеющие кредитные карты с лимитом не более 100 000 рублей.

Претендовать на кредитные каникулы по займу может гражданин, чей доход за месяц, предшествующий месяцу подачи заявления, снизился более чем на 30% по сравнению со средним заработком за 2020 год, и это снижение связано со сложной экономической ситуацией в стране в данный момент.

Подать заявление о предоставлении такой отсрочки по долгам в банк можно на срок до 6 месяцев. Штрафные санкции (пени и неустойки) банк начислять в этот период не будет.

После окончания действия отсрочки договор с банком будет действовать на прежних условиях. Но срок кредита может быть продлен на время кредитных каникул.

Рассмотрим плюсы и минусы отсрочки по платежам.

Плюсы:

- Есть возможность преодолеть сложную финансовую ситуацию, связанную с уменьшением дохода.

- Для ИП это возможность пережить неблагоприятное время, когда прибыль резко упала из-за ситуации с пандемией.

Минусы:

- Увеличивается срок кредитования, а значит, должнику придется заплатить больше денег по процентам. Эта ситуация выгодна только банку.

- К начисленным платежам за кредит могут добавиться пени и штрафы по нему, если в срок 90 дней не представить документы, которые потребует банк.

Перед подачей заявления в банк на предоставление кредитных каникул по договору займа юристы советуют внимательно перечитать условия договора. Отсрочка платежей приведет к увеличению суммы процентов.

Подавать заявление в банк стоит лишь тогда, когда ситуация с обслуживанием долга сложилась действительно серьезная, и есть возможность подтвердить ее документально. Крайний срок обращения за предоставлением отсрочки — 30 сентября 2020 года.

Кроме того, была введена реструктуризация кредита МСП

— участвовать в программе могут ИП и компании, действующие в наиболее пострадавшей из-за коронавируса сфере. Узнать, входит ли он в список пострадавших, предприниматель может на сайте ФНС.

Реструктуризация в связи с коронавирусом для бизнеса предусматривает введение отсрочки по кредитам сроком до полугода, а также умешенные размеров задолженностей за счет предоставления субсидий. Но субсидии выдаются в случае, если МСП участвует в спецпрограмме Минэкономразвития РФ.

Срок предоставления кредитных каникул для ИП и организаций по этой программе — с 01.04.2020 по 01.10.2020 года. Причем порядок оформления реструктуризации аналогичен оформлению кредитных каникул для физических лиц.

Кроме того, если кредитором МСП является Сбербанк, ВТБ, Промсвязьбанк и ряд других финансовых организаций, присоединившихся к программе Минэкономразвития РФ, то МСП получает возможность снижения размера платежей даже после окончания льготного периода за счет субсидирования.

ФНС рассказала о реструктуризации задолженности по налогам

Налоговики подчеркнули, что не всегда долг по налогам возникает из-за управленческих ошибок. Таким компаниям налоговая служба готова идти навстречу.

Управление Федеральной налоговой службы по Москве рассказало, каким образом можно провести реструктуризацию задолженности по налогам. Специалисты сообщили, при соблюдении каких условий можно провести реструктуризацию и на какой срок налоговые органы могут дать отсрочку. В УФНС отметили, что в силу обстоятельств организациям приходится прибегать к процедуре урегулирования задолженности по налоговым платежам. Причем не всегда сложившаяся ситуация является результатом допущенных управленческих либо производственных ошибок. В частности, не поступивший вовремя денежный транш может притормозить не только исполнение контрактных, но и налоговых обязательств. В таких случаях государство идет навстречу налогоплательщику, позволяя воспользоваться иным порядком расчета с бюджетом.

Налоговики напомнили, что для организаций оборонно-промышленного комплекса, исполняющих государственный оборонный заказ, Правительство РФ специально разработало порядок и условия реструктуризации. В управлении рассказали, при соблюдении каких условий можно получить отсрочку:

- полное внесение организацией текущих налоговых платежей в федеральный бюджет в течение 1 месяца до 1-го числа месяца подачи организацией заявления о реструктуризации, а также полное внесение организацией текущих налоговых платежей в федеральный бюджет, начисленных с 1-го числа месяца подачи организацией заявления о реструктуризации до 1-го числа месяца принятия решения о реструктуризации;

- подача заявления о реструктуризации, к которому прилагаются следующие документы: а) выписка из сводного реестра организаций оборонно-промышленного комплекса о наличии организации в его составе;

б) справка федерального органа исполнительной власти, обеспечивающего реализацию единой государственной политики в отрасли экономики, в которой осуществляет деятельность соответствующая стратегическая организация, подтверждающая участие организации в выполнении государственного оборонного заказа и включение организации в перечень стратегических организаций;в) документ, подтверждающий наличие и размер ранее предоставленных организации отсрочек (рассрочек) по уплате налогов и сборов в федеральный бюджет, налогового кредита и инвестиционного налогового кредита, срок действия которых не истек на день подачи заявления о реструктуризации;

г) проект мирового соглашения с конкурсными кредиторами и федеральным органом исполнительной власти, уполномоченным Правительством Российской Федерации представлять в деле о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам (далее — уполномоченный орган), предусматривающего в том числе погашение задолженности в порядке, установленном настоящим Постановлением (в случае возбуждения арбитражным судом в отношении организации производства по делу о банкротстве).

УФНС сообщило, что реструктуризация долгов проводится на срок не более 12 лет. Реструктурированную задолженность по налогам и сборам перед федеральным бюджетом организация погашает в течение восьми лет, а в течение следующих четырех лет — сумму долга по пеням и штрафам. Проценты с суммы уплачиваются ежегодно.

Напомним, порядок работы Федеральной налоговой службы и ее территориальных подразделений регламентирует постановление Правительства РФ от 30.09.2004 N 506. Документ устанавливает, что ФНС обязана бесплатно информировать налогоплательщиков о действующих налогах и сборах, порядке их исчисления и уплаты, о законодательстве, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц. Также служба предоставляет формы налоговой отчетности и разъясняет порядок их заполнения.

Подробную информацию по вопросам, связанным с уплатой налогов, можно найти на нашем сайте в разделе «Справочник налогов». Там приводятся сведения о налоговой базе, ставках, льготах и налоговых вычетах и т.д. Ближайшие даты уплаты налогов, представления бухгалтерской и налоговой отчетности, а также сведений во внебюджетные фонды вы можете найти в разделе «Календарь бухгалтера».

Последствия реструктуризации долгов ИП

После введения реструктуризации фиксируются требования кредиторов, останавливается расчет процентов — то есть все долги замораживаются. Исполнительные производства также приостанавливаются. Ранее вынесенные судебные постановления о взыскании долга приостанавливаются после введения банкротной реструктуризации.

В течение всего периода реструктуризации доходы и расходы контролируются. Для заключения сделок на приобретение или продажу имущества необходимо иметь предварительное соглашение от финансового управляющего.

Если ИП исполнит план реструктуризации и погасил долги по графику, все остатки, пени и штрафы, списываются навсегда. Статус ИП сохраняется, и ведение бизнеса со старыми лицензиями и разрешениями.

Если же план реструктуризации исполнить не удалось — вводится реализация имущества. Тогда после вынесения решения о признании ИП банкротом суд отправит в ФНС уведомление о принудительном прекращении статуса, и в течение пяти лет будет запрещено регистрироваться как ИП снова.

В этот период нельзя заниматься бизнесом в форме ИП, занимать руководящие должности или быть учредителем в ООО и иным образом управлять компаниями. Выданные на его ОГРНИП лицензии, патенты и разрешения также утрачивают свою силу.

Но такая ситуация возникает потому, что даже работающие в убыток предприниматели не осознают серьезность риска банкротства. Но если ваш бизнес не входит в число пострадавших отраслей, банки и налоговая вправе подать на банкротство при долге от 500 тысяч рублей. После снятия моратория в октябре 2020 количество банкротств по инициативе банков возрастет.

Важно понимать, что банковский финансовый управляющий не заинтересован спасать ваш бизнес. Его цель — продать как можно больше вашего имущества для погашения требований банка, который его назначил. Если выручки нет, а банки отказывают в рефинансировании, реструктуризации кредитов — получите консультацию , что делать в вашей частной ситуации.

Наши услуги

Подача заявления и документов в Арбитражный суд — 10 000 ₽

Участие в первом судебном заседании — 5 000 ₽

Реализация имущества или банкротство «под ключ» — от 7 990 ₽/мес.

Мы постарались раскрыть вопрос банкротства и показать всю сложность и реструктуризации задолженностей, которая не всегда влечет ликвидацию и продажу активов.

Узнать, как предпринимателю с минимальными потерями списать долги или снизить кредитную нагрузку, вы можете, обратившись к юристам нашей компании.

Мы расскажем вам все про банкротство ИП, окажем комплексную юридическую поддержку по вопросам признания несостоятельности или ведения плана реструктуризации задолженностей под ключ.