Разновидности краткосрочной задолженности

Для функционирования предприятия и развития его в нужном направлении важно знать степень ликвидности юридического лица. Под ликвидностью понимается способность компании быстро реализовывать имеющиеся активы по ценам, близким к рыночным. С этой целью важно разобраться в структуре имеющихся у фирмы обязательств.

Как указывалось выше, краткосрочный долг – это обязательство, которое должно быть погашено в течение 12 календарных месяцев с момента заключения сторонами сделки.

Выделяют различные виды краткосрочных задолженностей, среди которых:

- займ;

- долг по дивидендам перед собственником акций;

- невыполненное обязательство по выплате персоналу зарплаты;

- вексель;

- долг перед кредитором за предоставленные услуги или товары;

- и т. д.

По какой бы причине не возник долг, для анализа финансового положения компании, её ликвидности и потенциальных рисков используется коэффициент краткосрочной задолженности по балансу. При этом специалист, ответственный за расчёты, должен изучить отчётность предприятия.

Отдельные случаи

Кроме коэффициента задолженности, существуют и иные показатели нынешнего состояния производства.

Показатель оборота дебиторских долгов рассчитывается по формуле:

где КОДЗ – коэффициент оборачиваемости дебиторской задолженности, ВРТ – выручка от реализации товаров, а ДЗ – дебиторские займы.

Коэффициент оборота задолженности перед кредиторами показывает скорость расчетов с заимодателями. Рассчитать его можно, поделив себестоимость продукции на существующую кредиторскую задолженность.

Показатель текущей задолженности – коэффициент, демонстрирующий процент краткосрочных займов в общей конструкции активов. Рассчитать его можно по формуле:

где КЗ – краткосрочные заемы, а ВБ – валюта баланса. Допустимым считается показатель от 0,1 до 0,2.

Существуют три индикатора состава обязательств организации по отношению к отдельным группам контрагентов, указанных в приказе ФС по финоздоровлению и банкротству № 16.

Показатель задолженности по займам и кредитам банков (К5)

Рассчитать его можно, поделив совокупность долгосрочных (строка 590) и краткосрочных займов фирмы на размер среднемесячных доходов. Краткосрочные пассивы – это сумма банковских кредитов и других задолженностей, подлежащих погашению в течение года. Они указываются в балансе 610 строкой.

Среднемесячный доход компании можно рассчитать путем деления суммы общего дохода (за период составления баланса) на количество месяцев данного периода.

Показатель долга (К6)

Это отношение суммы кредиторских долгов компании другим организациям к размеру среднемесячного дохода. В состав суммы кредиторских займов входит сумма компонентов, указанных в строках 621 (долг перед поставщиком за поставленную продукцию либо услуги), 622 (совокупность финансов, выданных заимодавцам в качестве гарантии), 623 (долги, связанные с филиалами предприятия), 627 (полученные в счет будущих поставок продукции авансы), а также 628 (прочие обязательства).

Показатель задолженности казенной системы

Данный коэффициент высчитывают путем деления совокупности долгов разным госорганам на размер среднего месячного дохода. Причем первая величина представляет собой сумму всех неуплаченных бюджетных взносов (строка 626 в балансе), а также задолженностей перед госфондами (625 строка).

Коэффициент задолженности является важным показателем финансового оборота предприятия и способствует поддержанию равновесия между собственным и привлеченным капиталом предприятия. С его помощью организация сможет избежать проблем с финансированием без значимых потерь.

Понятие коэффициента краткосрочной дебиторской задолженности

Данный коэффициент отражает долю краткосрочных долгов в структуре общих обязательств предприятия и позволяет оценить его финансовое положение. С его помощью специалист может выявить появление негативных тенденций, из-за которых способно ухудшиться экономическое состояние компании.

Расчёт коэффициента текущей краткосрочной задолженности используется:

- инвесторами для проверки потенциальных дивидендов и возможной доходности будущих сделок;

- менеджерами компании при определении эффективности политики управления;

- финансовыми аналитиками при выявлении риска признания фирмы несостоятельной;

- кредиторами для проверки платёжеспособности контрагентов и выявления рисков при предоставлении займов.

Как указывалось выше, данный коэффициент рассчитывается на основе баланса предприятия и предоставленной бухгалтерами отчётности. Специалисты производят необходимые расчёты за каждый отчётный период, чтобы видеть тенденцию развития компании, её конкурентоспособность, положение на рынке и ликвидность.

Что такое коэффициент задолженности?

Коэффициент задолженности представляет собой показатель, который позволяет отслеживать весь объем кредитных поступлений. Его применяют финансовые аналитики для того, чтобы выявлять проблемы в деятельности организации. Этот показатель позволяет поддерживать субъектам предпринимательской деятельности оптимальное соотношение привлеченного и собственного капитала.

Коэффициент долга — показатель, определяющий соотношение суммарной величины активов компании к ее суммарной задолженности.

Зачем используется?

Коэффициент долга часто используется:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам . Это быстро и бесплатно !

- Организациями, осуществляющими внешнеэкономическую деятельность. С его помощью определяется соотношение всех полученных извне кредитов к объему внутреннего валового продукта.

- Коэффициент задолженности используют инвесторы, которые изучают предложенный им проект. Полученные данные позволят им определить его потенциальную прибыльность и возможные дивиденды.

- Этот показатель применяется менеджментом юридического лица для того, чтобы определить насколько эффективными были в отчетном периоде все управленческие решения.

- Коэффициент задолженности используется кредиторами перед принятием решений относительно целесообразности выдачи займов. Таким образом, они оценивают степени возможных рисков.

Как рассчитать коэффициент краткосрочной задолженности?

Расчёт величины коэффициента осуществляется с помощью специальной формулы. Она отражает долю краткосрочных долгов по отношению к общему капиталу компании, что позволяет определить её устойчивость на рынке.

Ниже представлена формула коэффициента краткосрочной задолженности.

(СКО/ОСА)

В данном алгоритме СКО – совокупность краткосрочных обязательств, а ОСА – общая сумма активов.

Последний показатель рассчитывается по формуле: (КД + ДО), где КД – краткосрочные долги, а ДО – долгосрочные обязательства.

Формула для расчета коэффициента задолженности

Коэффициент задолженности (КЗ) — один из расчетных показателей, используемых при анализе финансового состояния компании. Он отражает долю активов, сформированных в результате привлечения долгового финансирования, и рассчитывается по формуле:

(КЗ + ДЗ) — общая сумма задолженности фирмы;

А — суммарные активы.

Формула расчета КЗ, представленная через строки баланса, имеет следующий вид:

КЗ = (стр. 1400 + стр. 1500) / стр. 1600.

С детализацией балансовых строк знакомьтесь с помощью статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Нормальным считается следующий диапазон значений КЗ:

Если КЗ близок к нулю, это свидетельствует о наличии у компании крайне незначительных долговых обязательств в сравнении с ее собственным капиталом. Это один из показателей финансовой устойчивости.

Приближение коэффициента к 1 указывает на то, что практически весь собственный капитал сформирован за счет заемных средств. В большинстве случае такое значение КЗ показывает высокую степень зависимости от контрагентов и кредиторов, что может негативно повлиять на финансовую устойчивость компании при неблагоприятном развитии событий.

Регулярный расчет КЗ позволяет своевременно отследить негативные тенденции в финансовой ситуации предприятия и принять меры по их устранению.

Как анализируется финансовая устойчивость компании? узнайте из материала «Проведение анализа коэффициентов финансовой устойчивости».

Применение формулы

Как интерпретировать полученное значение? Чем меньше величина показателя, тем меньше краткосрочных долгов на балансе предприятия, следовательно, тем больше долгосрочных обязательств.

При этом нормативное значение коэффициента определить может исключительно специалист (например, финансовый аналитик), потому как оно во многом зависит от специфики деятельности компании.

Фирма имеет короткий производственный процесс? В этом случае показатели коэффициента должны находиться в пределах 0,5–0,7. Наиболее оптимальный вариант для компаний с длительным процессом производства – от 0,1 до 0,5.

Как иначе интерпретировать показания коэффициента? Чем выше показатель, тем сильнее фирма зависит от краткосрочных обязательств, требующих срочного погашения, что негативно сказывается на финансовой и экономической устойчивости юридического лица.

Интерпретация показателей может быть следующая:

- 0,1–0,2 – положение компании на рынке вполне устойчивое (это значит, что предприятие не зависит от своих кредиторов и может использовать финансы из оборотных средств);

- 1:1 – экономическое и финансовое состояние фирмы считается рискованным.

Специалистам стоит регулярно сравнивать показания коэффициента за разные промежутки времени. Это позволяет выявить появление негативных тенденций для развития фирмы.

При обнаружении проблемы с финансовой стабильностью руководство может принять решение об использовании имеющегося капитала на покрытие «опасных» долгов (то есть обязательств, требующих погашения в первую очередь). Это позволяет избежать риска банкротства компании.

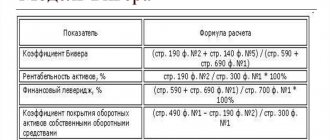

I. Коэффициенты ликвидности

1. Коэффициент абсолютной ликвидности

Показывает, какая доля текущих долговых обязательств (кредиторская задолженность, краткосрочные банковские кредиты и другие обязательства) может быть немедленно погашена за счет денежных средств и их эквивалентов.

КАЛ = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Рекомендуемые значения: 0.2 — 0.5

2. Коэффициент срочной ликвидности (критической оценки)

Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам.

КСЛ = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Текущие обязательства

Рекомендуемые значения: 0.7 — 1

3. Коэффициент текущей ликвидности

Показывает, какая доля текущих долговых обязательств может быть погашена в короткие сроки за счет ликвидных оборотных активов

КТЛ = Оборотные активы / Текущие обязательства

Рекомендуемые значения: 2 — 3

- 1. Собственные оборотные средства

Показывает в каком объеме оборотные активы сформированы за счет собственного капитала.

СОС = Собственный капитал – Внеоборотные активы

- 2. Коэффициент обеспеченности собственными оборотными средствами

Kосс = СОС / Оборотные средства

Минимальное рекомендуемое значение 0,2.

6. Чистый оборотный капитал

Показывает превышение оборотных средств над краткосрочными обязательствами. Отражает возможность предприятие продолжать текущую производственную деятельность после погашения своих краткосрочные обязательства.

ЧОК = Оборотные активы — Текущие обязательства = Собственный капитал + Долгосрочные пассивы – Внеоборотные активы

Рекомендуемые значения: не менее половины об общей суммы оборотных активов.

II. Показатели структуры капитала (коэффициенты финансовой устойчивости)

7. Коэффициент автономии (финансовой независимости)

Данный коэффициент показывает, в какой степени активы предприятия сформированы за счет собственного капитала, и насколько предприятие независимо от внешних источников финансирования.

КА = Собственный капитал / Валюта баланса

Минимальное рекомендуемое значение 0,5 – 0,6

8. Коэффициент финансирования (соотношения заемных и собственных средств) характеризует объем привлеченных заемных средств на единицу собственного капитала.

КФ = Заемный капитал / Собственный капитал

Максимальное рекомендуемое значение 1

9. Коэффициент текущей задолженности характеризует долю краткосрочного заемного капитала в общей сумме капитала.

КТЗ = Краткосрочные обязательства / Валюта баланса

Рекомендуемое значение 0,1 – 0,2

10. Коэффициент финансовой устойчивости (долгосрочной финансовой независимости)

показывает, в какой степени активы предприятия сформированы за счет собственных и долгосрочных заемных средств.

КФУ = Собственный капитал + Долгосрочный заемный капитал / Валюта баланса

Рекомендуемое значение 0,8 – 0,9

III. Коэффициенты рентабельности

11. Коэффициент рентабельности продаж, %

Демонстрирует долю чистой прибыли в объеме продаж предприятия. Рассчитывается по всей продукции в целом и по отдельным ассортиментным видам.

ROS = Чистая прибыль от реализации / Выручка от реализации * 100 %

12. Коэффициент рентабельности оборотных активов, %

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

RCA = Чистая прибыль * 100 % / Средняя величина текущих активов

13. Коэффициент рентабельности активов, %

Наряду с показателем ROE является основным, используемым в странах рыночной экономики для характеристики эффективности вложений в деятельность того или иного вида.

ROA = Прибыль* 100% / Средняя стоимость активов

14. Коэффициент рентабельности собственного капитала, %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие активы.

ROE = Чистая прибыль* 100 % / Собственный капитал

15. Коэффициент рентабельности инвестиций

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

ROI = Чистая прибыль* 100% / (Собственный капитал + Долгосрочные обязательства)

IV. Коэффициенты оборачиваемости (деловой активности)

16. Коэффициент оборачиваемости основных средств (Фондоотдача)

Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств.

КОС = Выручка от реализации / Средняя стоимость основных средств

17. Коэффициент оборачиваемости активов (коэффициент трансформации, ресурсоотдача)

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения.

КОА = Выручка от реализации / Средняя стоимость активов

18. Коэффициент оборачиваемости запасов

Отражает скорость реализации запасов.

КОЗ = Себестоимость реализованной продукции / Средняя величина запасов

19. Коэффициент оборачиваемости дебиторской задолженности

Чем выше коэффициент оборачиваемости и чем короче период инкассации, тем меньше средств заморожено в счетах дебиторов, тем мобильнее оборотные активы предприятия.

КОДЗ = Выручка от реализации / Средняя величина дебиторской задолженность

Период инкассации дебиторской задолженности: ТИДЗ = 365 / КОДЗ

20. Коэффициент оборачиваемости кредиторской задолженности

КОКЗ = Себестоимость реализованной продукции / Средняя величина кредиторской задолженности

V. Коэффициенты рыночной активности

21. Прибыль на акцию

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли (в денежных единицах), приходящуюся на одну обыкновенную акцию.

EPS = (Чистая прибыль – Дивиденды по привилегир-м акциям) / Число обыкновенных акций

22. Дивиденды на акцию

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию.

DPS = Дивиденды, выплачиваемые по обыкновенным акциям) / Число обыкновенных акций

23. Соотношение цены акции и прибыли

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании.

P / E = Рыночная цена акции / EPS

24. Коэффициент устойчивости экономического роста

Данный коэффициент показывает, какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

sgr = (Чистая прибыль – Общая сумма выплачиваемых дивидендов) / Собственный капитал

Применение коэффициента

Коэффициент краткосрочной задолженности является одним из важнейших показателей для анализа состояния предприятия, оценки возможности финансовых рисков и устойчивости. Он показывает, насколько стабильно предприятие, помогает отследить негативные тенденции. Формула его основывается на показателях из отчётности компании, а также сведений баланса. Применяется следующими сотрудниками:

- Менеджером предприятия с целью выявления, насколько действенна управленческая стратегия;

- Кредиторами для оценки платёжеспособности организации, анализа степени рисков при предоставлении кредитов;

- Формула понадобиться инвесторам для оценки предполагаемой доходности и потенциальных дивидендов.

В процессе ведения деятельности каждая компания берёт на себя различные обязательства. Чёткое понимание позволяет подобрать правильные инструменты для управления ею. Как проводится инвентаризация дебиторской задолженности, . Это необходимое действие для грамотного управления долгами.

Формула позволяет сравнивать различные показатели в отрасли, в которой работает компания. Нужно это для того, чтобы проверить её конкурентоспособность, ликвидность. Коэффициент показывает значения, которые легко соотнести между собой. С помощью его можно сравнивать:

- Предприятия в отдельной отрасли;

- Сферы деятельности;

- Динамические показатели, то есть, повышение или снижение ликвидности организации за разные отчётные периоды;

- Показатели предприятия со средними коэффициентами по отрасли.

Значение коэффициента важно для всего руководства компании, а также для кредиторов. Рекомендуется находить его за каждый отчётный период, чтобы видеть динамические показатели и отслеживать все новые тенденции.

Коэффициент снабжения запасами

Если нужно определить коэффициент снабжения запасами, то здесь нужно разделить личные источники, которые используются для приобретения запасов на стоимость всех этих запасов.

КСОZ =(9236 – 7200)/6,203 = 0,3282

При этом оптимальным считается такая ситуация, когда запасы формируются с помощью собственных запасов и с применением долгосрочных обязательств, поскольку если для этого применяются краткосрочные задолженности, то такая ситуация негативно сказывается на состоянии всего предприятия.

Таким образом, можно выделить определенные особенности определения финансового состояния для любой фирмы. При этом самым важным показателем для этого является коэффициент краткосрочной задолженности, который должен быть как можно меньше. Дело в том, что такие задолженности ведут к тому, что большая часть прибыли, которая получается предприятием в процессе функционирования, должна быть направлена на погашение долгов, а при этом необходимо постоянно расширять свою детальность, улучшать товары или услуги, а также тратить денежные средства на другие цели. Также большое количество краткосрочных кредитов говорит о том, что у компании нет возможности взять большой долгосрочный кредит, а также она не имеет собственные средства, которые могли бы быть направлены на решение тех проблем, для которых оформляются краткосрочные кредиты.

Если данный коэффициент будет превышать определенное значение, то можно ожидать того, что при оформлении нового кредита банковские учреждения не смогут одобрить его. Дело в том, что каждый банк старается выдавать кредиты исключительно платёжеспособным организациям, поэтому перед выдачей денег проводит их всестороннюю оценку. Если будет обнаружено, что фирма не является стабильной за счет большого количества краткосрочных кредитов, то она может оказаться в сложном положении, когда невозможно будет при кризисной ситуации привлечь заемные средства.

Автокредитование

Законодательство

Бизнес-идеи

- Содержание Срочное изготовление печатей и штампов Кто будет выступать в качестве покупателей Где открывать бизнес Оборудование для ведения бизнеса Существует много разновидностей бизнеса, которые могут быть начаты людьми, обладающими предпринимательскими способностями. Причем каждый вариант обладает своими уникальными особенностями и параметрами. Срочное изготовление печатей и штампов Бизнес-идея изготовления печатей и штампов считается достаточно привлекательной в плане..

- Содержание Бизнес-идея по изготовлению открыток Как открыть бизнес, основанный на создании открыток на заказ Сотрудники Помещение Как продавать созданные открытки Многие люди, обладающие определенными предпринимательскими способностями, задумываются об открытии собственного бизнеса, а при этом оценивают и рассматривают большое количество различных вариантов для открытия. Довольно интересной считается бизнес-идея изготовления открыток, поскольку открытки являются такие элементы, спрос..

- Содержание Выбор помещения для тренажерного зала Что нужно для того, чтобы открыть тренажерный зал? Тренажерный зал становится все более популярным в современном мире, поскольку все больше людей задумываются о том, чтобы вести здоровый образ жизни, предполагающий правильное питание и занятия спортом. Поэтому открыть тренажерный зал может любой бизнесмен, однако для получения хороших доходов необходимо продумать..

- Содержание Место расположения магазина Ассортимент товаров Продавцы Бижутерия является обязательным предметом гардероба каждой женщины, которая следит за собой и старается выглядеть привлекательно и ярко. Поэтому открыть свой магазин бижутерии хочет практически каждый предприниматель, который осознает возможность получения хороших прибылей. Для этого необходимо изучить все имеющиеся перспективы, составить бизнес-план и спрогнозировать возможный доход, чтобы решит, будет..

Коэффициент задолженности

– один из ключевых финансовых мультипликаторов, применяемых для анализа состояния субъекта хозяйствования, отслеживания негативных тенденций и своевременного их устранения.

Функции и применение

Рассчитывается на основании сведений баланса и отчетности о финансовых результатах. Используется:

- менеджментом компании для выявления эффективности управленческих решений;

- кредиторами – для оценки степени рисков;

- инвесторами – для формирования гипотез о потенциальной прибыльности и возможных дивидендах.

Коэффициент задолженности позволяет сравнивать:

- компании;

- отрасли хозяйствования;

- разные периоды работы одного предприятия;

- результаты деятельности субъекта предпринимательства со среднестатистическими по отрасли.