Кризис финансовой сферы и обусловленный этим рост просроченных платежей по банковским кредитам имеют ряд последствий. Сегодня многие должники знают о группе выездного взыскания Сбербанка не понаслышке. Разберемся, что это за группа, в чем заключаются ее обязанности и имеет ли данное образование законодательную основу.

Основные методы досудебного взыскания

Досудебные методы истребования долгов в целом делят на несколько видов:

- составление и направление должнику претензии — кредитор или, если это организация, ее сотрудники (представители) ведут переписку с заемщиком, без этого этапа невозможно в дальнейшем подать иск;

- использование договора по уступке прав на долг — эту меру называют еще продажей задолженности, это крайняя мера, которая для должника означает лишь то, что у него появится иной кредитор, а все прочие «нюансы» по возврату денег останутся прежними;

- обращение взысканий — возможно, если оформлялся кредит с залогом, при этом заложенное имущество при нарушении договоренностей меняет собственника и продается с торгов.

На практике распространение получил преимущественно первый способ, который в подавляющем большинстве случаев и называют досудебным взысканием долгов. Кредитор, защищенный Законом, нотариально заверенными документами, кредитными договоренностями, имеет полное право истребовать заем, а должник получает возможность решить вопрос «полюбовно», получить некоторые уступки и преференции или, при несогласии с позицией второй стороны, направить ей возражение.

Последствия после направления претензии

- ответ не будет получен и можно подавать исковое заявление в суд

- должник погасит долг

- должник признает, но не оплатит долг, в этом случае судебный иск будет рассмотрен в упрощенном порядке без вызова сторон на заседание

- первая претензия оказалась составлена неверно, иск оставлен без рассмотрения и надо направлять еще одну претензию

Юридическая фирма ИнтеллектуалЪ после разработки эффективной стратегии работы с имеющимся долгом проведет досудебное взыскание таким образом,чтобы вернуть деньги до суда, либо облегчит и упростит его.

0

0

0

0

Как регламентируется досудебное взыскание долгов

Досудебное взыскание не означает немедленной передачи всех заемных средств — существует множество законных механизмов их возврата. Обновленные положения правовых актов РФ оговаривают, что стороны вправе пересмотреть условия договоренностей. К примеру, можно назначить другие сроки выплаты задолженности, реструктуризировать ее, отменить штраф, пеню, попросить о рассрочке (ее часто предоставляют поставщики коммунальных услуг). Такая гибкость удобна при взыскании долгов по банковским кредитам — в соответствии с новациями законодательства их тоже можно возвращать без суда.

При возникновении просрочки не обязательно обращаться к судье и ждать, пока дело рассмотрят, а решение обжалуют. Для «запуска» процедуры возврата достаточно исполнительной нотариальной записи на документе, подтверждающем факт долга (кредитном договоре или ином регистре) и уведомления заемщика за 14 дней до визита к нотариусу. Этим правом наделяются банки, но не микрофинансовые кредитные организации. Им механизм досудебного нотариального заверения недоступен.

Если в договоренностях, которые письменно оформлялись при выдаче средств в долг, предусматривался пункт о возможности взыскания по нотариальным записям, возможностью вправе воспользоваться и кредиторы-физлица. Чтобы реализовать механизм, нужно заверить договор у нотариуса еще при его составлении. Взыскание по сделкам возможно и без этого. Кредитору достаточно обратиться в нотариальную контору и оплатить ее услуги по действующему тарифу.

Должник, в свою очередь, вправе обжаловать требование следующим образом:

- он в течение семи суток с момента получения уведомления о досудебном взыскании направляет нотариусу, отправившему документ, возражения — о том, что он не согласен с принципом расчета и так далее;

- нотариус отказывает кредитору-банку в проставлении надписи;

- кредитор передает дело суду, который будет рассматривать его стандартным путем.

Должник также может обжаловать решение после выдачи исполнительной надписи. Для этого он не позднее, чем через 10 суток подает в суд заявление о признании действий незаконными, подкрепив их обоснованиями. В этом случае ответчиком выступит уже нотариус, проставивший надпись.

Срок действия обеспечительных мер

До 12 июля 2020 года срок обязательного досудебного порядка урегулирования составлял обычно 30 дней, а срок, на который арбитражный суд мог принять обеспечительные меры, ограничивался 15 днями. Поэтому кредиторам приходилось подавать заявление о принятии обеспечительных мер через 2 недели после отправки претензии, а должники за это время уже могли переоформить и вывести свои активы.

5 частью статьи 99 Арбитражного процессуального кодекса теперь предусмотрено 2 вида сроков:

- не более 15 дней для отправки претензии должнику

- не более 5 рабочих дней с момента истечения срока ожидания ответа на претензию для подачи искового заявления

7 частью статьи 99 АПК кредитора также обязали сообщать суду, принявшему обеспечительные меры, о направлении претензии и подачи иска в другой суд.

Почему досудебное взыскание удобно для сторон

Несмотря на возможность обратиться к судье, стороны долговых отношений все чаще выбирают разрешение ситуации без иска. Это удобно для всех — экономятся силы, время деньги. Досудебная практика дает возможность займодавцу вовремя получить выданные в долг средства, а заемщику — избежать необходимости быть ответчиком в судах (хоть пространства «для маневра» и меньше).

Существенный плюс взыскания без суда для кредитора — скорость реализации. Механизм регламентирован четко, отнимает буквально пару недель, и должник не сможет предпринять защитных мер — объявить о банкротстве, продать дорогое имущество, в том числе через фиктивную сделку. При судебных разбирательствах у заемщика есть время (они длятся месяцами) и возможность подать апелляцию, обжаловать итог дела, оспорить или «затянуть» иск.

Второй плюс, важный для обеих сторон, — экономия денег. Кредиторы при возврате задолженности через суд тратят средства на пошлины (до 5% всей суммы долга), проверки подписей и так далее. Заемщик несет расходы при обжаловании, подаче апелляций. Досудебное урегулирование не предполагает этих затрат.

Важно, что не прибегая к искам, стороны сохраняют нормальные отношения и доказывают друг другу свою добропорядочность и договороспособность. Претензия — не обязательно жесткое требование, это корректный и действенный механизм решения сложного вопроса, который помогает не тратить нервы на конфликт, а перевести его в конструктивное русло. Стороны могут заключить соглашение, дополнительные договоренности и спокойно обсудить условия, демонстрируя готовность к переговорам, а не агрессию.

Порядок вручения

Российским законодательством определено всего две формы выражения претензий:

- Претензионная (предисковая).

- Судебная.

Обе они находятся в тесной взаимосвязи. Если первичная не дает надлежащий результат, т. е. дебитор не платит по счетам, тогда прибегают ко второй.

Чаще всего порядок подачи претензии отражен в договоре. Ему и надлежит следовать. Если этого нет, тогда документ следует либо отнести в офис компании, имеющей задолженность и вручить ее, взяв расписку с печатью руководителя. Также можно воспользоваться услугами почты и отправить претензию заказным письмом с описью вложения на юридический адрес должника. Будет нелишним продублировать его электронным письмом.

Если полученный от должника ответ не удовлетворил, то следующим этапом становится взыскание задолженности через суд с помощью подачи искового заявления. К нему следует также приложить копию претензии по оплате задолженности и ряд следующих документов (при наличии):

- Основной договор с ответчиком на предоставление услуг (например, договор на аренду нежилого помещения или купли-продажи).

- Акты экспертизы и сверки качества полученных услуг.

- Акт сверки взаиморасчетов.

Подателю необходимо проследить, чтобы все представляемые вместе с иском документы были заверены подписями обеих сторон, и на них должны быть проставлены печати.

Далее выясняется, куда подавать заявление. Если истцом является юридическое лицо, то надлежит обращаться в Арбитражный Суд, физическим лицам – в Суд общей юрисдикции. Делать это следует по адресу регистрации ответчика. Исключением будут только случаи, когда в основном договоре был прописан иной порядок.

Взыскание задолженности может производиться через суд

Для вынесения решения по делу судья будет проверять следующие моменты:

- Факт заключения договора на оказание услуг на возмездной основе, т. е. наличие самого документа: контракта, гарантийных писем и т. п.

- Доказательство того, что оговоренные услуги действительно были предоставлены (нужны будут накладные и т. п.).

- Стоимость оказанных услуг.

- Временные рамки, в которые обязан уложиться исполнитель.

- Наступление сроков, когда должен быть произведен денежный расчет.

- Факт действительной задержки выплат.

Как только решение суда вступает в законную силу, истец должен взять в канцелярии исполнительный лист и обратиться с ним в Службу Судебных Приставов, где будет открыто дело о возврате образовавшейся задолженности.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать – напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Чтобы обезопасить себя на возможном суде, кредитор должен иметь веские доказательства того, что он пытался все исправить в претензионном порядке. Для этих целей существует специальный порядок направления претензий заемщику.

В суде на сторону кредитора станут в том случае, если претензия вручена одним из двух представленных способов:

- вручение документа лично, под подпись получившего;

- почтовая отправка;

Но в каждом из этих случаев есть свои нюансы, на которые необходимо обратить внимание. Если претензия будет вручаться лично, то для этого нужно иметь несколько экземпляров документа. Первый отдается второй стороне конфликта, а на втором должна быть поставлена подпись должника с обязательным указанием времени и даты вручения.

Этот экземпляр должен оставаться у кредитора, и он будет являться доказательством в суде, в случае негативного развития ситуации. Дата, указанная на документе играет решающую роль, так как именно от нее начинается отсчет как для должника, так и для кредитора.

Если нужно вручить претензию юридическому лицу, то здесь необходимо точно определить человека, ответственного за получение корреспонденции. Обычно им является секретарь, но никто не гарантирует своевременного вручения письма руководителю. Поэтому если фирма или компания небольшая, то стоит попробовать вручить его лично.

Но самым надежным доказательством является наличие почтового штемпеля о вручении. В этом случае суд практически никогда не поддерживает заявление ответчика о неполучении претензии на основании того, что за документацию расписалось некомпетентное лицо.

Суд в 90% случаев становится на сторону кредитора. Если же должник всеми силами уклоняется от вручения претензии, то в суд подается иск с конвертами, которые должны были быть вручены ответчику.

Дальнейшее установление местонахождения будет осуществляться в судебном порядке.

Как реализуется досудебное взыскание на практике

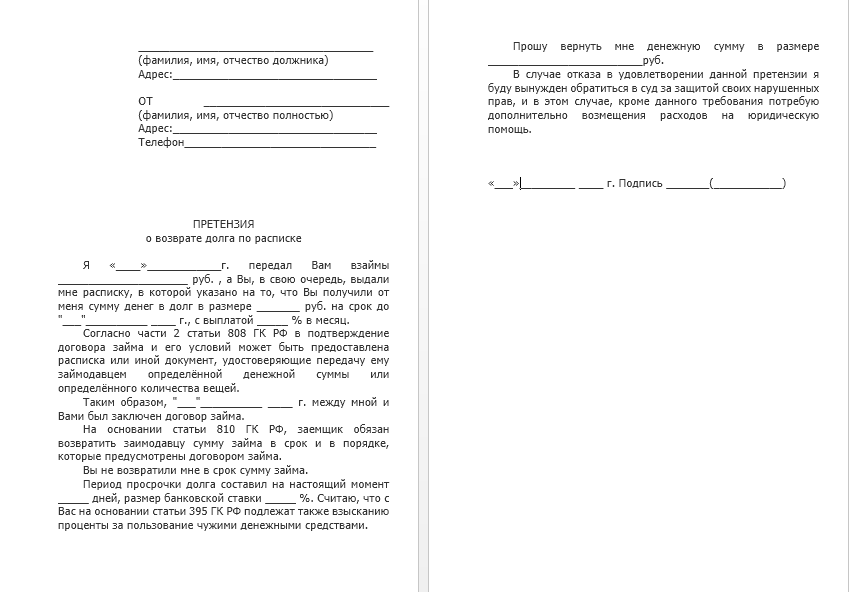

Механизм досудебного возврата задолженностей предполагает поэтапную реализацию:

- должнику направляют письменное уведомление о том, что у него есть просроченная, задолженность — если виной стали хлопоты, забывчивость, ситуация быстро разрешится;

- при невозврате задолженности займодатель направляет заемщику требование — по стандартной форме, официально, в письменном виде (документ впоследствии понадобится, если разбирательство дойдет до суда), с сохранением у себя копии;

- кредитор собирает материалы, доказывающие его правоту: расписки, подтверждающие существование долга, переписку, в том числе в электронном виде и по смс, свидетельские показания, прочую информацию;

- должник, решивший вернуть задолженность добровольно, участвует в переговорах, стороны обсуждают механизм, особенности выплаты, назначают сроки и фиксируют условия в письменном соглашении;

- кредитор получает средства — полностью или частично (если стороны договорились о рассрочке или иных условиях).

В письменной претензии необходимо указать, при каких обстоятельствах и на каких условиях выдавались средства, срок их возврата, меры, которые кредитор предпримет при отказе должника от взаимодействия. Документ должен составляться грамотно, с учетом законодательных требований, поэтому рекомендуют для его написания обращаться к профессиональным юристам. Они же оказывают представительскую поддержку в процессе урегулирования, выступают как служба медиации и помогают быстрее и эффективнее достичь мирного соглашения по долгу. Если же договориться не удалось, кредитор прибегает к другим мерам.

Досудебное урегулирование просроченной задолженности

Обеим сторонам конфликта выгодно не доводить дело до суда, ведь, в противном случае можно потерять как время, так и средства, поэтому необходимо знать, как все это происходит на практике.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Претензия, которую направляют должнику, является самым распространенным и убедительным документом, понуждающим погасить задолженность. Поэтому она должна быть составлена по всем правилам и быть способной максимально проинформировать вторую сторону конфликта о его возможных потерях в случае разбирательства в суде.

В порядок досудебного урегулирования финансовых споров входят следующие действия:

- Составления письма с полным расчетом долга и требованием его погашения.

- Направление претензии непосредственно должнику.

- Подписание обоюдного соглашения, в котором указываются обязанности каждой стороны конфликта по эффективному решению спора.

В качестве основания для подачи претензии чаще всего выступает договор о сотрудничестве, подписанный обоими субъектами. В нем может быть прописано обязательство по выполнению какого-либо действия одной стороной конфликта.

Причем все сроки выполнения этих условий должны быть четко указаны в договоре, для того чтобы на него можно было опираться при составлении претензии.

Основанием для отправки документа должнику служит возникновение задолженности по договору и игнорирование устных требований по возврату необходимой суммы.

Выездная группа банка или коллекторского агентства. Мифы и реальность. Часть первая.

Кредиты Что такое группа выездного взыскания Сбербанка: когда приезжает и что делать Многие граждане относятся к потребительским кредитам легкомысленно, зачастую не задумываясь над тем, что заемные средства придется возвращать. Безответственный подход к финансовым вопросам приводит к формированию просрочек по платежам и образованию задолженности. При отсутствии взносов в течение трех месяцев к заемщику может приехать группа выездного взыскания Сбербанка. Что это такое Сотрудники Сберегательного банка приступают к работе с должником, если денежные средства в счет погашения кредита не внесены в течение трех дней после оговоренной даты. Изначально с заемщиком ведутся исключительно телефонные переговоры, в процессе которых работник финансовой организации пытается выяснить причину просрочки. Если взнос по ссуде Сбербанка так и не поступит в течение девяноста дней, то к должнику отправляют группу выездного взыскания. Изначально именно это подразделение пытается добиться внесения платы. Обращение к коллекторским службам Сберегательный банк откладывает до последнего. К их услугам прибегают, если платежей не удается добиться на протяжении года.

Защита прав потребителя Выездная группа банка или коллекторского агентства.

Согласно критериям банка, серьезными основаниями для изменений условий кредитного договора считаются следующие: потеря работы, резкое снижение доходов; призыв в армию; декрет; утрата трудоспособности. Все обстоятельства должны быть подтверждены соответствующими документами.

Что это такое

Федеральным Законом не предусмотрены ситуации, в которых кредитная организация имела бы право проводить политику устрашения в отношении неплатежеспособных клиентов. Однако этим и занимаются представители банка в ходе выездного взыскания. Такая деятельность схожа с практикой коллекторских агентств с той разницей, что работа проводится службой безопасности банка.

Действия группы взыскания сводятся к взаимодействию с клиентом в ходе телефонного общения или прямого контакта. Могут ли на клиента оказываться психологическое давление путем угроз, жестких требований и грубого поведения? Рассмотрим далее.

Процесс работы

- Мобильные группы получают в работу реестр должников, уже отработанных сотрудниками офисных бригад, но подходящих под условия, описанные, выше.

- Договор находится в работе один месяц.

- Первое что делают сотрудники мобильных групп, перед тем как поехать к должнику, это распечатывают анкетные данные, его фотографию, комментарии сотрудников просрочки и отдела взыскания, досудебную претензию (что это такое, см. здесь).

- Затем осуществляют выезд по адресу регистрации иногда по фактическому адресу.

- Устанавливают контакты с клиентом, родственниками, знакомыми, коллегами.

- Ведут переговоры о закрытии клиентом кредитного соглашения.

Если долг закрыт, то договор направляется в архив, если нет, то возвращается в работу сотрудников офисных бригад, которые по установленным телефонам (если таковые имеются), прозванивают клиента и его ближайшее окружение.

Ответим на ваш вопрос за 5 минут!

Ответим на ваш вопрос за 5 минут!

Что такое группа выездного взыскания Сбербанка, и стоит ли этого опасаться?

Выездная группа Имеют ли право коллекторы приезжать домой к должнику? Некоторые люди, которые взяли кредит и по тем или иным причинам не могут выплачивать долг перед банком, уже успели столкнуться с коллекторами. Коллекторские агентства занимаются взыскиванием проблемной задолженности, причем их специализация — внесудебные взыскания. Банки, которые не хотят разбираться с проблемным клиентом, передают или продают долг коллекторам. В обязанности коллекторов входит взыскивание задолженностей едва ли не любым законным путем, что они зачастую воспринимают буквально и обрушиваются огромным количеством звонком на телефон заемщика.

Когда заемщик попадает в «проблемный» список?

Плательщик будет отнесен в категорию «недобросовестных», если отмечается просрочка взноса по займу от 7 до 90 дней. Зафиксировав долговременную задержку платежа, кредитный менеджер передает дело в отдел по работе с просроченной задолженностью, и клиент автоматически переводится в ранг проблемных.

Первое время специалисты ОПРсПЗ самостоятельно обзванивают неплательщика, напоминают о необходимости внести ежемесячный взнос согласно составленному графику платежей. Дополнительно, на мобильный телефон ежедневно поступают СМС-уведомления с аналогичным призывом и прописанной суммой образовавшегося долга.

Если по прошествии пары недель реакции от заемщика не наблюдается, сотрудники приступают к обработке знакомых и родственников должника. В социальных сетях находят профили друзей, родителей, и отправляют письма им. В посланиях прописывается сумма задолженности, делается акцент на неприятные последствия, которые возникнут при неоплате кредита.

Тактика специалистов отдела может быть и другой. Некоторые проблемные клиенты получали сообщения примерно такого содержания: « Ваш заем передан на рассмотрение Группе выездного взыскания. Настоятельно просим вас не выезжать из города и быть дома после шести вечера». Но судя по отзывам, ни один должник не имел чести познакомиться с представителями этой «группы».

В случае, когда неплательщик является безработным, ему могут поступать письма с другим текстом. К примеру, что высшая судебная инстанция обяжет его устроиться на любую должность, от дворника до санитара, и 50% заработка отдавать в счет погашения долга.

В большинстве случаев сотрудники по работе с недобросовестными заемщиками предпочитают общаться на расстоянии, не организуя личную встречу. Однако, судя по отзывам клиентов, все же бывают исключения. По словам одной девушки, взыскатели нанесли визит в квартиру в рабочее время. Дома никого не было, и представители банка стали стучаться к соседям и рассказывать неприятные сведение о молодой женщине. Если Сбербанк настырно взыскивает просроченную задолженность, как быть должнику?

- Постарайтесь вносить на кредитный счет хоть какую-нибудь сумму в счет уплаты долга и процентов.

- Приложите все силы для одобрения реструктуризации займа.

- Возьмите второй кредит в стороннем финансово-кредитном учреждении, на более выгодных условиях, и закройте просроченную задолженность.

- Удалите страницы из всех соцсетей, или скройте свой круг общения там. Это поможет избавиться от чрезмерной навязчивости Сбербанка.

- Номера сотрудников, атакующих телефон, внесите в черный список. Так звонки не будут мешать привычной жизни.

В случае, когда обзванивают друзей и родных, необходимо от их имени пожаловаться в техподдержку банка. После такого обращения звонки лицам, напрямую не связанным с кредитным соглашением, прекращаются.

Если сотрудники пытаются связаться с вами после 22 часов, можно смело составлять жалобу, со ссылкой на ФЗ «О потребительском кредите», и направлять её в Центральный банк.

Законом запрещено обзванивать клиентов и рассылать им сообщения с 10 часов вечера до 8 часов утра по будням, и с 20.00 до 09.00 в выходные и праздничные дни.

Отдел взыскания банка

Если контакт с должником установлен, то сверяют анкетные данные, подводят сумму задолженности на день звонка, и приглашают в отдел взыскания. Если устанавливают связь с его родственниками, знакомыми, соседями, связными лицами или коллегами по работе, то их просят передать информацию, касающуюся долга.

Если клиент пришел на переговоры, то ему предлагают несколько вариантов решения проблемы: Важно!

К переаккредитации необходимо подходить очень осторожно, т.

к. это чревато новой долговой ямой. Подробно, этот вопрос можно изучить здесь.

Если заемщика все устраивает, он оплачивает задолженность и его договор направляется в архив. Далее, ему выдают справку о закрытие лицевого счета.

Через полгода он снова сможет взять кредит в данном банке, если ему подходят условия. Справка о закрытии счета, является юридическим документом и служит доказательством того, что у вас нет задолженности перед банком.