Взыскание задолженности в суде — комплекс процессуальных мероприятий, выполняемых кредитором с целью защиты своих нарушенных прав. При этом само ведение судебного процесса и выигрыш дела не являются самостоятельными целями. Основная задача данной стадии взыскания задолженности — последующее принудительное исполнение решения суда и фактический возврат долга.

Вот наши победы в суде — Выигранные процессы, а вот реальные результаты наших услуг по возврату долгов — Взысканные долги.

Подготовка займа

Чтобы своевременно вернуть предоставляемые в заем деньги, важно в процессе сделки правильно оформить документы. Повысить шансы получить долг от физического лица поможет грамотно составленная расписка или полноценный договор займа.

В тексте указывают:

- сумму;

- срок возврата;

- штрафные санкции в случае просрочек;

- паспортные данные сторон с пропиской.

Закрепляют договоренность подписями сторон в конце документа. Дополнительным подтверждением подлинности соглашения будет заверка документа у нотариуса.

Без расписки или договора процесс возврата задолженности в судебном порядке осложняется.

Способы взыскания задолженностей с физических лиц

Взыскание долгов с физических лиц осуществляется по трем методам:

- досудебному;

- судебному;

- внесудебному.

Последний сценарий могут реализовывать сторонние лица – коллекторы. Их деятельность в последние годы ограничили законодательно (ФЗ 230 от 1.01.17): телефонные звонки должнику можно совершать с 8 до 22 вечера в будние дни и с 9 до 20 — в выходные и праздники. Более одного раза в сутки, двух раз в неделю и восьми — в месяц грозят коллектору судебным разбирательством за вмешательство в личную жизнь. Отдельно учтены права категорий лиц, находящихся в особых условиях, например, беременных женщин, матерей с детьми до 3 лет, инвалидов и пр.

Досудебное взыскание

Задача досудебного взыскания долгов с физ. лиц – убедить заемщика, что ему выгоднее вернуть деньги или договориться об изменении условий займа, чем уходить от обязательств. Для этого осуществляют:

- регулярные звонки;

- рассылки писем;

- общение с работодателем и родственниками заемщика.

Перед тем как выдвинуть требования к должнику, изучите его платежеспособность по открытым источникам.

Досудебное взыскание — это подготовка к следующему этапу разбирательств – судебному. Важно собрать доказательства того, что вы пытались решить вопрос полюбовно. Заемщику отправляют письмо с указанием юридических последствий в случае невыполнения обязательств:

- по почте с уведомлением;

- по эмейлу;

- факсом.

Для ускорения информирования способы доставки дублируют.

Порядок взыскания долгов через суд

Итак, взыскание долга осуществляется через суд двумя путями:

- Через судебный приказ о взыскании долга. Как это работает? Вы предоставляете в суд документы о выданных в долг средствах, после чего суд рассматривает их, и выносит соответствующее постановление.

Кстати, практика взыскания долгов показывает, что такой порядок больше всего любят банки, и нередко – МФО. - Через иск о взыскании долга. Этот способ не является столь же быстрым, как получение постановления. Он требует более тщательного рассмотрения дела, ознакомления со всеми подробностями.

Получение задолженностей через суд

Если сторонам не удалось договориться, заимодатель обращается с исковым заявлением в суд по месту жительства задолжавшего физического лица. Оформить документ в соответствии с нормами и ничего не упустить поможет опытный юрист.

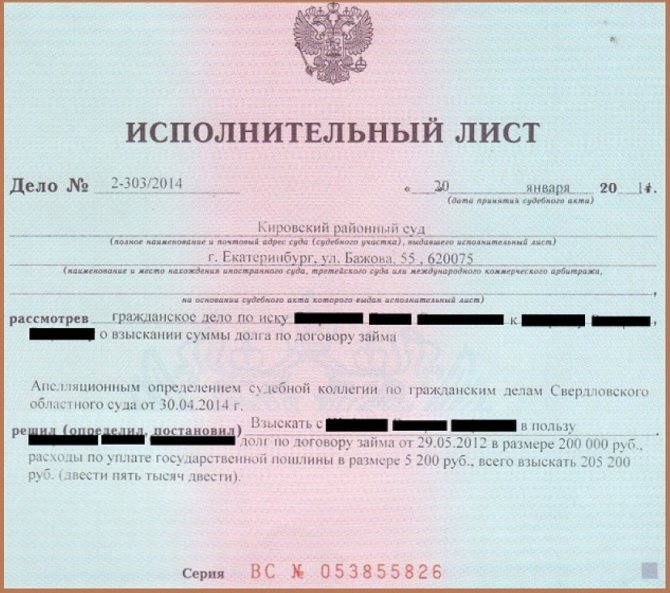

Далее заимодателю предстоит сложный путь принудительного получения долга с физического лица. Предстоят заседания, ходатайства, экспертизы и споры. Ваша цель – добиться не только исполнительного листа, но и непосредственно возврата долга от физического лица.

Если суд вынес решение о принудительном возмещении задолженности, истец получает исполнительный лист. С этого момента можно начать процесс взыскания:

- с помощью банка, который обслуживает счета ответчика;

- работодателя заемщика, имеющего право вычитать в счет погашения долга фиксированные сумму из заработной платы заемщика;

- федеральной службы судебных приставов – это крайняя мера, актуальная, когда денег не хватает на погашение задолженности (внимание обратят на имущество, в том числе и находящееся в долевой собственности).

Чтобы взыскание могло осуществляться быстрее, заранее запросите информацию о счетах и месте работы интересующего физического лица.

Как происходит взыскание дебиторской задолженности с юридических лиц

Первый вопрос, который будет выяснять специалист, предоставляющий юридические услуги по взысканию дебиторской задолженности, срок исковой давности. По закону он составляет 3 года с того момента, в который предприятие-должник обязалось по договору оплатить продукцию или услуги. Если же он не указан, тогда юристы опираются на нормы гражданского законодательства. Исходя из судебной практики, можно сделать однозначный вывод, что довольно часто возникают трудности при определении срока исковой давности. Поэтому лучше всего для разъяснения данного вопроса обратиться к квалифицированному и знающему адвокату.

Приведем пошаговый алгоритм действий юриста, который работает по взысканию дебиторской задолженности:

- Шаг первый – составление претензии.

В этом документе специалист должен выразить недовольство своего доверителя просроченным сроком оплаты. Далее следует дождаться ответа на претензию.

- Шаг второй – подача искового заявления.

Этот шаг неизбежен, если претензия была отправлена, а ответного письма от должника так и не дождались, либо оно не устроило руководство предприятия. Как правило, иск отправляется в арбитраж, иногда возможна подача заявления в третейский суд либо суд общей юрисдикции.

- Шаг третий – участие в разбирательствах в суде.

Юристу предстоит выступить на заседаниях, защищая интересы своего доверителя. Перед этим специалист должен подготовить всю необходимую документацию и предоставить ее суду в качестве доказательства.

- Шаг четвертый –взыскание дебиторской задолженности через суд.

После вынесения судом решения в пользу истца ответчик должен погасить задолженность в кратчайшие сроки. Если этого не происходит, то юрист должен получить исполнительный лист и настаивать на взыскании долгов принудительно. Для этого полученный лист отправляется в банк ответчика или в ФССП.

Нужно заметить, что весьма действенны услуги по взысканию дебиторской задолженности в досудебном порядке. Руководству достаточно взять на переговоры с должником опытного адвоката, чтобы разобраться с возникшей проблемой. Убедительных аргументов юриста вполне хватает, чтобы предприятие нашло возможности оперативно закрыть долг, ведь ни одному бизнесмену не хочется решать дела в суде. Среди преимуществ досудебного разрешения долговых споров – сохранение дружеских партнерских отношений, отсутствие расходов на судебные разбирательства, а также экономия нервов, ресурсов и денежных средств на участие в заседаниях арбитражных инстанций.

Можно ли получить долг с родственников

Кредитор вправе взыскивать задолженности с родных заемщика, если они:

- вступили в права наследования (вместе с собственностью родственники получают и задолженности);

- поделили долговые обязательства при разделе имущества во время развода;

- выступили созаемщиками или поручителями по задолженностям физического лица.

Если родственник отказывается от всего наследства, то взыскать с него долг не получится.

Взыскание долга коллекторскими фирмами

Практика обращения за помощью по взысканию долгов в коллекторские агентства достаточно распространена, несмотря на то что последние не наделены какими-то специальными полномочиями, как, например, служба судебных приставов. Такая популярность определяется тем, что коллекторские агентства имеют самостоятельный интерес в возврате долга кредитору, поскольку работают за процент от суммы взысканного долга.

Вместе с тем, такой интерес нередко подталкивает коллекторов при выполнении обязательств по взысканию долга на применение методов, не просто выходящих за рамки законных полномочий, а и напрямую образующие составы различного рода преступлений. Это привлекает интерес силовых структур не только к работе отдельного коллектора, но и лица, в чьих интересах тот действовал.

Что дает банкротство должника

Долговые обязательства с физического лица могут быть списаны через банкротство.

Однако по статистике в 2% случаев в списании долгов все же отказывают. При каких основаниях взыскать долги с физ. лица банкрота все же представляется возможным:

- заемщик исказил данные об имуществе или доходах;

- банкротство было фиктивным или преднамеренным;

- долговые обязательства появились в связи с неправомерными действиями физического лица.

Даже в судебном порядке не получится списать задолженности:

- по алиментам;

- назначенные в качестве субсидиарной ответственности;

- необходимые для возмещения ущерба или вреда здоровью.

Важно, чтобы суд признал физическое лицо банкротом до инициации кредитором процедуры взыскания задолженности.

Права взыскателя

Федеральное Законодательство дает взыскателю ряд индивидуальных прав:

- обращаться в ФССП РФ, чтобы инициировать производство;

- запрашивать информацию о банковских счетах и вкладах заемщика через ФНС РФ;

- настаивать на включении в сумму взыскания расходов на поиск физического лица и принуждение к возврату средств по исполнительному листу;

- оставлять себе собственность должника, которую не удалось продать в течение 2 месяцев с момента изъятия;

- узнавать у приставов, на каком этапе осуществляется процесс;

- останавливать процесс взыскания без объяснения причин;

- не принимать изъятое имущество, если его не удалось продать.

Если, нарушив обязательства по задолженностям, физическое лицо причинило ущерб третьим лицам, последние также имеют право на его возмещение.

Права должника

За должником по закону также закреплены права и гарантии:

- Сотрудники ФССП изымают имущество на сумму, не превышающую указанную в исполнительном листе.

- Должник может вернуть изъятое у него имущество, если выполнит требования исполнительного листа самостоятельно в двухмесячный срок.

- Заемщик получит свои вещи, землю и недвижимость назад, если кредитор откажется принимать их после неудавшихся торгов.

Пристав также не сможет забрать собственность, необходимую для жизни и работы (в том числе семьи). Перечень запрещенных к взысканию предметов указан в ст. 446 Гражданского процессуального кодекса Российской Федерации:

- единственное жилье с земельным участком;

- предметы, необходимые для ведения быта – кухонные, туалетные и ванные принадлежности;

- одежда, обувь, головные уборы;

- домашние животные и скот;

- продукты;

- денежные средства в пределах прожиточного минимума;

- предметы, которые используют для заработка.

Должник также может акцентировать внимание приставов на имуществе, которое можно изъять в первую очередь. Физ. лицо рекомендует, а решение по очередности взимания предметов принимают сотрудники ФССП самостоятельно.

Размер взыскания указывают в решении суда и исполнительном листе. Итоговая сумма больше долга, потому что включает оплату дополнительных расходов, которые кредитор и государственные органы понесли для возврата занятых средств.

Взыскание долгов – глобальная проблема кредиторов

Пользуясь предоставленной возможностью, люди продолжают активно брать кредиты на самые разнообразные цели. Одни припеваючи живут в кредит всю жизнь, другие сталкиваются с серьезными финансовыми проблемами.

Когда человек не имеет возможности (или желания) погасить свою задолженность добровольно, кредитору приходится принимать экстренные меры по возврату своих денег. Практически любой долг можно взыскать, хотя бы частично, но универсальных методов не существует.

Не такой уж и глобальной может быть проблема, если подходить к ее решению профессионально и поэтапно. Даже на первом этапе есть реальный шанс убедить должника выполнить обязательства.

На практике применяют несколько способов:

- досудебное урегулирование споров;

- через суд;

- путем продажи (уступки) долга.

До момента обращения в суд можно решить спор с помощью переговоров самостоятельно или привлечь компетентного юриста.

Грамотный подход поможет найти правильные аргументы, убедить заемщика вернуть долг или прийти к компромиссному решению, например, составить соглашение о поэтапном погашении задолженности с указанием в нем размеров платежей и сроков их погашения.

Прежде чем доводить дело до судебных разбирательств – а дело это долгое, нервное и затратное – стоит попробовать урегулировать спор мирным путем.

Схема взыскания долга.

Если способы убедить должника погасить задолженность исчерпаны, остается одна дорога – в суд. Для грамотного составления искового заявления о своих требованиях обратитесь за помощью к профессионалу. Подобные дела рассматривают общие суды или мировой судья. Обратиться в мировой суд кредитор может при условиях, если:

- имеется долговая расписка или договор займа (лучше нотариальный), т.е. документальное подтверждение требований , образец договора можно скачать здесь;

- сумма долга не превышает 50 тыс. рублей.

В этом случае дело может рассматривается без присутствия сторон, после чего суд выдает документ, который называется судебный приказ.

Остальные случаи рассматриваются в обычном порядке искового производства.

Вместе с подачей иска можно требовать наложения арестов на имущество должника или его активы. После вынесения решения открывается исполнительное производство. Дальше начинается работа судебных приставов. Они принимают необходимые меры по взысканию долга в принудительном порядке.

При продаже долга заключается необходимый договор уступки требования – договор цессии. Большое количество компаний – как правило, коллекторских – занимаются тем, что скупают долги граждан, проблемные в том числе.

Кредитор, потерявший надежду на реальное возвращение долга, продает его, при этом получая не более половины суммы существующей задолженности. Законодательством предусмотрена возможность уступки долга новому кредитору по любым обязательствам, кроме тех, что связаны с личностью должника (возмещение морального вреда или право на алименты).

Каким образом можно взыскать долг при отсутствии у должника имущества?

Действующим законодательством не предусмотрено реальных санкций за невозврат должником своей задолженности. Гражданин может долго и безнаказанно уклоняться от взыскания с него долгов.

При наличии всех необходимых доказательств (договора займа или расписки), оформленных должным образом, кредитор вправе обратиться в суд с требованием взыскать долг, а ответчик, не имея доказательств возврата денег, противопоставить ничего этому не может.

Вроде бы все складывается удачно – положительное решение вынесено, исполнительный лист выдан и передан судебным приставам. Далее ситуация может осложниться тем, что взыскать долг невозможно, потому что движимое и недвижимое имущество и банковские сбережения у гражданина отсутствуют, а сам он нигде не работает.

Не составит труда взыскать долг с человека, который работает официально и получает заработную плату, имеет движимое или недвижимое имущество, сбережения на банковских счетах. Сложнее, когда имущество у должника отсутствует (зарегистрировано на имя родственников), а работа неофициальная.

Законодательством предусмотрено ряд мер, которые может применить к должнику судебный пристав, но, к сожалению, на большой эффект от них надеяться не стоит. После возбуждения исполнительного производства и окончания срока на добровольное погашение долга, выполняется ряд стандартных действий по розыску имеющегося имущества у должника путем направления необходимых запросов.

В случае, если розыск не дал положительных результатов, пристав:

- выезжает по месту фактического проживания должника с целью описи и изъятия имущества (бытовой или электронной техники);

- устанавливает запрет на выезд за пределы страны – подобные ограничения для многих являются серьезным стимулом погасить долги;

- направляет запрос в органы ЗАГС – если должник состоит в браке, а имущество зарегистрировано на имя супруги, выделяют долю в совместно нажитом имуществе и налагают взыскание.

Пристав имеет право наложить арест на имущество должника.

Уголовное наказание за долги российским законодательством не предусмотрено, исключение составляет только задолженность по алиментным обязательствам (статья №157 УКРФ).

Пример исполнительного листа на возврат долга.

Если принятые меры не принесли нужного результата, исполнительное производство оканчивается, а исполнительный лист возвращается кредитору.

Взыскание долга с поручителя физического лица

Часто встречается такой способ обеспечения обязательства как поручительство. Бывает, что банк соглашается выдать кредит гражданину только при наличии лица, согласного отвечать за исполнение заемщиком своих обязательств по выплате долга (кредита).

Как правило, это родственники или близкие друзья заемщика.

Приняв решение помочь близкому человеку и подписав договор поручительства, необходимо понимать, что если должник не в состоянии погасить долг, отвечать вместе с ним (солидарно) или вместо него придется именно поручителю (согласно ст. 361 ГК РФ).

Банк вправе требовать погашения долга согласно условиям договора поручительства.

Взимание долгов с физических лиц в упрощенном порядке

С июля в России действует система внесудебного взыскания долга – по исполнительной надписи нотариуса.

Но лишь в том случае банки могут производить действия по упрощенной процедуре взыскания долга с физического лица, когда это предусмотрено условиями кредитного договора или дополнительного соглашения к нему.

Порядок действий банков:

- предоставить нотариусу пакет документов, что подтверждает бесспорность требований и копию ранее направленного уведомления о задолженности должнику;

- уведомить должника за две недели перед тем, как обратиться к нотариусу;

- срок задолженности не превышает двух лет.

Упрощенной схемой могут воспользоваться исключительно коммерческие банки. При этом процедура не распространяется на ипотеку, неприменима договорам бытового характера, такие долги по-прежнему придется взыскивать в судебном порядке.

Удар по коллекторам при наличии задолженности

Ни для кого не секрет, что действия коллекторов по отношению к должникам часто бывают, мягко говоря, некорректными. Выбивание долгов при помощи давления на людей и угроз – распространенная практика коллекторских фирм.

С 01.01.2017 взаимоотношения между коллекторами и должниками начинает регулировать Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности».

Согласно этому закону, кредитору или коллекторам запрещено угрожать гражданам, оказывать на них давление, применять силу, беспокоить в ночное время телефонными звонками (звонить можно только один раз в сутки), запрещено причинять вред гражданам и их имуществу, сообщать иным лицам информацию, как о должнике, так и его задолженности.

Вести переговоры с заемщиком имеют право только банки или кредитные организации, взыскатели, которые официально занимаются таким видом деятельности.

Закон предусматривает возможность заключения между должником и его кредитором соглашения о дополнительном взаимодействии. Однако человек имеет полное право, уведомив предварительно кредитора от исполнения такого соглашения отказаться.

Вопрос о взимании долгов с физических лиц остается злободневным. Ситуация неприятна как для должника, так и для кредитора.

Гражданин обязан вернуть долг, будь то кредитные, алиментные, налоговые обязательства, в противном случае придется нести ответственность за свои действия.

Кредитор заинтересован любыми способами (иногда даже не вполне законными) получить назад денежные средства. За возврат своих денег нужно бороться. Проверено на практике, что при достаточно активных действиях со стороны кредитора свои деньги можно получить обратно даже с многолетних и закоренелых должников.

Подробнее о том, как можно взыскать долг, увидите в этом видео: