Краткое содержание

- Как выкупить свой долг у банка по договору цессии? И что для этого нужно?

- Выкуп долгов по договору цессии

- Как выкупить долг по договору цессии

Вопросы

1. Как выкупить свой долг у банка по договору цессии? И что для этого нужно?

1.1. В первую очередь Вам надо обратиться в банк и уточнить все условия. Каждый банк выставляет свои условия по этому поводу, если конечно Ваш банк такие предложения вообще делает.

1.2. Обратитесь непосредственно в банк, где у вас оформлен кредит. Если банк согласится продать вам ваш долг по договору цессии, то оформляйте. Вообще я очень сомневаюсь в таких действиях банка, ему это не выгодно. Но попробовать можете, конечно, а вдруг согласится. Успешно решить Ваш вопрос можно только с юридической помощью. Всегда рад Вам помочь!

2. Приезжал сотрудник ПКБ, убедил подписать договор о выплате части задолженности по кредитному договору, который был заключен изначально с банком Восточный. т.е. по договору цессии долг был передан коллекторам. выкупили дешево. я подписала договор с коллекторским бюро, где указывается сумма прощения довольно значительная. Скажите пожалуйста, меня развели или это может быть правдой? Договор с коллекторским бюро у меня, и график погашения тоже. нужно вносить 1000 руб. в месяц.

2.1. Если официально подписали договор, то скорее всего нет.

2.2. Раз уж подписали — можете попытаться через суд доказать факт совершения сделки под принуждением. Если не получится — просто не платите, пусть сами идут в суд и там укажите о сделке, совершённой под принуждением. Да и вообще негоже платить мошенникам и вымогателям, коими так называемые «коллекторы» и являются.

3. У меня был кредит в банке, банк подал иск в суд на 240000 рублей (включая штрафы и пени), затем решение суда о взыскании попало к приставам, а через пару месяцев банк подал мой долг по договору цессии сумма указана в договоре 159000 рублей (сумма основного) долга. Через суд была получена переуступка прав. Теперь организавия, выкупившая мой долг (159000 рублей) с меня хочет взыскать 240000 рублей по ранее поданному банку иску в суд. Правомерно ли это. Какую сумму они могут взыскать с меня?

3.1. Здравствуйте. Нужно ознакомится с документами. Есть императивные требования закона.

3.2. Всё зависит от того, что написано в решении суда и исполнительном листе.

4. Я через подругу выкупила свой долг у банка по договору цессии. Какое соглашение нужно составить нам с подругой, чтобы простить долг и не попасть на НДФЛ?

4.1. Здравствуйте! У вас не будет соглашения о прощении долга. Вам необходимо проводить, через погашение долга. Более подробно, отвечу в личке.

5. Узнала что у банка есть право подать иск в суд о начислении процентов за пользование кредитом, за весь период сколько я выплачиваю долг. Якобы я до сих пор «пользуюсь» кредитом, долг давно уже у судебных приставов. Предложили выкупить долг по договору цессии. Вопрос в том, есть ли какая-то гарантия, что если закрою долг, то банк отстанет и в будущем не будет сюрпризов в виде ещё одного исполнительного производства? Не знаю, может оформить как то с банком, что претензий не имеют или ещё что то.

5.1. Можно через мировое соглашение и в нем все прописать.

6. Мне пишут письма коллекторы ООО «РСВ» о наличии долга у ООО»Займ онлайн» Я точно там денег не брал. Они работают по агентскому договору с кипрским фондом, выкупившим задолженность у банков и мфо в РФ. Сейчас они пишут, что подадут судебный приказ в случае не оплаты. Т.к. у них агентский договор а не договор цессии, могут они это сделать? Что мне делать?

6.1. Могут. Отменять приказ.

6.2. Чтобы коллекторы не беспокоили написать заявление на отказ от взаимодействия с кредитором, далее, если подадут в суд отменять судебный приказ в соответствии с ГПК РФ. С уважением!

6.3. В случае, если Вам придет судебный приказ — обратиться с заявлением о его отмене в установленный срок и в установленном порядке.

7. Мой бывший муж имеет долги по кредитам в банке ВТБ и в почта банке. Не платит уже 2 года. В суд банки до сих пор не подали. Он не работает, имущества нет. Я хочу выкупить его долги у банка, но позвонив в банк, они мне назвали сумму полной его задолжности. Подскажите как мне сделать так, чтоб выкупить его долги по договору цессии, можно ли как то самой сделать такое предложение банкам, как правильно сделать такое предложение. Спасибо.

7.1. Здравствуйте. Если долги небольшие, то в письменном виде пишите в банке оферту на заключение договора уступки права требования. Приглашайте свой вариант договора цессии. И всё.

8. Хочу выкупить по договору цессии долг друга у банка. Банк требует указать причину по которой я хочу выкупить долг. Что я должен указать?

8.1. Самая хорошая причина — гомосексуальная связь!

Банки или частные кредиторы являются коммерческими структурами, цель которых извлечения прибыли за счет выдачи займов под проценты. Также не стоит забывать, что штрафы, комиссии и неустойка тоже представляют коммерческий интерес и способны приносить прибыль. А весь долговой бизнес в целом, очень выгоден.

Поэтому приобретение заемщиком собственного долга, является хорошей сделкой для обеих сторон, но при понятных условиях маржинальности. Например, банк проанализировал проблемный договор и пришел к выводу, что при продаже он получит прибыль.

Вообще, понятие доходности для кредитных организаций в данном вопросе расплывчато. Это связано с постановление ЦБ об ограничениях в выдачи новых средств, пока старые долги не будут списаны с баланса.

Важно!

Проблемы, связанные с кредитами, относятся к категории сложных дел.

Проконсультируйтесь бесплатно

со специалистами нашего «Правового Центра»

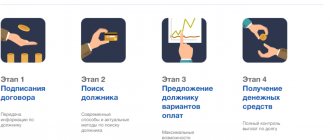

Как это работает:

- ЦБ берет деньги под 2-3% у правительства либо других государств и распределяет их между банкирами.

- На каждый банк предоставляется определенная сумма (квота). То есть количество выдаваемых денег строго ограничено.

- Далее, банк выдает кредиты людям или компаниям под свои проценты и распределяет полученную сумму от ЦБ по заемщикам.

- Если заемщик прекращает платить и его долг зависает на балансе кредитора, то при следующем распределении транша, банк недополучит средства в сумме указанной в договоре.

Складывается интересная ситуация — банку выгодно быстро избавиться от проблемного соглашения. В принципе, он ничего не теряет, а только зарабатывает. Поэтому смело договаривайтесь о покупке личного долга.

Кто имеет право выкупить долг:

- физическое лицо, представляющее интересы заемщика;

- коммерческая организация (коллекторы);

- юристы;

- некоммерческие структуры.

Объекты сделки

Деятельность банков основывается на обороте денежных средств, получении выгоды от комиссионных сборов, процентов по кредитам, займам, ссудам. Политикой учреждения установлен определенный стандарт взыскания долгов с недобросовестных заемщиков, при этом кредитор предпримет максимально возможные меры и действия по полному удовлетворению своих требований. Именно от объема взысканных с должников средств зависит финансовое благополучие, деловая репутация банка.

Кредитор рассматривает вариант погашения обязательств путем подписания цессии только в исключительных ситуациях, когда проведен комплекс мероприятий по работе с неплатежеспособным клиентом, сделаны выводы о нереальности исполнения долга.

Допускается передача задолженности по потребительским кредитам, но займодавец неохотно идет на сделку, если по условиям договоренности имеется обеспечение обязательств.

Например, по автокредиту в Сбербанке у гражданина имеется долг, равный половине стоимости транспортного средства, тогда банк вероятнее всего откажет в цессии. Тактика основывается на том, что предмет залога фактически имеет более высокую цену, чем размер обязательств. Транспорт может быть изъят у неплательщика, реализован, а денежные средства пойдут на погашение недоимки. Кредитор тогда получит не только основной долг, проценты, но и суммы неустоек, штрафов, пеней.

Кредитная организация с инициативой рассмотрит предложения по переуступке права требования по просроченным займам, обязательствам, не обеспеченным залогом, поручительством. В зоне риска также находится задолженность с истекающим сроком исковой давности. Вероятность погашения долга по таким договорам сведена к минимуму, а процедура судебного взыскания сопряжена для кредитора с определенными рисками, финансовыми и временными затратами.

В качестве покупателей долга могут выспаться различные лица

Основания для выкупа

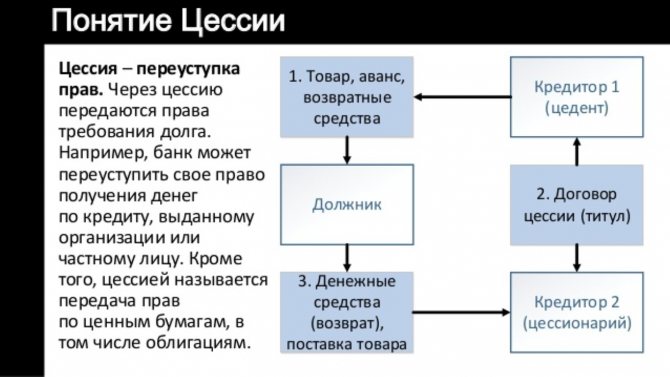

Покупка оформляется договором цессии — соглашением, по которому права кредитора переходят к другому лицу (ст. 382 ГК).

Покупатель, заключая соглашение, должен быть уверен, что продавец (кредитор) вправе требовать уплаты долга.

- расписка;

- кредитный договор;

- исполнительный документ;

- постановление о возбуждении исполнительного производства;

- бумаги, свидетельствующие о том, что должник проходит процедуру банкротства.

Расписка

Долги по расписке выкупаются неохотно. Как правило, сумма одолженных денег невелика. Зачастую бумага оформляется в нарушении требований ст. 808 ГК:

- печатается на компьютере, а должна писаться должником исключительно от руки;

- нет информации о заемщике, что затрудняет возможность идентификации (Ф. И. О., данные паспорта, прописка);

- сумма займа написана цифрами, правильнее расшифровать прописью;

- отсутствует дата получения, срок возврата, вид займа (процентный или без);

- нет фразы «деньги получены мною лично».

Учитывая, что деньги по расписке даются близким или знакомым, кредитор редко заверяет ее нотариально.

В результате законно требовать возврата по неверно составленному документу затруднительно. Коллекторы не станут рисковать финансами, если шанс на получение дохода минимален.

Кредитный договор

Чаще всего договор цессии заключается на основании кредитного договора. Банку выгодно избавиться от задолженности, если погашение повлечет за собой большие судебные издержки.

Когда расходы на возврат превышают размер требуемой суммы, долг выгоднее и проще переуступить.

Такие договоры финансовые организации реализуют оптом по низкой цене. Поэтому коллекторы охотнее заключают договор переуступки права требования на основании кредитного договора.

Исполнительный документ

Исполнительный документ выдается после вступления в законную силу решения суда (спустя 10 дней после вынесения). На его основании кредитор вправе самостоятельно взыскивать средства или поручить это приставам, возбудив исполнительное производство.

Требование долга, основанного на исполнительном документе, имеет больше шансов на то, что будет удовлетворено. Покупателю не придется тратиться на судебное разбирательство. В итоге, цена такого предложения, оказывается выше оптового.

Выгода приобретателя очевидна. Продавец сможет вернуть 10-50% требуемой суммы, вернуть финансы в кратчайшие сроки.

Постановление о возбуждении исполнительного производства

Постановление свидетельствует о том, что в отношении должника уже проводятся принудительные мероприятия. Лицу, выкупившему долг, остается только предоставить договор цессии по месту осуществления исполнительных действий, следить за ходом дела, оказывая посильную помощь и ждать результата.

Документы о процедуре финансовой несостоятельности

Денежными делами должника, проходящего процедуру банкротства, занимается конкурсный управляющий. Он проводит инвентаризацию, опись и оценку имущества. Старается выровнять ситуацию с задолженностью клиента. Лицо, заключившее договор цессии, связывается с управляющим и совместно решает проблему погашения долга.

Процедура выкупа

Давайте рассмотрим процедуру выкупа на реальном примере: заемщик взял в ВТБ потребительский кредит на сумму 250 000 рублей сроком на 12 месяцев. Размер ежемесячного платежа составляет 26 тысяч рублей. Для выплат заемщик продает авто, но ему все равно удается выплачивать только половину этой суммы.

Чтобы не не возник судебный спор, через несколько месяцев должник обращается за помощью в антиколлекторскую организацию, в которой и происходит заключение соответствующего договора. Начиная с этого момента заемщик перечисляет 13 тысяч рублей не на счет ВТБ, а на счет антиколлекторов. Тем временем юристы проводят устные и письменные переговоры с финансовой организацией, чтобы уговорить решить проблему до того, как исполнительное производство дойдет до суда.

Спустя некоторое время юристам все-таки удается добиться своего и договориться с банком ВТБ. За это время на счет компании поступило 78 тысяч рублей. 10 000 рублей агенство получает в качестве платы за свои услуги, остальная часть этой суммы уходит как оплата переданного долга ВТБ.

У банка

Выкуп долгов у банка сложный процесс, т. к. претендентов на приобретение много, а процедура, запутанная из-за бюрократических проволочек.

При возникновении просрочек, финансовая организация будет анализировать перспективу избавления от договора. И если кредитной комиссии покажется, что долг можно вернуть, то будут испробованы все методы и только потом вынесено окончательное решение.

Если банк обратиться в суд и выиграет дело, то ЦБ спишет данный договор с баланса и предоставит новые средства. То же самое касается банкротства либо возбуждения уголовного дела против заемщика.

Почему банку выгодно продавать долг заемщика

Кредитная организация тоже имеет выгоды от продажи:

- Получает реальные деньги, которые можно сразу пустить на развитие.

- Улучшает статистику, которая влияет на поступление новых средств из фонда ЦБ.

- Экономит на затратах, связанных со взысканием задолженности. Нет долга — нет расходов на юристов, госпошлину, дополнительную работу сотрудников.

- Сохраняет положительную репутацию.

Какие долги можно выкупить?

- Бесперспективные — отсутствие у клиента имущества и официального дохода. Даже если выиграть суд, то приставы окончат исполнительное производство на основании ст. 46 ч. 4 ФЗ №229.

- Выплаченные — большая часть кредита была оплачена. То есть банк хочет получить только предполагаемую прибыль в виде процентов или штрафов.

- Спорные — заемщик нашел нарушения в договоре и пытается его расторгнуть в порядке ст. 451 ГК.

- С истекшим сроком исковой давности — банку ничего не остается, кроме как, продать долг коллекторам либо представителем заемщика.

Принцип, которым руководствуется кредитор, продавая долг — выгода. Если задолженность безнадежная, взыскание потребует существенных затрат, банк постарается как можно скорее избавиться от «плохого» кредита. Но если есть шанс вернуть деньги, финансовая организация не пойдет на сделку.

Например, если заем выдавался под залог, приобретение ипотеки, автокредит банку выгоднее изъять предмет залога и продать его.

Если у должника платежеспособный поручитель, кредитор не отступится и взыщет у последнего деньги через суд.

Чаще всего банк переуступает займы по потребительским кредитам, когда становится очевидно, что возврат средств невозможен или убыточен.

Необходимые документы

Поскольку заемщик не имеет права выкупить собственный долг, то сделать это должны представители, но документы собирают все стороны сделки, включая кредитора.

- кредитный договор;

- выписку по счету;

- претензию банка с указанием заключительного требования (далее ЗТ);

- имущественные документы;

- справки о доходах.

- заявление на выкуп долга;

- доказательства неплатежеспособности заемщика;

- документы, подтверждающие выгоду банка, например, предоставление иных долговых обязательств клиента, доказывающих, что продажа проблемного займа будет наилучшим вариантом.

- анализ договора;

- денежное требование;

- предоставление отчета из которого видно, как формировался долг.

Для каждой конкретной сделки формируется отдельный пакет документов.

Договор цессии

На основании соглашения цессии происходит переуступка прав требования. Регулируется данное положение Гражданским кодексом ст. 388-390.

Должник обязан согласиться с продажей, но если договор банковский, то этот пункт был указан. Поэтому присутствие заемщика при заключении сделки необязательно.

Если договора не было изначально, то должник обязан дать согласие на продажу долга.

Выкуп долга по кредиту у банка ВТБ со скидкой 90%

Какие долги может продать банк? Если финансовая организация сделала все возможное при взыскании задолженности с должника, но он так и не погасил кредит, то долгу присваивается статус безнадежного.

Банк может продать любые задолженности, признанные безнадежными. Давайте подробнее разберемся в вопросе, как выкупить свой просроченный долг у банка ВТБ 24.

Можно ли по закону продавать долг для дальнейшего его погашения Тем, кто решил выкупить права на кредит, важно понимать, что это абсолютно законный процесс, который происходит по причине различных обстоятельств с обеих сторон договора.

Почему банки стараются продать долг По статистике

Через третье лицо

Понятие «третье лицо» не отображено в законодательстве, но используется в правовом поле повсеместно. Следовательно, данными лицами могут быть кто угодно:

Поэтому обратиться в банк и предложить выкупить долг, может любой желающий. Жена имеет юридическое право приобрести заем мужа по договору цессии.

Поскольку заемщик не может вести переговоры с кредитором, он обязан обратиться к третьему лицу.

Если заемщик предложил банку выкупить свой договор, участие представителя является обязательным условием. Главное, в таких отношениях — доверие. В противном случае долг останется на руках цессионария.

Кто может выступить покупателем просроченного кредита

Выкуп у банка своего кредитного долга самим заемщиком

Нередко случается, что ВТБ предлагает должнику заключить договор цессии и выкупить долг.

Важно понимать, что лично у вас нет на это никакого права. Выкупить его можно только при помощи третьего лица.

Как выкупается долг третьим лицом у банка

Процедура выкупа довольно проста и напоминает оформление кредита. Третье лицо заключает с ВТБ договор цессии и выкупает долг.

Цессией называют передачу прав долга другому человеку, который согласился выкупить его – о чем идет речь в статье 382 ГК РФ.

Кто может стать третьим лицом?

Самое главное правило – человек, выбранный должником в качестве третьего лица, не должен быть с ним в близких родственных связях. Именно поэтому необходимо обратиться в антиколлекторское агентство или к специалисту-юристу, который поможет правильно выйти из сложившейся ситуации и выкупить займ.

Предложение кредитора должнику

Нередко ростовщики пытаются договориться с должниками о выкупе задолженности. Банки также могут предложить подобное, но в редких исключениях. Обычно заемщик самостоятельно ищет подходы к финансовым организациям, направив предложение в головной офис организации либо прислав представителя на прием. Предположим банкиров устроили условия, и они согласны на сделку, давайте посмотрим, как это происходит.

Процедура выкупа

Существует два варианта развития событий:

- По долгу вынесено судебное решение.

- Кредитор не обращался в суд.

По второму пункту все просто — внесли плату и заключили договор цессии.

Если был суд, то процесс усложняется. Покупатель должен подать заявление на правопреемство, а после вынесения судом определения подать его приставам. Далее, нужно забрать исполнительный лист, тем самым окончив производство.

Банк никогда не станет забирать исполнительный лист. Это несет существенный риск для него.

Заявление в банк о выкупе долга

Документ представляет обычную типовую форму.

Я, ___Ф. И. О._______________

Предложение о выкупе долга

Я, (Ф. И. О.), предлагаю (наименование банка) заключить договор уступки требования о взыскании задолженности с (Ф. И. О. должника) в общем размере (сумма).

Размер задолженности подтверждён (№ дела) решением суда. Со стоимостью уступаемого права в размере (указать сумму, за которую готов выкупить долг) и сроке оплаты в течение 7 календарных дней со дня заключения договора уступки.

Классика: банк-должник

Классическая схема продажи, это переуступить договор напрямую представителю заемщика (родственнику).

Обычно, кредиторы просят не менее 50% от ЗТ

. Но этот рынок не придерживается четких цен, поэтому на практике удается снизить стоимость до 40-30 %.

Стоит отметить, что договор продается в коллекторское агентство, всего за 10% от общей стоимости.

Многоходовка: банк-коллекторы-должник

Банк не всегда соглашается на предложение должника. В некоторых случаях долг будет продан в общем портфеле коллекторам.

Здесь нужно договариваться представителями агентства и понимать цену за которую они выкупили задолженность.

Условия агентств при выкупе, намного лояльней, чем у банка. Объяснение простое, долгов много, а платят мало. Процент закрытых договоров составляет всего лишь 5 % (по данным НАПКА) от общей массы. Поэтому договориться намного легче.

Почему банки стараются продать долг

Нормальный человек осознает, что если кредитор направит в суд обращение, то тогда уже рассчитывать на сокращение долга нечего. Хочется еще раз акцентировать внимание на том, что должник, который согласился выкупить свой же долг, получает хорошую выгоду.

Что касаемо банковских организаций то им совершенно не выгодно иметь такие договоры, это обусловлено тем, что Центробанк требует доступными способами освобождаться от таких займов. Помимо всего прочего наличие таких должников снижает в разы рейтинг организаций дающих кредиты. Все эти факты вынуждают кредитные организации буквально распродавать за копейки займы.

Если не удается выкупить свой долг, нужно договориться с банком об отсрочке оплаты, в большинстве случаев банк идет на уступки, а у человека появится время чтобы найти деньги. А лучше, конечно же, вообще не брать деньги в долг. Сегодня это очень опасно в связи с тяжелой ситуацией в стране, поэтому нужно разумно расценивать свои возможности прежде чем влезать в кредит.

Как можно выкупить свои долги у банка, рассматривается в этом видео:

Как организации выкупить долг

Юридическое лицо также может попасть в долговую яму, но с большим количеством кредиторов чем у физика. Например, партнеры по бизнесу, которые предоставляли отсрочку при получении товара. Данная задолженность называется дебетовая.

Дебетовая задолженность (ДЗ)

Мы уже рассказывали, как с помощью дебетовой задолженности избавиться от долгов физическому лицу, теперь давайте разберем, а может ли фирма выкупить подобный долг.

Процедура будет схожа с приобретением любой задолженности. Все делается через представителей. Разница лишь в том, что по данному долгу, должно быть вынесено судебное решение.

Совершение сделки

Существует два потенциальных метода, как можно оформить выкуп задолженности у банка: напрямую или через посредников.

Договоренность с третьим лицом

Заемщик может обратиться в коллекторскую компанию самостоятельно, обсудить возможные варианты урегулирования проблемы, найти компромисс. Тогда коллекторы оформляют цессионное соглашение с банком, погашают перед ним долг, а потом продают обязательство непосредственно своему клиенту.

Сделка является взаимовыгодной для всех участников: банк достигает закрытия задолженности, коллекторская служба получает вознаграждение, а гражданин сокращает величину потенциальных рисков, расходов, освобождается от долгового обременения.

Аналогичные действия могут быть совершены с участием родственников, иных лиц. В таких случаях важно заинтересовать банк конкретным предложением по продаже, а нового кредитора убедить взять на себя чужой долг.

Например, клиент предоставит Альфа-банку документальное подтверждение неплатежеспособности, отсутствия работы, источников дохода, имущества. А коллектор в свою очередь предложит займодавцу продать задолженность на выгодных условиях в кратчайшие сроки. Многое зависит от кредитора, но есть высокая вероятность того, что прибыль от цессии окажется для него больше, чем разница суммы принудительного взыскания и судебных издержек.

Отдельно следует рассмотреть, как гражданину выкупить свой долг у банка по договору цессии:

- Поиск нового кредитора.

- Согласование условий сделки.

- Обсуждение мероприятия с банком.

- Заключение цессии.

- Подписание контракта о передаче долга физлицу.

Решение вопроса с кредитором напрямую

На практике очень сложно достичь договоренности с займодавцем об уступке права требования задолженности по кредиту, так как такие операции могут повлечь негативные последствия в виде снижения потока клиентов, доходов, ухудшения деловой репутации, статуса организации.

При правильном подходе должник может сам договориться с банком

Поэтому наиболее оптимальным будет вариант выжидания момента, когда кредитор сам проявит инициативу и предложит заемщику выкупить долг. Если неплательщик первым заявит о желании погасить таким методом долг, у банка возникнут сомнения о неплатежеспособности гражданина, что подтверждает вероятность полного удовлетворения требований в рамках текущей сделки.

Со стороны должника может исходить информация, свидетельствующая об ухудшении его финансового положения, отсутствии других источников погашения задолженности. Особенно такая политика будет эффективной, когда срок исковой давности подходит к концу, размер обязательств является несущественным для банка и нецелесообразна процедура принудительного взыскания через коллекторов, суд.

Заемщик может предложить организации условия, более выгодные, чем у других потенциальных цессионариев. Например, коллекторское агентство готово выкупить у Альфа-банка безнадежный долг по потребительскому кредиту гражданина за 20%, а клиент предложит 25%. Дополнительно должник может инициировать открытие дебетовой карты, счета в данном учреждении, тем самым повысит вероятность принятия кредитором положительного решения.

Для заемщика важно не тратить время впустую, не ждать момента, когда банк предлагает выкупить долг через третье лицо, идти на переговоры с кредитором, изучать сегмент рынка, экономическую обстановку в стране самостоятельно или с привлечением специалиста. Тогда можно выявить оптимальные условия достижения цели, определить выгодную ставку по цессии.

На сегодняшний день многие юридические конторы, антиколлекторские агентства за умеренную плату готовы сформировать тактику защиты для должника, подготовить план действий и даже выступить в качестве законного представителя при переговорах на основании доверенности.

Кредиты

Кредиты для организаций намного больше по суммам, чем для физических лиц. Способов взыскания то же больше. Например, блокировка и арест счетов, без которых юр. лицо прекращает деятельность.

Но и обеспечения займов гораздо серьезней. Банки одалживают средства только проверенным организациям, которые, по их мнению, способны все погасить в срок.

Для директоров предприятий предусмотрена уголовная ответственность при невозврате займа. Поэтому фирмы относятся серьезно к подобным проблемам и стараются решить вопрос максимально быстро.

Обычный человек может платить или выключить телефон и пропасть. С организациями такое не прокатит. Прежде чем выдать деньги их проверяют сотрудники службы безопасности и вытаскивают всю подноготную. Фактически фирмы предоставляют сведения обо всех доходах, даже которые пытаются скрыть. Ведь это в их интересах. Все просто чем больше доход, тем больше кредит.

Выкуп долга происходит либо на стадии переговоров — с помощью уменьшения ЗТ, либо после суда, выкупается ДЗ за 30-50% от наминала. При условии, что нет процедуры банкротства.

Кредитная линия

Данный финансовый продукт предоставляет порционными траншами. То есть банк, контролирует большую сумму, дробя ее на отдельные выплаты. При возникновении задолженности, теряется не весь заем, а лишь часть.

Выкупить данный долг возможно, но лишь при серьезной просрочке. Обычно кредиторы идут на уступки и готовы ждать поступления средств довольно долго. Ярким примером служит аграрная отрасль, в которой поступление платежей затягивается на семь-восемь месяцев, в момент посева урожая и до момента реализации.

Лизинг

Обычно предприятия покупают в лизинг спецтехнику, промышленное оборудование или коммерческую недвижимость. Поскольку данный товар является высоколиквидным, то банк в первую очередь забирает его.

Выкупать подобные долги нецелесообразно, но компания идет на это для сохранения репутации. Как правило, продажа залога покрывает все расходы, и сумма долга не является существенной.

Залоговое имущество

Компания может выкупить залог у банка в порядке первой очереди. Но необходимо понимать, что подобный поворот является нежелательным для организации. Как правило, фирма, которая задолжала деньги начинает процедуру банкротства.

Задолженность, как и имущество продается конкурсным управляющим, но в результате банкротства такой долг не подлежит взысканию, и его покупка какой-либо из сторон не имеет смысла.

Как выкупить свой или чужой долг у банка?

Любой банк – организация сугубо коммерческая.

Продаже подлежат просроченные карты и потребительские ссуды. Права первоначального кредитора получает новый кредитор в объеме, который существовал на момент перехода. Таким образом, третьему лицу переходят права на неуплаченные проценты и залог на недвижимость.

Его задача — получить прибыль. Один из основных продуктов деятельности любого банка – выдача ссуд. Ссуды выдаются на условиях платности. То есть по ним начисляется процент за пользование. Неизбежно определённый процент ссуд проблемен для банка. То есть по ним имеется просроченная задолженность с низкими перспективами возврата.

Помимо вопросов выгоды, у банков, как у кредитных организаций, существуют определённые обязательства перед Центробанком России.

Некоторые обязательства включают требования к показателям просроченной задолженности в составе кредитного портфеля. Высокий уровень проблемной задолженности чреват риском лишиться лицензии. Поэтому долги по кредитам часто продаются.

В гражданском законодательстве эта процедура именуется цессией. Цессия регламентируется статьями 388 – 390 Гражданского кодекса РФ.

Верховный Суд РФ разъяснил,

Где покупаются и продаются долги

- Аукционы — специализированные интернет-площадки, где кредиторы объявляют стартовую стоимость просроченного займа. Приобрести его сможет лицо, предложившее наибольшую цену. Обычно на аукционы попадают безнадежные долги (от которых отказались коллекторы). Их стоимость в 2-3 раза меньше величины самого долга.

- Реестр банков. Сегодня каждый банк выкладывает информацию о просроченной задолженности, которую он готов переуступить. На специальной интернет-странице финансовой организации содержатся сведения о сумме, дате образования просрочки, области РФ, где она имеется, цене за которую отдают долг. Указаны контакты.

- Объявления. Большинство коллекторских агентств заявляет о своих намерениях на сайте компании или в социальных сетях.

Как ваш долг оказался у коллекторов

Для начала разберемся, каким образом долги попадают к коллекторским службам.

- Возможность возврата задолженности сочтена банком бесперспективной.

- Задолжавший клиент не имеет имущества, которое можно было бы взыскать.

- Должник имеет репутацию неплательщика во многих других банках.

- При выдаче кредита не привлекались поручители, которые могли бы гарантировать возвращение просрочки.

- Заемщик отказывается погашать задолженность более года.

- Уже истек срок давности займа.

- Учитывая размер пени и штрафов, кредитную задолженность достигнет такого размера, что ее будет крайне сложно взыскать.

Освободившись от непогашенной задолженности, банк теряет право требовать возвращения долга. Теперь этим будет заниматься коллекторское агентство. Причем, по российским законам, долг у банка может выкупить как юридическое, так и физическое лицо.

Как коллекторы выкупают долги у банка? При передаче задолженности коллекторам банк заключает с ними договор цессии, который представляет собой договор уступки права требования. По данному договору право требования долга переходит от банка к третьим лицам – цессионариям.

В банковской среде распространена практика передачи долгов коллекторам «пакетным» способом: банк сразу продает большое количество долгов по сниженной цене. Такой подход обусловлен нежеланием банка нести репутационные издержки, ведь большие суммы задолженностей негативно сказываются на отчетности и общем рейтинге банков. Обычно, цена, за которую коллекторы приобретают просроченный кредит, составляет всего 1-2 процента от суммы долга.

Преимущества выкупа собственного долга

- останавливает начисление пени, неустойки;

- погашает задолженность с дисконтом в 10-50%;

- закрывает кредит в короткий срок (от двух недель до пары месяцев, в зависимости от региона, банка);

- улучшает кредитную историю;

- прекращение исполнительного производства;

- снятие ограничений на выезд и регистрационные действия;

- уменьшение нагрузки на семейный бюджет.

Выкуп долга позволяет контролировать финансовое положение. Это разумный ход для должника. Важно понимать порядок процедуры и выбирать представителя, которому можно доверять.

Если возникают вопросы по теме данной статьи или требуется консультация юриста, в комментариях либо обратитесь к дежурному специалисту сайта в форме всплывающего окна. Также позвоните по указанным телефонам. Мы обязательно ответим и поможем.

Долговые обязательства перед различными банками – довольно неприятная ситуация для многих людей. Речь идет о той стадии задолженности, когда уже назначен суд и могут прийти приставы. Если все эти действия не повлияли на заемщика, следующим шагом банка-кредитора станет – продажа долга коллекторской фирме.

Существуют ли варианты решения проблемы без особых потерь? На такой вопрос многие заемщики ищут ответ, и он действительно есть.

Чтобы хоть как-то окупить банку расходы, происходит выкуп долга у банка третьим лицом за поистине малый размер – 1% от общей суммы задолженности. Конечно, в такие моменты у человека возникает идея – купить у банковской организации собственный долг, но все не так уж просто, как думают некоторые люди.

Несложная процедура выкупа долга у банка

По статистике, всего около двух процентов должников знают, что они обладают возможностью выкупить свой долг у банка.

Но вот о подробностях такой процедуры почти никто не знает. А тем временем она как две капли воды схожа с процедурой уступки (продажи) долгового обязательства коллекторам.Что для этого необходимо? Все просто. Нужно отыскать подставное третье лицо, которое согласится выкупить у вас долг за 10 — 25% от суммы полученного вами кредита.

Лучший вариант — поиск для этой роли юридического лица. При этом оно избавит вас и от необходимости выплачивать бесконечные пени, штрафы и т.д.

Нужно также учитывать что на эту роль не подойдут лица, состоящие с вами в родственных связях.

Это попросту незаконно. Идеально будет, если вы обратитесь к опытному юристу для проведения развернутой консультации по всем вопросам. Он же и соберет для вас весь пакет необходимых бумаг.

Как выкупается долг третьим лицом у банка

Хочется сразу заметить, что долг выкупается достаточно просто, чем-то схож с продажей займов коллекторам. Существенный недостаток заключается в том, что сам должник не может собственный долг выкупить у банка.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам . Это быстро и бесплатно !

Но если мысли об этом не покидают, то нужно найти постороннего человека который подпишет договор цессии с банком. Если удастся провернуть такую сделку, заемщик не будет платить неустойку по долгу.

В действительности данная процедура предельно простая, единственным недостатком является поиск третьего лица. В подобной ситуации человеку придется обращаться за помощью к юристу и тут естественно придется заплатить немалые деньги, если специалист хороший. Но, во всяком случае, эти растраты покажутся ничем перед задолженностью.

Можно ли по закону продавать долг для дальнейшего его погашения

Третьи лица, это те, кто с самого начала не участвовал в предмете договора. А быть в нем может только банковская структура, поручитель и сам заемщик. Сейчас в современных банках при оформлении такой сделки сразу предупреждают потенциального клиента о том, что в случае не погашения задолженности, все права будут переданы коллекторским компаниям.

Какую задолженность реально выкупить у банка

Банковские структуры естественно соглашается отдавать не все долги. Они продают, как правило, те кредиты, по которым более полугода не приходило платежей. При этом хочется сказать, что ни одна банковская организация, не продаст долг по ипотечному договору или другому кредиту, где участвует залог имущества.

Как правило, многие банки идут на переуступку прав, где нет поручителей.

Кому позволительно предлагать выкупать долги с банка

Нехорошая ситуация может появиться если банк откажет в продаже долга, это как правило происходит тогда, когда у должника имеется «хороший залог», такое бывает крайне редко, но все-же имеет место быть. Часто банку проще перепродать долги и порой они это проводят без ведома самого должника.

Несложная процедура выкупа долга у банка

По статистике, всего около двух процентов должников знают, что они обладают возможностью выкупить свой долг у банка.

Но вот о подробностях такой процедуры почти никто не знает. А тем временем она как две капли воды схожа с процедурой уступки (продажи) долгового обязательства коллекторам. Что для этого необходимо? Все просто. Нужно отыскать подставное третье лицо, которое согласится выкупить у вас долг за 10 — 25% от суммы полученного вами кредита.

Лучший вариант — поиск для этой роли юридического лица.

При этом оно избавит вас и от необходимости выплачивать бесконечные пени, штрафы и т.д. Нужно также учитывать что на эту роль не подойдут лица, состоящие с вами в родственных связях.

Это попросту незаконно. Идеально будет, если вы обратитесь к опытному юристу для проведения развернутой консультации по всем вопросам. Он же и соберет для вас весь пакет необходимых бумаг.

Некоторые с этой целью обращаются в так называемые «антиколлекторские организации».

Как проходит выкуп долга физического лица

Как уже говорилось выше, банковские структуры очень любят обращаться к коллекторам, это касается самых безнадежных кредиторов. Когда человек более двух лет не вносит свои платежи, банк собирает такие долги «оптом». После чего выбирают самые выгодные предложения для себя и предлагают выкупить долги физических лиц.

В случае если банк нашел подходящую фирму-перекупщика, заключается договор цессия. После чего все права по долговым обязательствам переходят к перекупщикам, а первоначальный договор с заемщиком, в общем, то теряет свою силу.

Как уже говорилось ранее, у заемщика не будут брать согласие на данную процедуру, но банк по законодательству РФ обязан предупредить неплательщика о данной сделке за месяц. Если же этого не произошло, и должник одумался и вернул первому кредитору деньги, все обязательства считаются в полной мере выполнены.

Банк предлагает выкупить долг

- Банк ВТБ 24 предлагает выкупить долг за 30% — в чем подвох?

- Долг 244000 банк предлагает выкупить за 103000 это подвох.

- Банк втб предлагает выкупить долг 670 т за 150 т это верить или это обман.

- за 50% стоимость?

Что эта за процедура? - Мне банк предлагает выкупить долг стоит ли это делать?

Если Вам трудно сформулировать вопрос — позвоните, юрист Вам поможет: Бесплатно с мобильных и городских Бесплатный многоканальный телефон Если Вам трудно сформулировать вопрос — позвоните по бесплатному многоканальному телефону , юрист Вам поможет

Галина, г.

Алзамай за 50% стоимость? Что эта за процедура?

юрист Шарипов Альфат Фанисович, г.