Практика банкротства иностранных граждан (неграждан)

Впервые было принято к производству заявление иностранного гражданина о признании его банкротом Арбитражным судом Ямало-Ненецкого автономного округа в 2020 году. Суд тогда учел, что гражданка Украины давно проживает на территории России, получает здесь пенсию, владеет недвижимостью, кредит у нее также был взят в российском банке (см. материалы дела

). В качестве примера можно привести и одно из недавних дел, по которому в отношении гражданина Германии, имеющего вид на жительство в РФ, кредиторы инициировали процедуру банкротства (

см. материалы дела

). Его долг сформировался из обязательства поручительства по двум кредитным договорам. Заявление банка суд признал обоснованным. Ответчик, в свою очередь, обратился в апелляционный суд с жалобой на принятое решение по делу, в котором попросил его отменить и прекратить производство. В качестве обоснования он, в частности, отмечает отсутствие в Законе РФ «О несостоятельности» нормативно-правового регулирования вопроса о трансграничном банкротстве. Однако суд оставил жалобу иностранного гражданина без удовлетворения, ссылаясь на часть 3 статьи 62 Конституции Российской Федерации. Согласно ней

иностранные граждане пользуются в Российской Федерации правами и несут обязанности наравне с гражданами России

, кроме случаев, установленных федеральным законом или международным договором РФ. Аналогичные положения прописаны в статье 4 Федерального закона от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

Понятие же должник из ст.2 Закона о банкротстве, на которое обращает внимание в жалобе иностранный гражданин, суд интерпретировал следующим образом. «Под должником Закон о банкротстве понимает гражданина, в том числе индивидуального предпринимателя, или юридическое лицо, оказавшихся неспособными удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение срока, установленного настоящим Федеральным законом. Таким образом, Закон о банкротстве не связывает определение понятия гражданина-должника с наличием у него статуса гражданина Российской Федерации

», — говорится в постановлении Второго Арбитражного апелляционного суда от 22 июня 2020 г. по делу № А28-8319/2016. Здесь также отмечается, что РФ не является участником международных договоров по вопросам несостоятельности физических или юридических лиц, вопросы банкротства, осложненные иностранным элементом, не урегулированы и федеральным законом.

Условия для объявления банкротства

Подать заявление о признании физического лица банкротом может как сам гражданин, так и его кредитор или уполномоченное на то ведомство. Оформлять сам процесс лучше привлечь практикующего в Москве юриста. Цена услуг профессионалов оправдана объемом их работы.

Законодательство устанавливает условия, наступление которых обязательно для принятия заявления судом:

- Во-первых, сумма накопленной гражданином задолженности должна составлять не менее 500 тыс. руб. В расчет берется общий долг перед всеми кредиторами в совокупности.

- Во-вторых, законные требования о погашении долга не исполняются физическим лицом 3 месяца и более.

СФ одобрил закон о внесудебном порядке признания граждан банкротами

МОСКВА, 24 июля. /ТАСС/. Совет Федерации одобрил на пленарном заседании в пятницу закон, который вводит порядок внесудебного признания гражданина банкротом.

Согласно закону, для граждан сопровождение такого порядка банкротства будет бесплатным. Оно коснется граждан, долг которых составляет от 50 до 500 тыс. рублей. Разработчики инициативы обосновывают необходимость нововведения малой эффективностью действующего судебного порядка признания банкротства. В частности, как отмечается в сопроводительных документах к закону, по данным Единого федерального реестра сведений о банкротстве, у 70-80% должников, вступающих в процедуру банкротства, инвентаризация не выявила имущества, с помощью которого можно погасить долги. В 2018 г. число судебных решений о признании граждан несостоятельными выросло в 1,5 раза по сравнению с 2020 г., в среднем до 44 тысяч.

Закон полностью исключает из процесса профессиональных участников рынка — арбитражных управляющих. Вся процедура будет происходить через многофункциональные центры. Через процедуру банкротства смогут проходить должники, в отношении которых уже окончено исполнительное производство, при этом отсутствие имущества, которое можно было реализовать, не может являться препятствием для прохождения процедуры. Гражданин, у которого закончено исполнительное производство, сможет подать через МФЦ соответствующее заявление, где проверяют, насколько оно корректно, через 6 месяцев заявитель становится банкротом. С момента принятия заявления он освобождается от штрафов и через 6 месяцев, если к нему нет претензий, становится банкротом по закону.

МФЦ в течение одного рабочего дня со дня получения заявления проверяет наличие сведений о возвращении исполнительного документа взыскателю, а также отсутствие сведений о ведении иных исполнительных производств, возбужденных после даты возвращения документа взыскателю и не прекращенных на момент проверки сведений, с использованием общедоступных сведений банка данных в исполнительном производстве, опубликованных на сайте Федеральной службы судебных приставов.

В случае соблюдения гражданином этих условий МФЦ в течение трех рабочих дней осуществляет включение сведений о возбуждении процедуры внесудебного банкротства гражданина в Единый федеральный реестр сведений о банкротстве (ЕФРСБ), а если эти условия не соблюдены, МФЦ в течение трех рабочих дней возвращает гражданину поданное им заявление с указанием причины возврата. Возврат заявления может быть обжалован в арбитражном суде по месту жительства гражданина. В случае возврата заявления гражданин имеет право повторно обратиться с ним не ранее чем через месяц со дня возврата. В случае подписания президентом закон вступит в силу с 1 сентября 2020 года.

Какие последствия банкротства предусматриваются для родственников физлиц?

Лицо может быть признано неплатежеспособным, если после оплаты всех долгов, на руках остается сумма, не достигающая прожиточного минимума. Жить на такую сумму невозможно, но и просто не давать о себе знать кредиторам – не лучшая идея. Единственный возможный вариант разобраться с ситуацией – официальное признание себя банкротом.

Обязательное условие для признания банкротства физлиц – быть гражданином России. Кроме того, вы должны доказать, что существуют обстоятельства, препятствующие выплате долговых обязательств. Это может быть сокращение на работе или травма, не позволяющая дальше выполнять свои рабочие обязанности. Выполняться должны и следующие условия:

- Вы являетесь добросовестным заемщиком и предпринимали попытки самостоятельно разобраться с кредиторами (можно предоставить переписку с банком);

- Вы не скрываете свои доходы или имущество. Иначе суд откажет в объявлении банкротства.

- Вы работаете или ищете работу (обязательно быть на учете официальной биржи вакансий).

Поскольку для ликвидации задолженностей в случае признания вас банкротом будет распродано имущество, нужно взвесить все за и против такого шага

- Подготовка: сбор необходимых документов. Для подачи заявления потребуются:

- личные документы (брачные свидетельства, документы о рождении детей, опеке и т.д);

- копии СНИЛС, ИНН, выписка по лицевому счету;

- перечь имущества с подтверждением права владения;

- справка о доходах и выписки со счетов;

- выписка из реестра при наличии акций;

- кредитные договоры, по которым накопились задолженности с указанием сумм и нахождения кредиторов.;

- опись имущества;

- медицинские документы, подтверждающие опекунство, наличие травмы, проведение операций.

- Подготовить письменное описание ситуации, приведшей к банкротству (прикладывается к заявлению).

- Подать заявление и документы в суд лично, почтой или онлайн.

После подачи заявления ни один кредитор не будет иметь права взыскивать с вас средства. Вы также не будете иметь права погашать задолженности. У суда будет максимум 7 месяцев на проверку предоставленной информации и вынесение решения.

Судебный орган может предложить реструктурировать задолженность. График процедуры предлагает должник или займодатель, он не может длиться более 3 лет. Основное значение при этом имеет доход должника. За вычетом средств для обеспечения жизни, деньги должника будут направлены на ликвидацию долга таким образом, чтобы уложиться в трехлетний срок и не оставить физическое лицо без средств к существованию.

Единожды требуется оплатить услуги финансового управляющего – 25 000 р. При необходимости получить рассрочку, соответствующее заявление нужно подать в суд.

После решения банка о признании банкротства физического лица, назначают оценку имущества. Если заемщик и кредитор с ней не согласны, они могут оспорить решение. Финансовый управляющий организует проведение торгов. Продана может быть:

- недвижимость;

- транспорт;

- бытовая техника;

- драгоценности.

Имущество стоимостью более 100 тыс. р. продается на открытых торгах, о которых уведомляются все кредиторы. Вырученная сумма будет использована для оплаты долга.

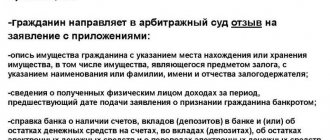

После того как подготовительные шаги были выполнены (сюда относится сбор необходимых документов и оплата обязательных судебных платежей), то можно обращаться в Арбитражный суд для подачи заявления вместе с необходимыми документами. Оно заполняется в свободной форме, однако должно содержать в себе ключевые сведения (причины возникновения задолженности, ее размер и срок неисполнения). Если требуется рассрочка для уплаты вознаграждения управляющему, дополнительно подается соответствующее ходатайство.

Таким образом, мы ответили на вопрос, как подать документы на банкротство физического лица. Еще раз подчеркнем, что каждая ситуация индивидуально, поэтому необходимо быть готовым к тому, что потребуется собрать какие-либо дополнительные сведения. Также отметим, что перед тем, как обращаться в суд для получения статуса банкрота, ознакомьтесь с действующими законодательными актами и убедитесь, что ваша ситуация соответствует выставленным условиям для признания банкротства.

Полный перечень документов, которые должны войти в пакет, прикладываемый к подаваемому заявлению, определяется в каждой конкретной ситуации в зависимости от имеющихся особенностей. Однако есть базовый набор, на который стоит ориентироваться в данной ситуации. В соответствии с ним в список документов, которые необходимы при подаче заявления о банкротстве, входят следующие:

- документально оформленное подтверждение того, что у гражданина имеются непогашенные финансовые обязательства в виде кредитов, займов и любых других ссуд, с указанием суммы образовавшейся задолженности (всю эту информацию можно запросить у кредиторов);

- решение судов – при наличии просуженных долгов;

- документы, в которых указываются доходы, полученные гражданином за последние три года (здесь во внимание принимается не только заработная плата, но и пенсия, социальные пособия, дивиденды и проценты по вкладам при их наличии);

- справка из банка обо всех открытых счетах, в которой должна быть указана информация не только об остатке денежных средств, но и об их движении по счетам в течение времени;

- сведения о движении денежных средств по счетам в электронных платежных системах при их наличии;

- документы, которые содержат сведения о движимом и недвижимом имуществе, которое находится в собственности должника (сюда относятся даже доли в уставном капитале и ценные бумаги при их наличии);

- заключаемые должником договора, объектом которых выступает имущество стоимостью более трехсот тысяч рублей (подтверждающие факты дарения, купли-продажи или переуступки права требования);

- личные документы, удостоверяющие личность гражданина, среди которых паспорт, свидетельство ИНН, свидетельство страхования;

- документы, подтверждающие семейный статус гражданина (свидетельства о рождении детей, свидетельство о заключении брака или о разводе, брачное соглашение и прочие);

- документы, содержащие информацию о совершаемых налоговых выплатах (выписка по лицевому счету, открытому в Пенсионном фонде);

- справка из налоговой инспекции, в которой содержится информация о том, имеет ли гражданин статус индивидуального предпринимателя (обратите внимание, что срок ее действия составляет всего пять дней).

Существует два типа сделок, которые суд может посчитать недействительными и вынести по ним соответствующее решение.

Первый тип – «предпочтительные» – сделки, которые были заключены с некоторым количеством кредиторов (1 и более). Так, если в конечном итоге были ущемлены финансовые интересы и не удовлетворены претензии других организаций, которые также являются кредиторами данного должника, есть основания подозревать предпочтение интересов какого-либо из кредиторов по отношению к другим. В контексте первого типа сделок принято рассматривать соглашения, которые были подписаны не ранее, чем за полгода до начала процедуры банкротства.

Второй тип – «подозрительные» – сделки, которые были заключены с заведомо предусмотренным неравным встречным вознаграждением. В указанном случае разрешено оспаривать сделки, заключенные за срок не меньший, чем 12 месяцев до старта процедуры банкротства, и через 12 месяцев после. Ко второму типу также принято относить сделки, которые были заключены с явным намерением причинения вреда в отношении кредиторов. Оспариваться подобные сделки могут в случае, если они заключены не ранее, чем за 36 месяцев до старта процедуры банкротства.

Обычно, для избегания негативных последствий грядущего банкротства, должник может заранее начать избавляться от имущества, которое будет подлежать конкурсному производству. Делается это посредством:

- договора купли-продажи;

- передачи имущества якобы в дар;

- по договору заставы.

Подобные сделки при процедуре банкротства в обязательном порядке согласуются с управляющим.

Рассмотрим более подробно сами действия, которые производятся при данной процедуре и их порядок.

- Кредиторы обращаются к арбитражному управляющему или вынести свое решение на совете кредиторов, чтобы впоследствии управляющий мог инициировать делопроизводство по данному вопросу.

- Если совет кредиторов отказывается от подачи заявления в суд, кредитор имеет право подать его самостоятельно.

- Если совет кредиторов согласен на подачу заявления, то управляющий обращается в Арбитражный суд.

- Суд запускает делопроизводство.

- Суд рассматривает пакет прилагаемых к заявлению документов.

- На основании данного рассмотрения суд принимает решение: сделка либо отменяется, либо суд дает отказ в реализации данной процедуры.

Делать выбор о том, начинать или нет процедуру банкротства только вам. Однако иногда выбора у должника просто не остается. Последствия для всех одинаковы, но отзывы об этом у всех разные. Так, после признания банкротом физическое лицо, согласно фз о банкротстве физических лиц:

- в течение 3 лет не сможет занимать руководящие должности;

- процедура признания банкротом не сможет быть проведена в ближайшие 5 лет повторно;

- кредиторы должны быть уведомлены о новой процедуре банкротства.

- всем имуществом гражданина с этого момента распоряжается его управляющий, который может его использовать в счет погашения долгов через специальную процедуру его продажи;

- сам гражданин лишается права проводить любые сделки со своим имуществом;

- если у гражданина если акции или доли компаний, то ими также с этого момента распоряжается управляющий;

- все банковские карты в течение 1 дня после решения суда должны быть переданы управляющему;

- запрещается открывать или закрывать свои банковские счета, это право также переходит к финансовому управляющему;

- если самому гражданину кто-то должен, то управляющий подает в суд на взыскание всех данных долгов.

Процесс сокращается, за счет уменьшенного количества активных действий в ходе решения вопроса банкротства, также значительное влияние оказывается тем фактом, что субъекты, подпадающие под данную категорию, как правило, не являются активными участниками рынка, они не имеют ни доходов, ни расходов.

Данный алгоритм делопроизводства используется фактически тогда, когда денежного выражения стоимости ценностей юрлица или физлица не хватает даже для компенсации издержек самого делопроизводства.

- Назначенный управляющий в обязательном порядке проверяет наличие/отсутствие совершенных за последний год финансовых сделок, где в качестве сторон выступали родственники банкрота и сам обанкротившийся гражданин. Впоследствии имущество реализуется на торгах с целью разрешения спорной ситуации с кредиторами признанного банкротом лица.

- Родителям и детям банкрота придется приноровиться к новым условиям, связанным, прежде всего, со снижением уровня достатка. Конфискация имущества в любом случае отразится на родственниках.

Важно здесь то, что суд при рассмотрении каждого вопроса учитывает интересы обеих сторон и не будет отбирать последнюю крошку хлеба у должника, но и интересы кредитора постарается не оставить в стороне. Маргарита Холостова, финансовый управляющий

- Невозможность регистрации индивидуального предпринимательства в течение пяти лет.

- Невозможность скрытия факта признания физического лица несостоятельным.

- Невозможность взятия новых долговых обязательств (если банк не поставлен в известность относительно проведенной ранее процедуры банкротства).

- Существенное ухудшение кредитной истории.

- Физическое лицо, признанное несостоятельным, не может повторно подать заявление на банкротство в течение пяти лет с момента продажи имущества и восьми лет по завершению реструктуризации задолженностей.

- Невозможность занимать руководящие должности в течение трех лет (банкрота не назначат на пост генерального директора, он не войдет в совет директоров предприятия и т.д.).

- При реструктуризации задолженностей супруг должника ни с какими последствиями не столкнется, потому что по судебному решению схема выплаты денежных средств назначается, если заявитель имеет стабильный доход и работу.

- При продаже имущества происходит его изъятие для последующей реализации, чтобы удовлетворить требования кредиторов. Интересы супруга здесь затрагиваются, потому что изымается совместно нажитое имущество, оспариваются сделки, которые касаются совместно нажитого имущества.

Банкротство — не конец света: советы RuBaltic.Ru для физических лиц

У человека, попавшего в «долговую яму», не так уж много приемлемых вариантов из нее выбраться: снова взять в долг или попытаться сбежать от кредиторов. Но этом случае судебный пристав может удержать часть зарплаты недобросовестного должника, арестовать его имущество и добиться запрета на выезд из страны. Единственная законная альтернатива — банкротство.

Что такое банкротство физического лица?

У людей, которые не занимаются финансами или бизнесом, слово «банкротство» ассоциируется исключительно с чем-то негативным. Фраза «Я банкрот» фактически означает, что жизнь кончена и остаток дней уйдет на то, чтобы выплатить долг. Но это — эмоциональный подход.

«Я банкрот» фактически означает, что жизнь кончена / Фото: dom-i-zakon.ru

На самом деле, у термина «банкротство» есть несколько значений. Во-первых, банкротство — это неспособность должника в полном объеме выполнить свои обязательства перед кредиторами, которыми могут выступать коммерческие компании, физические лица или государство. Во-вторых, это специальная процедура, помогающая должнику-банкроту из данного состояния выйти.

Причем финансовая несостоятельность применима как для юридических лиц, так и для обычных граждан.

Возможность объявить банкротство у жителей Эстонии появилась в начале 2000-х годов, затем аналогичные законы были приняты в Латвии и Литве. Летом 2020 года Госдума России приняла закон N 154-ФЗ, и с октября того же года россияне смогли доказывать в суде свою неплатежеспособность.

Здесь вы можете в онлайн-режиме

Закон о банкротстве физических лиц в России

Ежегодно около 12 тысяч компаний в России признаются банкротами. После принятия закона N 154-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» и редакции закона N 127-ФЗ «О несостоятельности (банкротстве)» число граждан-банкротов стало резко увеличиваться и уже в 2020 году почти в 2 раза превзошло число юридических лиц, прошедших через эту процедуру.

Далее мы рассмотрим, что представляет собой процедура признания банкротства, а также ее основные особенности, которые часто вызывают сложности у людей юридически не подкованных.

Число граждан-банкротов в 2020 году почти в 2 раза превзошло число обанкротившихся юридических лиц / Фото: samso.ru

Как проходит процедура банкротства физического лица?

Общая инструкция по признанию лица банкротом могла бы выглядеть следующим образом.

Первым делом

необходимо убедиться, что положение претендента на банкротство соответствует нормам закона: долг должен составлять не менее 500 000 рублей, а просрочка платежей — не менее трех месяцев.

Подать заявление о признании физического лица банкротом можно при долге до полумиллиона рублей. Если долговые обязательства превышают эту сумму, то соответствующее обращение в арбитраж является обязанностью гражданина.

Следующий шаг

— это подача заявления о банкротстве физического лица в арбитражный суд по месту жительства лица или месту нахождения имущества. К заявлению необходимо приложить пакет документов, которые подтвердят неплатежеспособность физлица.

Заявление должно быть составлено и подано в судебную инстанцию в течение 30 рабочих дней с момента возникновения признаков банкротства. Обычно этап сбора документов занимает около 14 дней.

Заявление о банкротстве физического лица подается в арбитражный суд по месту жительства или месту нахождения имущества истца / Фото: Nostalgy

Как правило, во время подготовки пакета документов для судебного иска происходит согласование арбитражного управляющего. Это лицо — участник саморегулируемой организации (обязательное условие — прим. RuBaltic.Ru) — в период банкротства управляет финансами физлица, балансируя между требованиями кредиторов и потребностями должника. Также управляющий обязан реализовать имущество банкрота полностью или частично.

Шаг третий

— проведение собраний кредиторов. Этот этап может длиться от одного до трех месяцев. Цель заседаний — решить, как именно будет погашаться задолженность. Кредиторы заинтересованы в реструктуризации долга, его частичном списании и, в итоге, в его выплате. Сторона истца, как правило, наоборот, добивается для своего клиента банкротства, чтобы задолженность была списана полностью.

Кредиторы заинтересованы в реструктуризации долга и его выплате / Фото: ccbc.com

При официальном доходе, достаточном для погашения долгов в течение трех лет, гражданин не признается банкротом. В таком случае суд назначает процедуру реструктуризации кредита: долг выплачивается меньшими частями за более длительный срок и без начисления банковских процентов и пеней.

Четвертый этап

процедуры банкротства — оценка и распродажа имущества банкрота в ходе открытых торгов по принципу аукциона. В зависимости от ликвидности и количества имущества должника этот этап может занять 1–3 месяца. Деньги, вырученные от продажи, станут базой погашения долгов.

Распродаже на торгах не подлежат единственное жилье, предметы домашней обстановки и личные вещи банкрота.

Финальный этап

— решение суда о признании банкротства физического лица. В результате долги списываются, исполнительное производство прекращается. Счета банкрота размораживаются, а запрет на выезд за границу снимается.

Как можно заметить, процесс признания банкротства — пошаговый и довольно продолжительный.

Решение о признании физического лица банкротом в России принимает только арбитражный суд. Стоимость процедуры составляет от 40 до 200 тысяч рублей.

Приобретение статуса банкрота приводит к ряду последствий: имущество должника и его банковские счета «замораживаются», суд может принять решение о запрете выезда за границу. Также на три года человек теряет право управлять юридическими лицами и на пять лет приобретает обязанность сообщать банкам о факте своего банкротства.

Вместе с тем физическое лицо получает судебную защиту от кредиторов. Самое благоприятное последствие банкротства — прекращение начислений неустоек и процентов по долгам.

Следует добавить также, что ограничения для физического лица, признанного банкротом, существенно затрудняют повторную процедуру банкротства.

Как осуществляется банкротство физического лица, если нет имущества?

Общая процедура банкротства понятна: денег нет, закладывать в ломбард больше нечего, чтобы сохранить жизненно важное, например, квартиру и бигуди жены, нужно законным образом защититься от кредиторов. Однако этот процесс имеет ряд нюансов, и первый из них — отсутствие имущества, которое можно было бы продать.

Отсутствие имущества не мешает признанию физического лица банкротом / Фото: etalon-pravo.ru

Вопрос об обязательном наличии имущества у претендентов на банкротство особенно остро встал в 2020 году, когда число желающих пройти процедуру и освободиться от долгов возросло. В какой-то период суды отказывали должникам без имущества в удовлетворении исков, указывая, что процедура банкротства направлена, помимо прочего, на удовлетворение части требований кредиторов.

Летом 2020 года дело гражданина из Тюменской области, которому местный арбитражный суд отказал в присвоение статуса банкрота, достигло Верховного Суда РФ (ВС РФ). В итоге суд высшей инстанции растолковал закон и определил, что должник, чтобы стать банкротом, имуществом владеть не должен. Долг истца в 5,4 млн рублей был списан.

Статья 46 (часть 1, пункты 4 и 3) ФЗ «Об исполнительном производстве»

Спасительная соломинка для сохранения имущества банкрота заложена в российском законодательстве. Ключевой для защиты имущественных прав должника, признанного банкротом, является ч. 1 ст. 46 закона «Об исполнительном производстве».

П. 3 ч. 1 ст. 46 говорит о том, что судебный пристав возвращает исполнительный лист взыскателю без полного возмещения долга, если разыскать должника и имущество, подлежащее взысканию, невозможно. Пункт 4 отдельно подчеркивает невозможность исполнения судебного решения, если у должника отсутствует имущество для продажи, то есть ценные вещи и собственность, кроме единственного жилья, элементов домашней обстановки и личных вещей.

Если в отношении вас открыли исполнительное производство, вам будет полезно прочитать ответы юристов по этому вопросу.

Единственное жилье, элементы домашней обстановки и личные вещи не подлежат продаже для расчета с кредиторами / Фото: sTwity

Банкротство и ипотека: как сохранить квартиру и избавиться от долгов?

Второй аспект банкротства — это наличие жилья, купленного в ипотеку. В случае наличия непогашенной ипотеки банкротство — не такой уж и привлекательный вариант для «списания» долгов. Статья 446 Гражданско-процессуального кодекса Российской Федерации, которая защищает право человека на единственное жилье, на недвижимость по ипотеке не распространяется.

Ипотека и банкротство плохо совместимы. Квартира в ипотечном кредите выступает предметом залога, а значит, может быть отчуждена у собственника. Кстати, это касается любого заложенного имущества.

Единственная оговорка, которая может защитить жилье, взятое в кредит, от продажи с молотка, — это отсутствие залогового кредитора в реестре лиц, намеренных получить с должника причитающееся. Но, как показывает практика, залоговые кредиторы в героев не играют: бизнес есть бизнес, а долг платежом красен.

Существует ли опасность для имущества супруги должника?

Люди, состоящие в браке, часто задаются вопросом, может ли взыскатель потребовать отчуждения имущества супруга (или супруги) банкрота. Согласно 45 статье Гражданского кодекса РФ, супруги не отвечают перед кредиторами друг друга.

Однако, если взысканных средств недостаточно для покрытия долга, кредитор может настаивать на выделении доли совместно нажитого в браке имущества. Правда, подобные процессы требуют отдельного судебного разбирательства и могут занять не один год.

Для защиты имущества при процедуре банкротства юристы рекомендуют:

● изменить режим общей совместной собственности, например, заключить договор купли-продажи;

● подписать брачный договор; по значению этот документ равносилен первому.

Однако подобные манипуляции накануне банкротства или в период рассмотрения судом заявления могут быть в дальнейшем оспорены кредиторами и признаны злоупотреблением.

Согласно 45 статье Гражданского кодекса РФ, супруги не отвечают перед кредиторами друг друга / Фото: ojivaem.ru

Особенности банкротства поручителя

Поручительство — это распространенный метод обеспечения кредита. Если гарантом возврата средств должником выступает серьезный поручитель, банки снижают проценты по кредитам. Однако даже гаранты не защищены от недобросовестных должников и банкротства.

Банкротство поручителя по процедуре и условиям проходит так же, как и в случае с физическими лицами. Но у первого есть варианты. Ответственность по долгам может быть субсидиарной (выплачивается часть непогашенной задолженности) и солидарной (выплачивается весь долг, проценты и расходы по нему). Также поручитель может нести ответственность по кредитам физических и юридических лиц.

Несмотря на то, что процедура банкротства с каждым годом становится все более применимой и понятной, пройти через нее — это труд, физический и моральный. Однако это еще и законный шанс освободиться от долгов и начать жизнь с чистого листа.

Если у вас остались вопросы по процедуре банкротства физических лиц, задайте их квалифицированным юристам и получите ответ через 15 минут.

Банкротство — законный шанс освободиться от долгов и начать жизнь с чистого листа / Фото: Google Plus

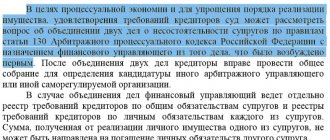

Доступ иностранных лиц к процедурам банкротства в России

Еще один вопрос, имеющий большое значение для распространения трансграничных банкротств в евразийском пространстве, это вопрос о доступе к процедурам по делу о несостоятельности в зарубежном государстве. Особую важность в свете развития в России института несостоятельности физических лиц приобретает проблема доступа граждан государств — членов ЕАЭС к российскому потребительскому банкротству

, а также последствий признания такого банкротства на территории их отечественных государств.

В России вопрос об определении международной подсудности по банкротным делам, как известно, не урегулирован. Не применяется для этих целей и известный зарубежному праву COMI

-стандарт — центр основных интересов должника как маркер компетенции суда того или иного государства.

Долгое время действовал подход, согласно которому иностранные лица не могли банкротиться в России и должны были проходить эту процедуру в государстве их государственной принадлежности. Для юридических лиц это страна их инкорпорации, для индивидов — место гражданства.

Однако вступление в 2020 г. в силу норм о персональном банкротстве уже буквально через год правоприменения заставило суды посмотреть на эту проблему по-другому.

Примечательны в таком контексте два дела — дело г-на Брискина, в котором решается вопрос о банкротоспособности иностранных граждан, и дело г-жи Кузнецовой, затронувшее проблему компетенции российского суда на возбуждение дела о банкротстве иностранного должника.

В деле о банкротстве гражданина Германии Брискина <32> перед российским судом встал вопрос о том, может ли иностранное лицо быть субъектом российского законодательства о несостоятельности, если сам Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» в статьях о банкротстве физических лиц использует термин «гражданин». Суд дал положительный ответ на этот вопрос и признал иностранцев банкротоспособными. Обоснованием этого решения стал предусмотренный ч. 3 ст. 62 Конституции РФ национальный режим, согласно которому иностранные граждане и лица без гражданства пользуются в Российской Федерации правами и несут обязанности наравне с гражданами Российской Федерации, кроме случаев, установленных федеральным законом или международным договором Российской Федерации. Таких изъятий законодательство о банкротстве не содержит.

———————————

<32> См.: Постановление АС Московского округа от 08.07.2016 по делу N А40-186978/2015.

Приведенный подход соответствует идеям недискриминационного отношения к гражданам государств — членов интеграционного объединения и свободы перемещения. Вновь обращаясь к опыту Европейского союза, скажем, что в 2012 г. Суд ЕС признал ограничения шведского права на доступ к индивидуальному банкротству, требующие проживания должника на территории Швеции, дискриминационными и нарушающими свободу перемещения в ЕС <33>.

———————————

<33> См.: дело С-461/11. Ulf Kazimierz Radziejewski v. Kronofogdemyndigheten i Stockholm

(URL: https://curia.europa.eu; дата обращения: 25.04.2017). Рассматриваемая в данном деле процедура не подпадала под действие Регламента ЕС о производстве по делам о несостоятельности, так как не была поименована в его Приложении A, где перечислены охватываемые им процедуры. В связи с этим вопрос о юрисдикции суда по делу о банкротстве рассматривался на основании норм отечественного права должника, а не на основе вторичного права ЕС.

В деле г-жи Кузнецовой суд столкнулся со следующими обстоятельствами <34>. Должница, будучи гражданкой Украины, долгое время проживала в России на законных основаниях, вышла здесь замуж, работала и затем получала пенсию, приобрела квартиру, гаражный бокс, земельный участок и, что важно, брала кредиты в российских банках. На каком-то этапе она перестала их обслуживать, и возникли вопросы: может ли она пройти процедуру банкротства в России и получить освобождение от долгов? Или она вправе рассчитывать только на банкротное право Украины? И другая сторона отношений: могут ли ее кредиторы инициировать банкротство в России, где находится часть ее активов, или они также вынуждены обращаться к украинской юрисдикции?

———————————

<34> См.: Определение Арбитражного суда Ямало-Ненецкого автономного округа от 30.06.2016 по делу N А81-6187/2015.

За неимением иных норм суд применил ст. 247 АПК РФ, регулирующую общие правила определения международной подсудности по делам с участием иностранных лиц, и использовал критерий тесной связи правоотношения и правопорядка. Пункт 10 ч. 1 ст. 247 АПК РФ говорит о том, что российский суд компетентен рассмотреть дело в случае наличия тесной связи спорного правоотношения с правопорядком Российской Федерации. Данное положение изначально направлено на определение международной подсудности по искам, в которых есть спор о праве, но суд применил его по аналогии к делу о банкротстве с участием иностранного должника и, посчитав, что банкротство г-жи Кузнецовой тесно связано с Россией, возбудил соответствующее производство. Также суд обратил внимание на то, что и сама г-жа Кузнецова, и ее имущество находились на территории России, что в силу п. п. 1 и 3 ч. 1 ст. 247 АПК РФ также формировало компетенцию российского суда.

Дополнительно суд указал, что использованный им подход соответствует международно-правовым стандартам определения международной подсудности по делам о несостоятельности физических лиц, поскольку и Типовой закон ЮНСИТРАЛ, и Регламент ЕС N 2015/848 определяют юрисдикцию компетентного суда не по гражданству лица, а по его постоянному месту жительства.

Несмотря на дискуссионность применения ст. 247 АПК РФ к делам о банкротстве, предложенный судом вариант решения проблемы может быть весьма перспективным для России. Он преодолевает формализм такого критерия юрисдикции, как гражданство, позволяет физическим лицам банкротиться в государстве, с которым тесно связана их жизнедеятельность и профессиональная активность, и, по сути, выполняет те же функции, что и COMI

-стандарт за рубежом.

Также заметим, что возможна экстраполяция позиции, использованной в упомянутых делах о персональных банкротствах, и на юридические лица (эта перспектива неочевидна, но и не исключена). Вопрос о возможности банкротства иностранных юридических лиц в России так и остается нерешенным. С одной стороны, пока это исключает манипуляции с юрисдикциями по перенесению центра деловой активности и иных критериев, формирующих ту самую тесную связь банкротства с правопорядком, в страну с более благоприятным продолжниковским банкротным режимом. С другой стороны, сохраняющаяся неопределенность, формируемая правовым вакуумом вкупе с не всегда предсказуемым судебным правоприменением, создает непредсказуемость

для предпринимателей и иностранных инвесторов, в том числе и из государств ЕАЭС, при оценке их правовых рисков на случай банкротства. И этот факт явно никак не способствует построению единого экономического пространства.

Подводя итог, отметим, что принятые по делам г-на Брискина и г-жи Кузнецовой судебные акты открывают дорогу иностранным лицам к персональным банкротствам в России (при соблюдении соответствующих условий о наличии тесной связи с правопорядком Российской Федерации), что может существенным образом влиять на развитие трансграничной несостоятельности в рамках ЕАЭС.

При этом, как уже отмечалось, перспективы признания таких иностранных банкротств в государстве гражданства или государственной принадлежности должников неочевидны.

Итоги

В нашей стране растет внимание к проблемам трансграничной несостоятельности, и тенденция эта не случайна. Она связана с феноменом глобализации дел о банкротстве и приобретением ими истинно мультиюрисдикционного характера (в сравнении с простым осложнением иностранным элементом отечественного производства). В качестве примеров можно привести возбуждение нескольких производств по делу о банкротстве в отношении одного и того же должника (дело В.А. Кехмана), признание российских банкротств за рубежом (дела о банкротстве Внешпромбанка и о банкротстве ), доступ к зарубежным активам российских должников и их бенефициаров (дело о банкротстве Межпромбанка и С.В. Пугачева). Условно такие банкротства можно охарактеризовать как двигающиеся в западном направлении.